регулятор

Джон Макафи призвал бойкотировать Резервный банк Индии

- 10 июля 2018, 16:24

- |

Предприниматель выступил с громким заявлением в своем Twitter. Он призвал финансовые компании игнорировать Резервный банк Индии (RBI) из-за указаний, которые регулятор выпустил для всех подконтрольных банков.

Речь идет о запрете банкам работать с криптовалютными биржами. Как мы писали ранее, из-за этого запрета фактически становится невозможной работа криптокомпаний в стране. Местные предприниматели обратились в суд с просьбой хотя бы отсрочить вступление в силу данных требований. Однако Верховный суд Индии, несмотря на большой общественный резонанс, отказал истцам.

Джон Макафи решил не оставаться в стороне и поддержать индийское криптосообщество. Предприниматель написал следующее: «Резервный банк Индии (RBI) начал это безобразие из-за боязни, а одержать верх ему помогла нынешняя централизованная система государственных органов. Я хочу, чтобы все вы бойкотировали любое финансовое учреждение, у которого есть связи с RBI. Мы должны держаться друг друга и работать сообща».

В Индии опасаются, что криптовалюты могут стать источником финансирования терроризма, с чем активно борется страна. К тому же, на территории страны Биткоин и другие не признаются платежным средством, поэтому власти хотят воспрепятствовать распространению криптовалют.

- комментировать

- Комментарии ( 1 )

В Таиланде приняли закон по криптовалютам и токенам

- 04 июля 2018, 15:45

- |

Власти Таиланда для решения юридического вопроса по криптовалютам приняли новый закон, согласно которому цифровые активы одновременно обладают статусами валют и ценных бумаг.

Необычное решение было разработано Тайским правительством. Для нового регулирование приняли Декрет о цифровых активах. Регулятор разграничил понятия «криптовалюта» и «токен» и теперь, в зависимости от целей использования, активы будут обладать разными статусами.

По новому закону цифровые токены используются для инвестиций или для цифровизации каких-либо конкретных товаров. Для торговли услугами или товарами используется понятие «криптовалюта».

Новое регулирование коснулось и тех компаний, которые предлагают соответствующие услуги брокеров, дилеров и бирж.

Директор SEC Таиланда Ашари Супирой считает, что новые правила необходимо вводить постепенно и крайне осторожно. Власти не намерены отпугнуть инвесторов. Вместе с тем, регулирование должно помочь найти равновесие между противниками и сторонниками криптовалют.

В отношении ICO новый закон устанавливает особый порядок регистрации в Тайском Минфине в качестве процедуры выпуска ценных бумаг.

ЦБ Финляндии считает криптовалюту денежным обманом

- 04 июля 2018, 12:51

- |

Центральный Банк Финляндии представил документ за авторством Алекси Грима, в котором опубликована критика концепции современных криптовалют.

Глава Цифрового ЦБ при Министерстве финансовой стабильности Алекси Грим, считает, что люди не понимают истинного значения денег. По его мнению, социальные сети усугубляют ситуацию и смешивают «правду и обман».

Так, криптовалюта представляет собой возможность подсчета «несуществующих активов». Представитель регулятора отмечает, что это не соответствует «истиной концепции денежных средств».

Он приводит в пример технологию блокчейн и называет её непригодной для финансового применения. Децентрализованная сеть содержит одни и те же данные, хоть и в распределенном виде. На вопрос, что из себя представляют деньги, Грим отвечает, что это единица обмена, хранения и подсчета. Цифровые деньги нельзя назвать деньгами, поскольку они «берутся из воздуха».

( Читать дальше )

Банк Англии пугает рисками, связанными с криптовалютами

- 29 июня 2018, 20:07

- |

Банк Англии (BoE) не рекомендует бизнесменам из финансового сектора Великобритании заниматься покупкой/продажей криптовалюты. В кредитной организации считают, что это чревато «репутационными потерями».

Главный исполнительный директор Управления пруденциального регулирования BoE Сэм Вудс обратился к менеджерам банков, главам фондов и страховых компаний с заявлением, где подробно описал позицию банка по данному вопросу.

«Хотя история криптовалют началась совсем недавно, они успели показать крайне высокую волатильность и плохую ликвидность», — говорится в заявлении.

Еще один момент, который особенно беспокоит топ-менеджера BoE — высокий уровень мошенничества и использование криптовалюты для незаконных целей. «Многие криптовалюты не защищены от мошенников, их курсом легко манипулировать, существуют возможности для отмывания денег и финансирования терроризма», — добавил Вудс.

Ранее Марк Карни, глава Банка Англии, говорил, что Биткоин не представляет угрозы для финансовой стабильности страны. Впрочем, он же сказал, что «криптовалюты не состоялись как деньги».

Скрытые дыры в капитале банков

- 13 мая 2018, 20:40

- |

Мониторить их можно здесь и здесь.

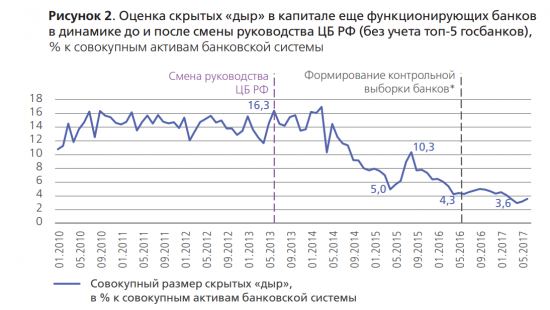

Скрытые «дыры» в капитале банков до и после смены руководства Банка России

Под «дырой» в капитале (negative net worth) понимается отрицательная разница между совокупными активами и совокупными обязательствами банка.

Аннотация:

С каким объемом скрытых «дыр» в капитале функционировала российская банковская система до смены руководства ЦБ РФ? Принесла ли новая, более жесткая надзорная политика финансового регулятора, начавшаяся с середины 2013 г., свои плоды в виде сокращения накопленных проблем за последние годы? На эти вопросы мы попытались дать первые ответы в текущем исследовании, применяя методологию селективных моделей Хекмана и решая возможную оптимизационную задачу регулятора на данных по российским банкам за декабрь 2009 г. – май 2017 г. Результаты исследования показывают, что до смены руководства ЦБ РФ в середине 2013 г. средний уровень скрытых «дыр» в капитале функционирующих банков был очень высоким — 14% от величины совокупных активов банковской системы на каждую дату — и весьма постоянным во времени. Однако уже через полгода после смены руководства ЦБ РФ уровень скрытых «дыр» стал весьма быстро сокращаться и приблизился к отметке 4% к середине 2016 г. В последние 12 месяцев анализируемого интервала уровень скрытых «дыр» стабилизировался на отметке 4%. Эти оценки свидетельствуют о высокой эффективности жесткой надзорной политики нового руководства ЦБ РФ. Эта политика ассоциируется с большим положительным косвенным эффектом: часть уязвимых банков стала разрешать свои проблемы, не дожидаясь прихода ЦБ. Эффективность новой политики ЦБ не может объясняться действием третьих факторов — улучшением или стабилизацией макроэкономических условий и/или повышением прибыльности банковских операций. В период активации политики оба этих фактора скорее играли в противоположную сторону.

Monero и Dash будут сняты с торгов японских криптобирж

- 07 мая 2018, 12:17

- |

Агенство финансовых услуг (FSA) завершило разработку новых нормативных положений, которые должны будут выполнять действующие на территории Японии криптовалютные биржи.

Как сообщают японские СМИ, новшества содержат сразу пять пунктов, направленных на защиту инвесторов, борьбу с отмыванием денег, а также некоторые другие аспекты.

Во-первых, как и ожидалось, будут запрещены торговые пары с анонимными криптовалютами, такими как, например, Dash и Monero. Об этом ни раз сообщалось в СМИ накануне, поэтому данное нововведение лишь подтвердило распространившиеся ранее слухи.

Во-вторых, в связи с участившимися случаями массовых хакерских атак, биржи теперь должны будут повысить стандарты безопасности. В частности, теперь нельзя будет хранить активы на онлайн-кошельках, а двухфакторная аутентификация переводов станет обязательной на всех площадках.

В-третьих, для борьбы с отмыванием денег, биржи теперь должны более тщательно проверять идентификационные данные своих клиентов.

( Читать дальше )

ZCash, Dash и Monero могут быть исключены с бирж Японии

- 30 апреля 2018, 18:54

- |

Об этом заявил японский журналист Джейк Адельштейн, утверждая, что Агенство по финансовым услугам Японии уже начало оказывать давление на местные криптобиржи по этому вопросу.

В статье для Forbes Адельштейн рассказал, что речь идет о делистинге альткоинов, которые позволяют совершать пользователям анонимные транзакции. По мнению регулятора, такие монеты способствуют повышению уровня криминального подполья в стране, а также активно помогают злоумышленникам отмывать деньги и финансировать террористические акты. Как рассказал Адельштейн, АФУ хочет полностью запретить использование упомянутых выше альткоинов на всех биржах страны.

Особый интерес регулятор проявляет к Monero, к майнингу которого, по сообщениям японских СМИ, может прибегать правительство Северной Кореи для обхода экономических санкций. Однако, в настоящее время никаких официальных заявлений и решений по этому поводу выдвинуто не было. Так или иначе, только АФУ может выдавать лицензии биржам, оперирующим с криптовалютами на территории страны, потому меры, принимаемые агенством, могут существенно сказаться на положении упоминавшихся выше альткоинов.

Напомним, что в конце января этого года биржа Coincheck исключила со своей площадки торговые пары с Monero, Dash и ZCash. По мнению некоторых аналитиков, данное решение уже тогда было вызвано давлением АФУ.

Про автоследование, ЦБ и Элвиса

- 20 апреля 2018, 09:33

- |

Последовательная работа ЦБ в этом направлении стала заметна. Как минимум, мы увидели новые инициативы о квалификации инвесторов, желание разобраться в том, как hft алгоритмы влияют на простых участников рынка, как такие услуги как робоадвайзинг и автоследование могут навредить частным инвесторам.

С инсайдерской торговлей, в которой обвиняют Элвиса, в России все непросто. Думаю, даже мало кто из вас знает, какие нормативные акты регламентируют это понятие. А вы ознакомьтесь на всякий случай: https://www.cbr.ru/finmarket/inside/inside_legals/

Если погуглить понятие «инсайдерская торговля», то на первой странице выдачи вы даже не найдете особо никакой информации о том, как это бывает в России, а статьи в основном будут касаться американского законодательства. В целом, мало кто в России, кто попадет под нормы 224 закона, будет понимать, что является инсайдером.

Особенно это неочевидно в случае тех обвинений, которые ЦБ выдвинул в сторону Элвиса. Но я ставлю себя на его место. Допустим, за мной подключено автоследование. У меня есть желание совершить какую-то сделку. Какой инсайд? Это же моя идея, моя сделка. Я не крал информацию, не использовал нечестные методы, я не сотрудник брокера или биржи. Я всего лишь хочу купить, пока рынок не сдвинулся моим же ордером. Я бы рассуждал таким вот образом, может быть наивно, но логика была такой. Опрос, проведенный на смартлабе, показал, что 36% людей использовали бы автоследование в свою пользу, если бы была такая возможность. Я полагаю, что в реальных условиях, % людей был бы больше.

Я ни в коем случае не спорю — фронтран заявок — это де-факто мелкое воровство и действительно порочная практика.

Но в описанном мной случае человек, который является пионером автоследования в России, просто является заложником отсутствия четких разъяснений законодательства и отсутствия каких-либо прецедентов на этом поприще. Я считаю, что часть ответственности здесь должна быть на брокерах, которые предоставляют данный сервис, и должны совершенно явно раскрывать всем автоследователям уровень их ответственности перед своими невидимыми клиентами и перед законом. Брокер должен убедиться, что каждый автоследуемый совершенно точно понимает законы, и осознает последствия своих действий. (Я не участвовал в автоследовании, не знаю как обстоит дело на самом деле, возможно, Финам действительно все это разъясняет)

Теперь про Элвиса. Я не знаю, что делал Элвис и чего не делал, но я полагаю, что ЦБ не стал бы выдвигать такие серьезные обвинения, если бы не было серьезных оснований. Как я говорил выше, Элвис — можно сказать пионер автоследования в России и наверное самый крупный автоследуемый. На смартлабе уже писали, что Элвис сыграл большую роль в развитии фондового рынка России, по крайней мере, в части финансовой грамотности и развития фондового рынка как такового. Элвис пользуется большим уважением не только среди частных инвесторов, но и в кругу профессиональных участников рынка. Я знаком с ним лично, и думаю, каждый, кто знаком, может подтвердить, что Элвис хороший человек. Будет очень и очень трагично, если Элвис в результате этой истории серьезно пострадает, ведь ст. 185.3 и 185.6 предусматривают до 4 лет лишения свободы за такие действия, а никто из нас не уверен, что суд сможет оценить все то, о чем написано выше в этой статье и вынести как можно более мягкое решение в случае, если дело дойдет до суда и вина будет доказана.

Теперь про фронтран. О том, как брокеры фронтранили своих клиентов на РФР можно написать романы. Я никогда не работал на деске, но слышал что говорят люди. Самый большой фронтран был, когда на дески крупных инвестдомов приходили большие приказы на покупку российских акций от нерезидентов, и эта инфа расходилась куда не лень. Никто ни разу не понес за это ответственности.

Ничего не знаю про алгоритмический высокочастотный фронтраннинг. Но я не уверен, что мои приказы, которые отправляются через клиентский терминал брокера, по пути на биржу или на самой бирже не перехватываются теми, кто получает информацию о моем приказе до его исполнения и может его отфронтранить. Вы когда-нибудь замечали, что если вы бьете рыночным приказом по рынку, кто-то успевает пропихнуть свои контракты перед вашими? Я не уверен что это есть, но слышал, что такое есть чуть ли не на уровне ядра биржи, к которому кто-то особый привилегированный может иметь доступ. И никто ни разу не понес за это ответственности.

Масштабы инсайдерской торговли на РФР потрясающи. Схемы разные. Например юридический консультант готовит сделку M&A. О ней будет знать пол Москвы Сити, кто втарит все нужные активы заранее. Все использовали и будут использовать реальную инсайдерскую информацию, потому что в России никто ни разу не понес за это ответственности. Припоминаю случай, когда Pepsi купило Вим Биль Данн. Акции на новости о покупке выросли за 1 день на десятки процентов. Разница между работой ФСФР и SEC была очевидна. У нас — ничего, а SEC сразу нашла подозрительные сделки, заблокировала счета и выдвинула обвинения. Благо акции торговались на нью-йоркской бирже.

Особенно масштабны инсайдерские сделки со стороны компаний, связанных с олигархами, которые знают заранее о тех или иных решениях правительства, госбанков и т.п. Естественно, они тем более никогда не несли ответственности и судя по всему никогда ее не понесут.

С точки зрения недобросовестных практик на финансовом рынке, особое внимание ЦБ хотелось бы обратить внимание на частное нелицензированное доверительное управление. Честно скажу, я не знаю, как это пресекать с точки зрения регулятора, но уверен, что масштабы потерь частных инвесторов от этого просто невероятны. Люди отдают деньги, думая, что они профессиональные управляющие, а по факту оказывается, что это профессиональные сливающие. Особенно показателен случай как один клиент выиграл суд против своего брокера на 1,7 млрд рублей. То есть ответственность от " профессионального сливающего" была переложена на брокера.

Хрестоматийный случай российского ДУ раскрыл инвестор Алексей — ни один из более 10 публичных «управляющих» не заработал деньги, а просадка отдельных составила до 90% счета.

Десятки если не сотни ДУшных счетов были слиты 9 апреля. Дополдлинно известно, что многие клиенты в этом месяце по итогам доверительного управления своего управляющего остались должны брокеру денег.

Клиенты брокерских компаний также серьезно страдают от того, что в дни пиковой нагрузки, такие как 9 апреля, брокеры, которые не запаслись заранее серверами, часами не могут выполнить поручений клиентов. Зато брокеры стремительно успевают закрыть клиентские позиции по маржинколлам по нерыночным ценам, которые в разы отличаются от теоретических, давая зарабатывать тем участникам рынка, кто в этот момент ловко подставляет заявки в стаканы. Конечно эти две истории больше касаются не массового клиента, а профессионального, но все это тоже элементы несовершенства, которые приводят к существенным потерям отдельных участников рынка вплоть до полного разорения.

Не менее опасны для частного инвестора структурные продукты, которые преподносятся брокерами как безрисковая инвестиция, а по факту получается совсем наоборот.

В общем, на фоне всех этих злоупотреблений, кейс Элвиса, который несет свет финансовых знаний в массы, выглядит как реальная драма.

Все по плану. Банк России стал владельцем акций банка Открытия

- 11 декабря 2017, 19:48

- |

Подробнее на ТАСС:

tass.ru/ekonomika/4801912?utm_source=facebook.com&utm_medium=social&utm_campaign=smm_social_share

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал