пятёрочка

✅Five

- 19 апреля 2023, 10:22

- |

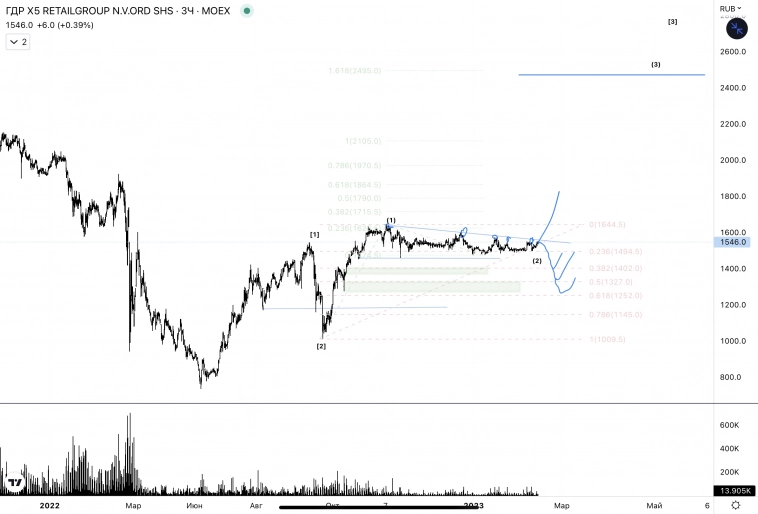

Тройной зигзаг закончилии начинается разгон в рамках волны (3). При этом рост сопровождается хорошими объемами покупок. Целите же.

Телега: https://t.me/+F6Ka767DDgFhZGQy

- комментировать

- 121

- Комментарии ( 0 )

В свете замедления продуктовой инфляции рост выручки X5 в первом квартале выглядит весьма хорошим - Синара

- 18 апреля 2023, 14:33

- |

В магазинах «Пятерочка» выручка увеличилась на 11,3% г/г (до 538 млрд руб.), в «Перекрестках» — на 3% г/г (до 94 млрд руб.), а продажи в «Чижиках» достигли 18,7 млрд руб., что предполагает сразу пятикратный рост. Общая чистая выручка от реализации через цифровые каналы составила 26 млрд руб. (+36% г/г). Количество магазинов всех форматов за квартал возросло на 437 и достигло 21 760, включая 19 549 «Пятерочек», 956 «Перекрестков» и 591 «Чижик». Суммарная торговая площадь увеличилась на 8% г/г до 9 203 000 м2.

( Читать дальше )

X5 Group будет расширяться и улучшать долговой профиль, но о дивидендах пока думать не приходится - Солид

- 18 апреля 2023, 13:22

- |

Общая выручка компании выросла на 15,3%, что является следствием роста количества магазинов, а также ростом сопоставимых продаж. В очередной раз отметим, что сопоставимые продажи у X5 по большей части растут за счет роста трафика. В текущих конкурентных условиях это великолепный результат. LFL-продажи выросли на 6,5%, а вклад трафика 3,6%. Также обратим внимание, что первые два месяца квартала темпы роста выручки держались на уровне 18,5-19%, а в марте на фоне высокой базы прошлого года темпы снизились до 9,6%. Тем не менее, мы ожидаем нормализации динамики уже во втором квартале. Среди форматов наибольший прирост у Чижиков (в 5 раз), а гипермаркеты Карусель были окончательно закрыты. Традиционная Пятерочка прибавила 12,2%.

Результаты X5, безусловно, сильные. Компания за счет правильной стратегии может поддерживать высокие темпы роста бизнеса и при этом расти в качестве. Хромают только онлайн продажи, но их влияние на выручку несильное.

( Читать дальше )

✅Five

- 31 марта 2023, 10:15

- |

Очень похоже что волна (2) завершила тройной зигзаг. В таком случае ожидаю волну (3): t.me/TerritoryofTrading/5948

Открылись первые магазины Пятерочки на Дальнем востоке. В планах открыть около 150 магазинов в этом регионе

- 23 марта 2023, 08:34

- |

Общие инвестиции в развитие сети на Дальнем Востоке составляют 10 млрд рублей.

Источник: https://www.interfax.ru/business/892473

X5 Group опубликует финансовые результаты по МСФО за IV квартал и весь 2022 г. - в пятницу 17 марта

- 14 марта 2023, 15:12

- |

X5 Group опубликует финансовые результаты по МСФО за IV квартал и весь 2022 г. — в пятницу 17 марта

Операционные результаты за 2022 года

Чистая выручка увеличилась на 18,3% г/г и превысила 2,6 трлн рублей за счет:

- роста сопоставимых (LFL) продаж на 10,8%

— увеличения торговой площади на 8,3% (7,5% вклад в рост выручки)

Добавили 2 202 новых магазина, включая 1 192 «Пятерочки», 445 «Чижиков» и 595 магазинов «Красный Яр» и «Слата»

Чистая выручка сети «жестких» дискаунтеров «Чижик» выросла в 12 раз и составила 35,9 млрд рублей, а плотность продаж оказалась на 84% выше, чем у магазинов «у дома»

Чистая офлайн-выручка «Пятерочки» и «Перекрестка» увеличилась на 18,0% и 8,3% г/г соответственно.

Выручка цифровых бизнесов выросла на 46,6% г/г и достигла 70,4 млрд рублей (2,7% от общей чистой выручки)

( Читать дальше )

✅Five

- 07 марта 2023, 11:32

- |

По старшему плану цена выполнила уровень коррекции 0.382% от волны (1) в виде двойного зигзага. Глобально цели сохраняются, но нельзя отрицать более глубокую коррекцию на третий зигзаг. Сейчас цена в зоне продаж, если продажи будут реагировать слабо, то горизонт цели в рамках волны (3) откроется.

Телега: https://t.me/+F6Ka767DDgFhZGQy

✅Five

- 13 февраля 2023, 11:51

- |

Вот смотрю на неё и становится интересно. Цикличность по прежнему сохраняется. Только размах младшего цикла (1)-(2) оказался шире.

Локально видно как трендовая ослабляется. Цель — волна (3). Единственное, волна (2) может оказаться чуть глубже.

Телега: https://t.me/+F6Ka767DDgFhZGQy

Рост финпоказателей в 2023 году будет поддерживать расписки Х5 - Промсвязьбанк

- 25 января 2023, 12:20

- |

В структуре Х5 сеть «Пятерочка» формирует 81% общей выручки. Количество магазинов «Пятерочка» за 2022 год увеличилось на 6,6% г/г до 19,1 тыс., количество покупателей увеличилось на 9,9% г/г, до 5,5 млн человек, средний чек на 7,9% г/г, до 441,3 руб. При этом, особым ростом отличился сегмент цифрового бизнеса, выручка в котором увеличилась на 46,6% г/г, до 70,4 млн руб., а количество заказов подскочило на 45,6% г/г, до 35,9 млн.

Мы оцениваем результаты как позитивные. Из годовых данных можно сделать вывод, что стратегия Х5, направленная на развитие жестких дискаунтеров и онлайн торговли, соответствует текущей модели потребления клиентов. Отметим, что Х5 уже заявила об открытии магазинов на Дальнем Востоке уже в марте. Мы полагаем, что компания продолжит увеличивать свои финансовые показатели в 2023 году (+15% г/г по выручке), что будет поддерживать котировки расписок Х5.Промсвязьбанк

Отчет X5 Group оказался очень сильным - Солид

- 24 января 2023, 11:35

- |

Сегодня вышел операционный отчет X5 Group. В четвертом квартале компания нарастила общую выручку на 16,3%, при этом сопоставимые продажи (т.е. без учета экспансии) выросли на 7,9%. Более того, компания демонстрирует уверенный рост трафика, в четвертом квартале 2022 года он составил 4,3%. Торговая площадь выросла на 8,3% за весь 2022 год.

Безусловно, это очень сильные результаты. Однако при этом нужно понимать логику: в виду отсутствия возможности выплаты дивидендов компания вынуждено ускоряет экспансию. При чем имеет место как органический рост, т.е. открытие новых «Пятерочек» и «Чижиков», так и поглощение региональных мелких сетей. В 2023 году X5 планирует зайти на рынок Дальнего Востока и уже в марте-апреле открыть первые магазины во Владивостоке и Хабаровске. Также менеджмент хочет ускорить и так высокую экспансию формата дискаунтера Чижик. В результате мы ждем темпов роста в 2023 году на уровне 15% (в 2022 году 18,3%) даже несмотря на замедление инфляции.

Мы по-прежнему смотрим позитивно на X5, хотя ключевой драйвер роста – это решение проблемы с иностранной пропиской и начало выплат дивидендов. Сохраняем рекомендацию «Покупать»Донецкий Дмитрий

ИФК «Солид»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал