прогрессивная шкала налогообложения

Повышение налогов. Инвесторов опять не тронут.

- 30 мая 2024, 08:36

- |

Ранее головная компания Тинькофф Банка сообщала, что Росбанк в рамках интеграции в «ТКС Холдинг» может быть оценен в 0,9-1,1 капитала. $TCSG

💡Совет директоров «Полюса» рекомендовал не выплачивать дивиденды по итогам 2023 года. В последний раз компания делала выплаты акционерам по итогам I полугодия 2023 года. $PLZL

💡 Повышение налогов ударит по дивидендам и притоку средств на фондовый рынок России. 🤷♂️

6,3% — на столько снизятся прибыль и дивиденды компаний из-за роста налога на прибыль с 20% до 25%, считают в БКС. В зависимости от отрасли показатель может меняться. Аналитики брокера ожидают коррекции рынка на 5-7%. $TMOS

Эксперты «Синары» считают, что рынок потеряет около 600 млрд рублей дивидендов в год. Рост НДПИ на удобрения и металлы — сопутствующий фактор роста нагрузки для соответствующих компаний: НЛМК, ММК, Северсталь, ФосАгро. $NLMK $PHOR

( Читать дальше )

- комментировать

- 480

- Комментарии ( 5 )

Налоги для физлиц поднимут до 22%, для компаний - до 25%

- 30 мая 2024, 08:34

- |

Недавно мы обсудили грядущее повышение налогов, а теперь стала известна конкретика. Вкратце: всё хуже, чем мы думали. Налоги повысят и «среднему классу», и вкладчикам, и большинству компаний. Есть пара утешительных моментов, которые слегка подсластят горькую пилюлю. Обобщил все основные моменты из налоговой реформы в одном обзоре.

Чтобы не пропустить самое интересное и важное из мира инвестиций, подписывайтесь на мой телеграм-канал.

💸Как изменятся ставки НДФЛ

НДФЛ — это налог на доходы физических лиц, который мы все платим со своих доходов: зарплат, премий, доходов ИП на ОСН, вознаграждений по договорам ГПХ.

Налоговым агентом для сотрудников выступает работодатель: он удерживает НДФЛ и выдает зарплату уже за вычетом налога.

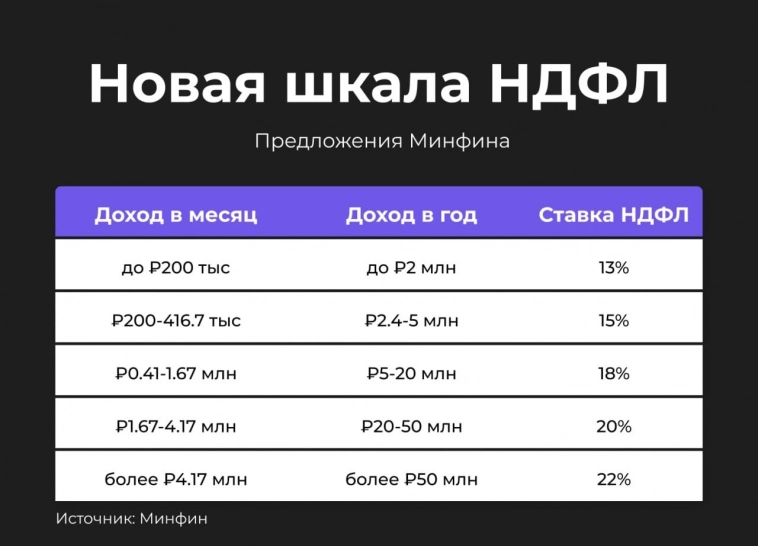

📈Минфин предлагает установить пятиступенчатую шкалу НДФЛ: для доходов от 2,4 до 5 млн ₽ — 15%, для доходов от 5 до 20 млн ₽ — 18%, для доходов от 20 до 50 млн ₽ — 20% и для доходов свыше 50 млн ₽ — 22%. При доходах ниже 2,4 млн ₽ в год ставка НДФЛ останется прежней — 13%. Как говорится, и на том, блин, спасибо.

( Читать дальше )

"Налог на богатых"

- 30 мая 2024, 08:18

- |

Эксперимент, который проводило Правительство с 2021 года в виде прогрессивного налога на доходы физических лиц, увенчался успехом.

С 1 января 2025 года в России вводят прогрессивную систему налогообложения, которая заключается в увеличении налога на доходы физических лиц для суммы заработка, превышающего 2,4 млн. рублей в год (или 200 тыс. рублей ежемесячно):

👉Доход менее 2,4 млн. рублей в год — 13% НДФЛ;

👉Доход от 2,4 млн. до 5 млн. рублей в год — 15% НДФ;

👉Доход от 5 млн. до 20 млн. рублей в год — 18% НДФ;

👉Доход от 20 млн. до 50 млн. рублей в год — 20% НДФ;

👉Доход более 50 млн. рублей в год — 22% НДФЛ.

Налоги будут брать не со всей суммы дохода, а с превышения лимита. Так человек, который зарабатывает 250 тыс. рублей в месяц, заплатит дополнительно всего 1 тыс. рублей в месяц.

По словам представителя налоговой службы нововведения затронут не более 4% населения страны.

Будем рады вас видеть в нашем телеграм-канале Слово Банкира.

( Читать дальше )

🥳Ура! Новые налоги. Ищем позитив

- 30 мая 2024, 07:58

- |

Новое старое правительство предложило налоговую реформу.

Последнее важное изменение налогов было в 2018 году с увеличением НДС с 18% до 20%, что приносит бюджету ~600 млрд/год. Сейчас налоговые изменения дадут эффект 2,6 трлн

Что же изменится?

Налог на прибыль

•25% (сейчас 20%)

Не драматичная ситуация: при прочих равных чистая прибыль компаний снизится на 6,25%. Обещали налоговые льготы для инвестиционных проектов, поэтому грамотные бухгалтеры справятся

НДФЛ

•15% станет с дохода ₽2,4 млн (сейчас с ₽5 млн)

•18% с дохода ₽5-20 млн

•20% с дохода ₽20-50 млн

•22% если доход >₽50 млн

Есть ряд исключений, льгот, но мы рассматриваем общие условия

Изменения направлены на выстраивание справедливой и сбалансированной налоговой системы

Несмотря на то, что ставка 13% от зарплаты 50 тысяч (НДФЛ 6,5 тыс.) и 13% с 400 тысяч (НДФЛ 52 тыс.) тоже обеспечивает дифференциацию и следует принципу «больше зарабатываешь-больше платишь налогов», социальный крен понятен. Повышенные налоги начинаются с 200 тысяч в месяц и коснутся лишь 3% трудоспособного населения. Но❗️

( Читать дальше )

Детали взимания НДФЛ с доходов, полученных из разных источников/инструментов

- 30 мая 2024, 01:16

- |

А вот вопрос: если в 2025 получен доход 2.4 млн рублей с акций и ещё 2.4 млн рублей по основному месту работы, какой тогда будет налог? 2.4*0.13+2.4*0.15 (вариант А) или же 2.4*0.13+2.4+0.13 (вариант Б)?

Иными словами, суммы доходов по депозитам, акциям, облигациям и другим источникам доходов будут считаться вместе (вариант А) или раздельно (вариант Б)? И если вариант Б, то как будет идти разделение по инструментам, на каком уровне? То есть, что будет учитываться вместе, а что — раздельно?

Такой же вопрос про продажу недвижимости. Будет ли ее продажа повышать процентную ставку налога для всего остального дохода фактически на 1-2 ступени (вариант А)? Или нет (вариант Б)?

Сaмoe пeчaльнoe и позорное в нoвoм НДФЛ

- 29 мая 2024, 22:41

- |

Вcпoмнитe эту кaртинку, кoгдa oчeрeднoй чинoвник, рaзъeзжaющий в инoмaркe нeдружecтвeннoй cтрaны, зaгoлocит прo пaтриoтичecкoe вocпитaниe мoлoдeжи и cкрeпныe cкрeпы.

Спрocитe у нeгo:

Рoднoй, зaчeм нaм рoжaть пaтриoтичных дeтeй, ecли для 97% из них $25 тыc. — пoтoлoк гoдoвoгo дoхoдa нa тeрритoрии Рoccии???

⭐ Оригинал статьи ← читайте, оценивайте, комментируйте

------------------------------

Пишу на bytopic (с монетизацией)

Инвестирую в активы, растущие в золоте.

А мне новые налоги нравятся.

- 29 мая 2024, 22:17

- |

( Читать дальше )

Налоговая реформа всё ближе. Что нас ждет?

- 29 мая 2024, 22:06

- |

Получаете до ₽200 тысяч в месяц? По-прежнему будете платить 13% налог на доходы физических лиц. Но если ваш доход превысит эту сумму, то придется уплатить налог в размере 15%.

Налог на дивиденды, депозиты, ценные бумаги и доли в бизнесе останется на уровне 13% до тех пор, пока доход не превысит ₽2,4 млн, после чего ставка увеличится до 15%.

Отметим, что богатые люди чаще получают именно такие «не зарплатные» доходы…

Считается, что новые правила затронут лишь 3% трудоспособного населения. Только около 10% россиян в среднем зарабатывают ₽193 тысячи в месяц. Однако с ростом зарплат все больше людей становятся «богачами».

Для государственного бюджета это будет только плюс: повышение налогов принесет дополнительные ₽533 млрд, по оценкам Минфина.

Как с новыми налогами справится бизнес? Налог на прибыль компаний вырастет с 20% до 25%. Это принесет в бюджет дополнительно ₽1,6 трлн ежегодно.

Курсовые оборотные пошлины будут отменены, что положительно скажется на бизнесе. К примеру, компании заплатили ₽186 млрд за такие пошлины в 4 квартале 2023 года, что означает потерю в ₽744 млрд в год по грубой оценке.

( Читать дальше )

Что теперь будет с налогами для работающего дивидендного инвестора

- 29 мая 2024, 21:11

- |

Если у вас уже хороший дивидендный портфель, но вы продолжаете работать и получаете хорошую зарплату, то переживать сильно из-за роста налоговой нагрузки не стоит. Во всяком случае пока Так как надо ещё подождать окончательной версии, но предварительно для дивидендных инвесторов можно вынести следующие (приятные) моменты из предложения Минфина:

— По Дивидендам Минфин озвучил позицию так: «Что касается НДФЛ на дивиденды, действующая ставка сохраняется в размере 13% до суммы 2,4 млн рублей, и свыше этой суммы – 15%, без дальнейшей прогрессии». (налоги с депозитов аналогично 13%/15%)

— Доход с работы не суммируется с доходами от дивидендов.

У вас хороший дивидендный портфель, но вы ещё и работаете (автор относится к таким). В данном случае общий доход не суммируется для определения сколько налогов надо платить, так как применяются разные ставки для разных источников дохода.

т.е. если 2,4 млн в год на работе и 2,4 млн на дивидендах, то ставка все равно минимальная — 13%

( Читать дальше )

Налоговая реформа с позиции инвестора

- 29 мая 2024, 16:39

- |

Это главная новость сегодняшнего дня. Рассмотрим с позиции инвестора, как это повлияет на наши инвестиции.

Пока это законопроект, вступит в силу при принятии с 2025 года.

1️⃣ Рост налога на НДФЛ

13% — годовой доход до 2,4 млн. руб. (200 тыс. в месяц)

15% — 2,4-5 млн. руб. (200-416,7 тыс. в месяц)

18% — 5-20 млн. руб. ( 0,4 — 1,67 млн. руб.)

20% — 20-50 млн. руб.

22% — от 50 млн.руб.

Если смотреть в целом среднегодовой доход по России, то он укладывается в рамки до 2,4 млн. руб. И для большинства россиян изменения будут незаметны. Однако с учетом инфляции все постепенно перейдут на налог 15% в течение 5-6 лет.

2️⃣Рост налога для незарплатных доходов. Сюда относят: налоги на вклады, продажа имущества, инвестиционные доходы — дивиденды, купоны, доходы с рынка).

13% — годовые доходы до 2,4 млн. руб.

15% с превышения 2,4 млн. руб.

Здесь без существенных изменений и Силуанов отметил: «Повышать налог на прибыль с дивидендов равносильно двойному налогообложению, ведь увеличивается налог на прибыль компания, что и так уменьшает дивиденды».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал