портфель инвестора

Модельный портфель на опережение рынка. Еженедельный обзор

- 31 октября 2025, 15:06

- |

Изменения в составе портфеля

Мы сокращаем долю в Циане с 10% до 5% после рекомендации совета директоров по дивидендам, так как она была главным драйвером роста. Мы считаем, эта идея отыграна, и для высокого веса акций Циана в портфеле более нет причин.

Вместо этого мы увеличиваем долю в Озон Фармацевтике с 5% до 10% на ожиданиях сильной отчетности за 3К25. Мы считаем компания отразит ускорение темпа роста выручки относительно предыдущих двух кварталов, так как чтобы выйти на прогнозный темп роста выручки по году в 25%, компании нужно показать во втором полугодии темп роста в 2 раза выше, чем было в первом.

Мы меняем 5% долю в Хэдхантере и увеличиваем вес в Яндексе с 5% до 10% на сильной отчетности и повышении прогнозов на год. Импульс котировкам может придать произошедшая ресегментация отчетности и раскрытие информации, связанной с искусственным интеллектом, что может привести к переоценке компании рынком. Акции с экспозицией на искусственный интеллект в мире наиболее популярны среди инвесторов, и акции Яндекса могут отразить этот настрой.

( Читать дальше )

- комментировать

- 239

- Комментарии ( 6 )

пОртфель3

- 31 октября 2025, 13:07

- |

норникель портит дебет с кредетом — болтается как флаг на бане...

играем дальше…

500 000 РУБЛЕЙ я ИНВЕСТИРОВАЛ за октябрь, а сколько всего ЗАРАБОТАЛ? Раскрываю карты!

- 31 октября 2025, 08:42

- |

Вы часто в комментариях задаёте мне такой вопрос: "Какой процент от доходов ты инвестируешь?". В этой статье раскрою все карты и честно покажу, сколько я заработал денег конкретно в октябре 2025г и сколько вложил в наш фондовый рынок!

Сколько заработал в октябре?

В одной из статей я рассказывал, что у меня 11 источников дохода, которые в среднем ежемесячно приносят около 500тр. Например, в октябре текущего года я заработал 749тр (скрин из приложения СБЕР онлайн):

( Читать дальше )

🏆 Пополнил брокерский счёт на 200 000 в октябре. Закупка под пассивный доход на обвале. Что купил? Часть 2

- 31 октября 2025, 08:42

- |

Подходит к концу октябрь, вот и бюджет, выделенный на покупки в октябре закончился, а значит пора посмотреть на покупки. Дополнительных пополнений кроме 200 000 не было, только купоны, дивиденды и рента — все пришедшие выплаты также реинвестировал. Так сложилось, что закупка пришлась на антиралли. Итак, что удалось купить?

Я активно инвестирую в облигации, дивидендные акции и фонды недвижимости, тем самым увеличивая свой пассивный доход, а также активно пользуюсь депозитами. Размер моего портфеля почти 8 млн рублей, и останавливаться я не собираюсь.

Чтобы не пропустить новые посты, скорее подписывайтесь на телеграм-канал. Там мои авторские обзоры облигаций, дивидендных акций, фондов, покупки, состав портфеля и много другого крутого контента.

Дважды в месяц я рассказываю о покупках. Про покупки первой половины октября можно почитать тут. Ну а во второй половине октября я покупал только всё хорошее и не покупал ничего плохого — это первое и второе правила Баффета.

( Читать дальше )

Где портфель Кречетова? В ноябре будет жарко!

- 31 октября 2025, 04:31

- |

Я уже использую один бенчмарк (портфель Шадрина), но нужен еще один, тем более у того размер подходящий. Скорее всего там никакой стратегии нет, но пусть будет как альтернатива дивидендной стратегии. Назовем ее спекулятивная Кречетова, "от винта").

Почему много позиций — диверсификация. Как в сентябре в этом нет супер-пупер идеи, которая заработала >17% smart-lab.ru/blog/1216018.php и тут smart-lab.ru/blog/1215017.php да и капитал значительно больше. О прошлом портфеле тут smart-lab.ru/blog/1221516.php и тут smart-lab.ru/blog/1206200.php

Актуальный список бумаг, которые вошли или не вошли в портфель (индексные акции) banca.asia/index.php?id=1685

( Читать дальше )

Мой портфель акций на 30 октября. Создание пассивного дохода: какие акции купил?

- 30 октября 2025, 08:38

- |

Продолжаю покупать дивидендные акции и облигации. Основная задача — получение максимальных выплат с дивидендов и купонов в течение 10 лет. Все сделки и ежемесячные отчеты публикую на канале (отчет за сентябрь).

Купил с 20 по 29 октября:

— 3 акции Новатэк;

— 3 акции Роснефти;

— 4 акции Транснефти;

— 4 акции Новабев;

— 2 акции МД Медикал групп.

Продал акции ММК.

Стратегия и состав активов

1. Сейчас доля акций составляет 53,4%, облигаций 44,9%, золота 0,2%, ₽ 1,5% (целевые доли 55/43/2). Доходность XIRR, которая учитывает пополнения в разные периоды времени начиная с 2023 года и налоговые вычеты на пополнение ИИС, снизилась до 15,5%.

( Читать дальше )

В РФ более половины портфеля МФО попадет под ограничение количества займов в одни руки

- 29 октября 2025, 12:55

- |

В апреле в парламент был внесен законопроект (№887449-8), который предлагает поэтапно реализовать идею регулятора: «один заем в руки до погашения» и ввести период охлаждения, когда новый заем можно оформить в МФО не раньше, чем через три дня после возврата предыдущего долга. В октябре проект был принят Госдумой в первом чтении.

«Основное, что мы предлагаем сделать, это ограничить количество одновременно действующих дорогих займов и установить период охлаждения между ними. Дорогие займы — это займы с полной стоимостью свыше 100% годовых. На первом этапе мы предлагаем ограничить, чтобы это было два займа в одни руки, а на втором — один заем в руки. И именно люди с несколькими дорогими займами попадают в долговую спираль — то, что мы видим», — сказала Набиуллина.

«Это не косметическая мера. Мы провели оценку, и под эти ограничения попадет около 55% портфеля микрофинансовых организаций, то есть это серьезное ограничение. То есть рынку придется серьезно измениться. Кто не изменится, кто не примет, микрофинансовые организации, новые правила, должны будут уйти с рынка», — добавила она.

( Читать дальше )

Портфель с ежемесячными поступлениями. Октябрь 2025

- 29 октября 2025, 10:55

- |

В прошлом месяце мы сформировали портфель облигаций с ежемесячными купонами. Посмотрим, как изменилась ситуация на рынке, и актуализируем состав портфеля в соответствии с новыми вводными.

Пополнить счет для инвестирования можно по ссылке:

Пополнить счетЧто происходит на рынке

- Коррекция на долговом рынке, стартовавшая в августе, приостановилась — поддержкой выступил район 113 п. по индексу гособлигаций RGBI.

- Банк России продолжил смягчение монетарной политики, правда, более скромными темпами. При этом на последнем заседании был ухудшен прогноз по инфляции и средней ставке на следующий год. Регулятор ожидает усиления инфляционного давления в конце 2025 и начале 2026 гг.

- Возможная пауза в снижении ключевой ставки — риск для рынка долга. Временно это может тормозить восстановление котировок дальних ОФЗ.

- С другой стороны, вновь активизировался фактор геополитики. Пока он негативный, но ситуация динамична.

( Читать дальше )

Доход с дивидендов за год 1 миллион 241 тысяча рублей. Портфель 13 миллионов

- 27 октября 2025, 22:51

- |

Дивидендная стратегия в моём портфеле занимает 35%. Я закупаюсь дивидендными акциями на сильных коррекциях рынка, а остальное время свободные деньги хранятся в облигациях.

Многие не понимают логику выбора мной дивидендных акций для портфеля. Я не ориентируюсь на дивидендную доходность, которую я могу получить в этом году. Я могу купить акцию, по которой даже отменили дивиденды с расчётом на то, что при возобновлении дивидендов, цена на неё вырастет и я заработаю и на дивидендах и на росте. Акции выбираю по таблице, которая показывает мне, какие акции более недооценены по сравнению с остальными с учётом текущей цены, истории дивидендных выплат, стабильности дивидендных выплат.

В сентябре по дивидендной стратегии купил в основной портфель МТС и Лукойл.

В стратегии автоследования кроме этих акций взял ещё М.Видео. Сейчас в портфеле присутствуют акции МТС, ОГК-2, НЛМК, Лукойл и М.Видео. Облигаций в портфеле больше нет. Закупился на полную.

В основном портфеле М.Видео взять не успел — цена выросла резко, но в октябре скорее всего буду брать.

( Читать дальше )

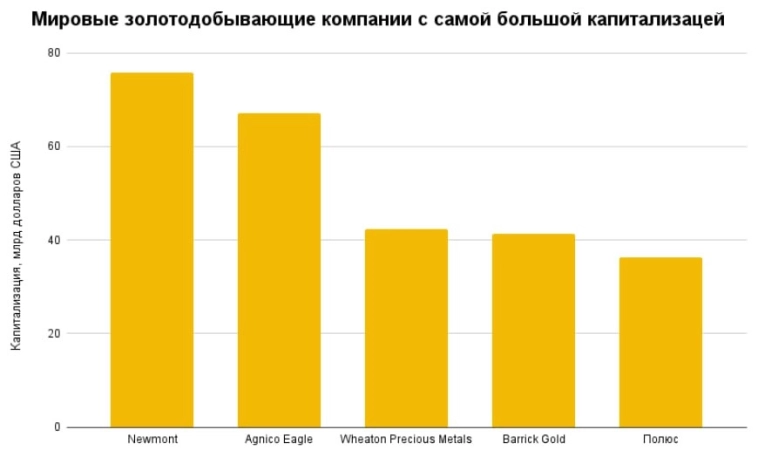

Миллиарды в руде: самые дорогие золотодобывающие компании мира

- 27 октября 2025, 15:05

- |

Добыча золота — одна из важнейших частей мировой экономики. Ежегодно золотодобывающие компании производят более 3000 тонн драгоценного металла, а суммарная стоимость 112 самых дорогих публичных компаний отрасли равняется $687 млрд.

Эта сумма настолько велика, что сопоставима с ВВП Аргентины или Норвегии. При этом почти 40% от неё приходится на первую пятёрку золотодобытчиков, которую мы сегодня рассмотрим.

Newmont — $75,79 млрд

Newmont была основана в 1916 году в США как холдинг, инвестирующий в горнодобывающую отрасль. Однако довольно быстро компания сконцентрировалась на добыче золота. В конце XX и начале XXI века компания находилась в периоде быстрого роста, который позволил ей стать крупнейшим золотодобытчиком в мире, а также единственной золотодобывающей компанией, входящей в индекс S&P 500. Newmont известна крупными сделками по поглощению других компаний. Так, в 2019 и 2023 годах корпорация приобрела корпорацию Newcrest и канадскую компанию Goldcorp в сумме за $26,8 миллиардов. Эти сделки закрепили за ней статус лидера рынка, который ведёт деятельность не только в трёх странах Северной Америки, но и в Южной Америке, Австралии и даже Африке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал