офз облигации

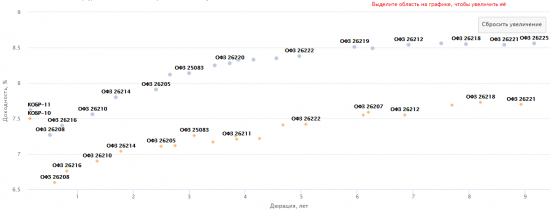

Изменение кривой доходности ОФЗ за месяц

- 17 августа 2018, 11:37

- |

Котировки ОФЗ и кривую можно посмотреть тут:

https://smart-lab.ru/q/ofz/

Причина?

- Выход нерезов с развивающихся рынков

- Угроза запрета на покупку нового госдолга (законопроект о новых санкциях)

На долю американских инвесторов приходится 8% рынка ОФЗ (оценка АКРы).

Есть риск сокращения владения ОФЗ Норвежским фондом

- комментировать

- 3К | ★2

- Комментарии ( 8 )

Обвал ОФЗ

- 16 августа 2018, 16:36

- |

12-й день подряд идет падение сводного индекса российских гособлигаций RGBI (см. график ниже). Конечно же основным триггером для таких распродаж стала перспектива санкций со стороны США на запрет покупки ОФЗ. Но в конце концов, не так уж и важно, в чем заключается причина падения. ОФЗ и так уже были не особо привлекательны для международного капитала. Подробно писал в конце июля в телеграме до нынешнего обвала, почему исчез (https://tele.click/MarketDumki/547) лоск у российских гособлигаций. И похожая же ситуация сейчас наблюдается не только в РФ. Отток денег идет со всех рынков развивающихся стран.

Если помните, угроза на запрет покупки российского госдолга появилась еще год назад. Но рынок всё игнорировал и RGBI продолжал расти. И происходило это по одной простой причине — на бычьем рынке все негативные новости игнорируются. А сейчас ситуация на развивающихся рынках повернулась на 180 градусов: идут массированные распродажи гособлигаций и падение национальных валют. И это еще не конец. Впереди еще более мрачные времена...

Где фьючерсы ОФЗ дальше сент 18? В квике вижу только O2U8, O4U8, O6U8 но более поздних нет. Почему? На других периодах были дальние фьючи или их по мере экспирации новый выпускают? Спасибо

- 16 августа 2018, 13:50

- |

Доходность ИИС+ОФЗ

- 15 августа 2018, 22:17

- |

Отчасти это правда. Но не совсем.

Это правда только в рамках одного года, первого.

Начиная со второго года это совсем не правда.

Эта нарисованная маркетологами доходность складывается из 8% купонной доходности ОФЗ (что правда) и 13% возврата НДФЛ (в размере 13 % от суммы взноса, но не более, чем от суммы 400К рублей и не более, чем Вы уплатили фактического НДФЛ в течение года — то есть, два важных условия).

Но даже и в рамках первого года это может быть не совсем правда, если у Вас сумма больше 400К рублей или Вы заплатили меньше 52К рублей дохода.

Правильно доходность можно было бы сформулировать так:

максимально возможная доходность для первых 400К рублей в течение первого года — доходность 21% (при выполнении условий, иначе — может уменьшиться вплоть до 8%)

для денег свыше 400К или если Вы в течение года заплатили меньше 52 К рублей дохода, то доходность — 8%

Но маркетологи не будут выпячивать эти условия и ограничения. Его как бы все знают, и зачем портить красивую картинку в «21%» некрасивой отпугивающей «8%».

( Читать дальше )

Очередной провал Минфина — российские ОФЗ опять мало кому интересны

- 15 августа 2018, 21:20

- |

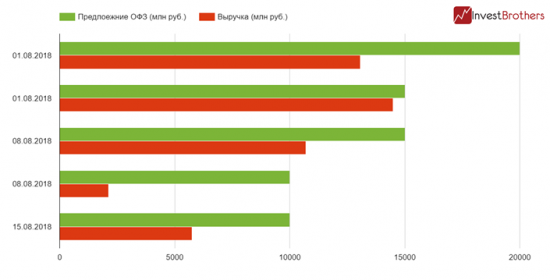

На фоне распродаж по всему миру Министерство финансов не смогло разместить ОФЗ даже на 10 млрд рублей.

Из-за внешних шоков Минфин снизил объем сегодняшнего размещения с 25 млрд рублей до 10 млрд, кроме того, вместо двух выпусков инвесторам был предложен лишь один.

Однако даже эти действия не смогли помочь ведомству успешно распродать все бумаги. При предложении в 10 млрд рублей спрос составил 20,1 млрд, однако это позволило министерству занять лишь 5,7 млрд рублей.

С начала года Министерство финансов через продажу ОФЗ заняло 876 млрд рублей, что, кстати, на 223 млрд рублей меньше, чем за аналогичный период прошлого года.

Резюме

На этом фоне Индекс государственных облигаций России падает одиннадцать торговых сессий подряд и с начала августа потерял 3,2%. Доходность по 10-летним гособлигациям достигла 8,43%, а по 2-х летним -7,96%. За месяц она возросла на 88 и 92 процентных пункта соответственно.

( Читать дальше )

Размещение ОФЗ + RGBI

- 15 августа 2018, 16:46

- |

Был предложен всего один выпуск ОФЗ, с постоянным купонным доходом ОФЗ-ПД серии 25083 в объеме 10 млрд рублей.

ОФЗ 25083 с погашением 15 декабря 2021 года, купон 7% годовых

Итоги:

ОФЗ 25083

Спрос превысил предложение в 2 раза. Итоговая доходность 8,15%. Разместили 58% выпуска.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 25083 с погашением 15 декабря 2021 года составила 97,1352% от номинала, что соответствует доходности 8,15% годовых, говорится в сообщении на сайте Минфина РФ.

Всего было продано бумаг на общую сумму 5 млрд 849 млн рублей по номиналу при спросе 20 млрд 140 млн рублей по номиналу и объеме предложения 10 млрд рублей по номиналу, то есть спрос превысил предложение более чем в 2 раза, при этом объем размещения составил 58% выпуска. Выручка от аукциона составила 5 млрд 745 млн рублей.

( Читать дальше )

Ситуация на рынке ОФЗ.

- 15 августа 2018, 11:56

- |

Ситуация на рынке ОФЗ.

Вернемся к ситуации на рынке ОФЗ, рассмотрим что у нас сейчас с доходностями по облигациям ОФЗ? 8,4% по 10 летним облигациям, доходность подросла. О чем я писал ранее на своем телеграм канале tele.click/pro_dengu/7)

Индекс RGBI лег на поддержку 135,6. падение облигаций временно прекратилось, они должны какое-то время отстоятся. Но тренд остается медвежьим что и видно из графика RGBI.

( Читать дальше )

Новости от БонДовика. Облигации

- 14 августа 2018, 16:21

- |

Минфин завтра проведёт аукцион и предложит скромные 10 млрд рублей по 3-летнему выпуску 25083. На мой взгляд, очень хороший шаг ведомства, который не наводит панику на рынке, не создаёт дополнительную коррекцию и не показывают испуганность. 25083 является лучшим предложением в нынешних условиях с доходностью 8.16%, завтра конечно бумага может находиться вблизи 8.2%. Я думаю ведомство сделало выводы, когда предложило облигации с плавающей ставкой, что выглядело очень неразумно. Инфляционный линкер, выступающий типа защитным активом от ускорения инфляции также не является идеальным инструментом размещения. Во-первых, я вас уверяю, очень мало людей умеют его оценивать. Во-вторых, им играются только несколько крупных инвесторов. В-третьих, облигация не отражает реальную стоимость.

@bondovik

S.3336 опубликован

- 14 августа 2018, 12:49

- |

На сайте Конгресса появился текст законопроекта S.3336 по санкциям в отношении России

www.congress.gov/bill/115th-congress/senate-bill/3336/text?r=12

Комментарии представлю позже в канале MMI t-do.ru/russianmacro, пока лишь отмечу, что он предусматривает ограничения на покупку госдолга РФ (новые бумаги, выпущенные через 180 дней после вступления закона в силу), а также запрет на сделки с активами госбанков.

Как кредитоваться себе в плюс?

- 14 августа 2018, 08:49

- |

Поэтому, люди, проводите ICO и кредитуйте всех в своей собственной валюте. ;)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал