отчеты МСФО

Fix-Price МСФО 3кв 2023г: выручка увеличилась на 6,3% г/г до 66,1 млрд руб, чистая прибыль увеличилась на 6,4% г/г до 7,4 млрд руб

- 31 октября 2023, 10:02

- |

Выручка увеличилась на 6,3% г/г до 74,5 млрд рублей

— Розничная выручка увеличилась на 6,3% г/г до 66,1 млрд рублей

— Оптовая выручка выросла на 6,0% г/г до 8,4 млрд рублей

• В 3 квартале 2023 года динамика LFL продаж составила -2,8% г/г на фоне эффекта высокой базы прошлого года и осторожного потребительского поведения

•В отчетном квартале Компания открыла 123 магазина (с учетом закрытий, а также включая 19 франчайзинговых магазинов); общее количество магазинов на конец отчетного периода достигло 6 162. Некоторое замедление темпов открытия новых магазинов обусловлено решением Компании сместить сроки открытий магазинов на традиционно более прибыльный четвертый квартал

• Общая торговая площадь магазинов увеличилась на 27,2 тыс. кв. м (+13,1% г/г) и составила 1 335,4 тыс. кв. м

• В 3 квартале 2023 года количество зарегистрированных участников программы лояльности Fix Price выросло на 0,8 млн и достигло 24,8 млн человек (+21,5% г/г). Доля покупок с картой лояльности увеличилась на 5,0 п.п. и составила 61,4% от общего объема розничных продаж. Средний чек по покупкам, совершенным с картой лояльности, в 1,9 раза превысил средний чек покупателей, не использующих карту

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Софтлайн - 9 ноября - отчетность по МСФО за 3кв 2023г

- 30 октября 2023, 11:08

- |

👉 Последние новости из мира корпоративной отчётности

- 27 октября 2023, 21:13

- |

1. ГМК Норильский никель ($GMKN) чистая прибыль по РСБУ в 9 мес. 2023 г. составила +68,09₽ млрд (-77,60% г/г) против +303,97₽ млрд годом ранее.

2. Яндекс ($YNDX) чистая прибыль по МСФО в 9 мес. 2023 г. составила +28,10₽ млрд (-30,72% г/г) против +40,56₽ млрд годом ранее.

3. ОГК-2 ($OGKB) чистая прибыль по РСБУ в 9 мес. 2023 г. составила +15,92₽ млрд (-6,63% г/г) против +17,05₽ млрд годом ранее.

4. РусГидро ($HYDR) чистая прибыль по РСБУ в 9 мес. 2023 г. составила +46,69₽ млрд (-3,31% г/г) против +48,29₽ млрд годом ранее.

5. ТГК-2 ($TGKB $TGKBP) чистая прибыль по РСБУ в 9 мес. 2023 г. составила +1,12₽ млрд (+138,30% г/г) против +0,47₽ млрд годом ранее.

6. Россети Урал ($MRKU) чистая прибыль по РСБУ в 9 мес. 2023 г. составила +13,14₽ млрд (+392,13% г/г) против + 2,67₽ млрд годом ранее.

7. КуйбышевАзот ($KAZT $KAZTP) чистая прибыль по РСБУ в 9 мес. 2023 г. составила +16,59₽ млрд (-32,64% г/г) против +24,63₽ млрд годом ранее.

8. Мостотрест ($MSTT) чистая прибыль по РСБУ в 9 мес. 2023 г. составила +1,63₽ млрд (+1183,46% г/г) против +0,127₽ млрд годом ранее.

( Читать дальше )

Целевая цена акции Яндекса - 3350 рублей - Промсвязьбанк

- 27 октября 2023, 18:13

- |

Ключевые показатели III квартала:

• Выручка: +54% г/г, до 204,7 млрд руб.

• Скорректированная EBITDA: +33%, до 26,5 млрд руб.

• Скорректированная чистая прибыль: -33%, до 3,3 млрд руб. (на фоне роста процентных расходов)

( Читать дальше )

+54% выручки: Яндекс отчитался за III квартал

- 27 октября 2023, 17:00

- |

EBITDA и выручка оказались выше консенсуса Интерфакс. Бумаги Яндекса практически не реагируют на отчет (~2675 руб.), так как рынок за прошедший месяц уже частично заложил результаты квартала в цену.

Ключевые показатели III квартала:

• Выручка: +54% г/г, до 204,7 млрд руб.

• Скорректированная EBITDA: +33%, до 26,5 млрд руб.

• Скорректированная чистая прибыль: -33%, до 3,3 млрд руб. (на фоне роста процентных расходов)

Выручка по сегментам:

• Поиск и портал: +48% г/г, до 90,4 млрд руб.

• Электронная коммерция и логистические решения: +69%, до 107,2 млрд руб.

• Плюс и развлекательные сервисы: +123%, до 17,4 млрд руб.

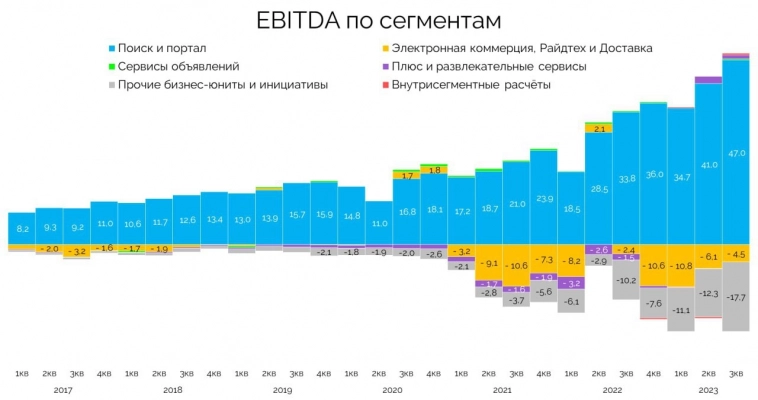

🔍 Поиск и портал – ключевая деятельность Яндекса – вырос +15% к предыдущему кварталу и +34% по сравнению с началом года, маржинальность по EBITDA при этом на уровне 52%.

🚩 На рынке рекламы Яндекс продолжает замещать ушедшие компании, однако экспансия замедляется.

🚕 В сегментах электронная коммерция и логистические решения оборот (GMV) вырос на +67% и +51% соответственно. Драйвер роста Яндекс Go – увеличение количества поездок, а также рост доли сегментов Комфорт и выше.

( Читать дальше )

Рост выручки Яндекса сохраняется выше 50% на протяжении четырех кварталов подряд - Альфа-Банк

- 27 октября 2023, 16:04

- |

Рентабельность Поиска и Портала сохранилась на уровне 52%, остальные сегменты продемонстрировали маржинальность на уровне наших ожиданий. Отмеченные компанией тренды по выручке отдельных бизнес-сегментов в октябре позволяют рассчитывать на продолжение впечатляющей динамики бизнеса в 4К23. Yandex существенно продвинулся в плане подготовки и согласования с регуляторами схемы реорганизации бизнеса. Компания стремится вынести решение о реорганизации на голосование акционеров до конца текущего года. Мы считаем квартальную финансовую отчетность и новости на корпоративном фронте позитивными для акций в ближайшей перспективе.

( Читать дальше )

Яндекс — поисковик, который смог

- 27 октября 2023, 14:58

- |

📱 Яндекс — поисковик, который смог

Показатели лучше прогноза

🔹Рост по выручке на 53,8% г/г — до 204,8 млрд руб. Прогноз: 47% г/г и 195 млрд руб.

🔹EBITDA: рост на 32,6% г/г — 26,5 млрд руб. Прогноз: 31% г/г и 26 млрд руб.

📊Электронная коммерция

Выручка электронных сервисов опережает поисковой портал. Цифры для сравнения — 107,2 млрд против 90.4 млрд. Убыток по EBITDA сокращается. Общий оборот товаров вырос на 67%.

❤ Ядро компании

Поисковик сердце Яндекса. EBITDA за квартал превысила 47 млрд руб.

Плюс и развлекательные сервисы

EBITDA положительная второй квартал к ряду — 1 млрд руб.

📊Инвестиции в будущее

Прочие инициативы продолжают отнимать большую часть EBITDA (-17 млрд руб. по III кварталe). Компания рассчитывает на рост прибыли в будущем.

Новые сервисы:

🔹запустили YandexGPT 2 и интегрировали её в Алису.

🔹появились краткие пересказы видеороликов

Разделение компании

Конкретной информации пока еще нет. Ждем решения совета директоров до конца года

⭐️Мнение GIF

( Читать дальше )

В отчетности ВТБ за 3 квартал значимых сюрпризов нет - Промсвязьбанк

- 27 октября 2023, 13:24

- |

Чистая прибыль ВТБ в 3 кв. 2023 г. снизилась до 86,1 млрд руб. против 142,6 млрд руб. за 2 квартал. Основной причиной сокращения прибыли стал убыток по прочим операционным доходам (15,3 млрд руб. против прибыли 64,2 млрд руб. за 2 квартал) из-за убытка по операциям с ценными бумагами и иностранной валютой, а также убытка «дочек». Основной бизнес выглядит неплохо, несмотря на рост ставок. Так, чистый комиссионные доходы выросли за квартал на 9% и достигли 60,6 млрд руб. Чистые процентные доходы за квартал выросли до 198 млрд руб. (+0,5% за квартал), хотя чистая процентная маржа несколько снизилась, до 3,1% (-20 б.п. за квартал). Прирост кредитов ЮЛ ВТБ с начала года составил 8% (без валютной переоценки), что ниже рынка (~14% без валютной переоценки). В условиях ограниченного капитала (общий Н1.0 на 01.10.2023 г. – 9,23%) банк сделал ставку на более маржинальный розничный сегмент, где рост портфеля был на уровне рынке (19% c начала года).

( Читать дальше )

ВТБ отчитался за III кв. и 9 м. 2023г. — банк остаётся прибыльным, но ужесточение ДКП и укрепление влияет на прибыль

- 27 октября 2023, 12:12

- |

🏦 Банк ВТБ опубликовал обобщённые консолидированные финансовые результаты по МСФО за 9 месяцев 2023 года (воздержавшись от раскрытия сопоставимых данных за предыдущий год). Банковский сектор уже начал ощущать повышение ключевой ставки и укрепление ₽, чистая прибыль банка за III квартал составила — 86,1₽ млрд сократившись на 40% по отношению к предыдущему кварталу (идёт ежемесячное сокращение чистой прибыли, в этом месяце было заработано 24,7₽ млрд, а в предыдущие 25,9₽ млрд, 35,5₽ млрд). Что же, касается, валюты, то в III квартале по статье прочий операционный доход банк зафиксировал убыток на сумму 15,3₽ млрд (в I квартале прибыль 89,4₽ млрд, во II 64,2₽ млрд, она была заработана благодаря положительной переоценке открытой валютной позиции и от выгодной покупки РНКБ). Но за оставшиеся 3 месяца ВТБ точно должен перешагнуть долгожданные 400 млрд за год (за 9 месяцев 2023 года было заработано — 375,9 млрд, напомню вам, что годовой рекорд по чистой прибыли был зафиксирован в 2021 году — 327,4 млрд, констатируем обновление рекорда). Теперь давайте перейдём к основным показателям банка:

( Читать дальше )

Выручка Яндекса в 3 кв 2023г составила 204,8 млрд руб (+54% г/г)

- 27 октября 2023, 12:01

- |

Яндекс объявляет финансовые результаты за III квартал 2023 года

Амстердам, 27 октября 2023 года. Яндекс (NASDAQ и MOEX: YNDX), крупнейшая российская поисковая система и интернет-портал, объявляет неаудированные финансовые результаты за третий квартал 2023 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал