отчеты МСФО

Татнефть (TATN). Отчет 2Q 2023. Дивиденды и перспективы.

- 01 октября 2023, 11:16

- |

Приветствую на канале, посвященном инвестициям! 29.08.23 вышел отчёт за первое полугодие 2023 г. компании Татнефть (TATN). Этот обзор посвящён разбору компании и этого отчёта.

Больше информации и свои сделки публикую в Телеграм.

О компании.

«Татнефть» — одна из крупнейших российских нефтяных компаний, в составе которой динамично развиваются нефтегазодобыча, нефтепереработка, нефтегазохимия, сеть АЗС, композитный кластер, электроэнергетика, разработка и производство оборудования для нефтегазовой отрасли и блок сервисных структур. «Татнефть» также участвует в капитале компаний финансового сектора, в частности, банковской группы ЗЕНИТ.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 10 )

Сургутнефтегаз - Прибыль рсбу 6 мес 2023г: 846,568 млрд руб/ Прибыль мсфо 6 мес 841,898 млрд руб

- 01 октября 2023, 10:20

- |

Сургутнефтегаз – рсбу/ мсфо

Free-float 25%

35 725 994 705 обыкновенных акций = 1,118.22 трлн руб

7 701 998 235 привилегированных акций = 382,866 млрд руб

Free-float 73%

www.surgutneftegas.ru/investors/documentation/

Капитализация на 29.09.2023г: 1,501.09 трлн руб

Общий долг на 31.12.2019г: 249,852 млрд руб/ мсфо 818,518 млрд руб

Общий долг на 31.12.2020г: 264,827 млрд руб/ мсфо 715,279 млрд руб

Общий долг на 31.12.2021г: 406,037 млрд руб/ мсфо не опубликован

Общий долг на 31.12.2022г: 520,559 млрд руб/ мсфо не опубликован

Общий долг на 30.06.2023г: 623,971 млрд руб/ мсфо 802,023 млрд руб

Выручка 2019г: 1,555.62 трлн руб/ мсфо 1,814.82 трлн руб

Выручка 6 мес 2020г: 492,999 млрд руб/ мсфо 561,538 млрд руб

Выручка 2020г: 1,062.23 трлн руб/ мсфо 1,181.88 трлн руб

Выручка 6 мес 2021г: 848,940 млрд руб/ мсфо 915,204 млрд руб

Выручка 2021г: 1,888.31 трлн руб/ мсфо компанией не опубликован

Выручка 6 мес 2022г: рсбу/ мсфо компанией не опубликованы

Выручка 2022г: 2,333.09 трлн руб/ мсфо компанией не опубликован

( Читать дальше )

Сургутнефтегаз раскрыл отчет: дивиденды идут по плану вместе с прибылью от переоценки

- 29 сентября 2023, 21:17

- |

Для нас такая прибыль не была неожиданностью — к фантазерам с идеей о пропаже кубышки всегда относился отрицательно, разбор компании как бизнеса был тут — smart-lab.ru/allpremium/?ticker%5B%5D=SNGS

Впринципе можно открывать Шампанское — или еще нет? Давайте разбираться. Дивиденд за первое полугодие составил бы 7,81 рубль на 1 акцию префа — уже хорошая доходность (впереди еще два Жирных квартал)

( Читать дальше )

Nike Inc. — Прибыль 1 кв 2024 ф/г, завершился 31.08.2023г: $1,450 млрд (-1% г/г)

- 29 сентября 2023, 20:53

- |

As of March 30, 2023, the number of shares of the Registrant's Common Stock outstanding were:

Class A 304,897,252

Class B 1,232,091,564

www.sec.gov/ix?doc=/Archives/edgar/data/320187/000032018723000013/nke-20230228.htm

Всего: 1,536,988,816

Капитализация на 29.09.2023г: $147,63 млрд

Общий долг FY – 31.05.2020г: $23,287 млрд

Общий долг FY – 31.05.2021г: $24,973 млрд

Общий долг FY – 31.05.2022г: $25,040 млрд

Общий долг FY – 31.05.2023г: $23,527 млрд

Общий долг 1 кв – 31.08.2023г: $22,815 млрд

Выручка FY– 31.05.2019г: $39,117 млрд

Выручка 1 кв – 31.08.2019г: $10,660 млрд

Выручка FY– 31.05.2020г: $37,403 млрд

Выручка 1 кв – 31.08.2020г: $10,594 млрд

Выручка FY– 31.05.2021г: $44,538 млрд

Выручка 1 кв – 31.08.2021г: $12,248 млрд

Выручка FY– 31.05.2022г: $46,710 млрд

Выручка 1 кв – 31.08.2022г: $12,687 млрд

Выручка 6 мес – 30.11.2022г: $26,002 млрд

Выручка 9 мес – 28.02.2023г: $38,392 млрд

Выручка FY– 31.05.2023г: $51,217 млрд

( Читать дальше )

🔎Сургутнефтегаз Отчет МСФО

- 29 сентября 2023, 18:13

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1811673

( Читать дальше )

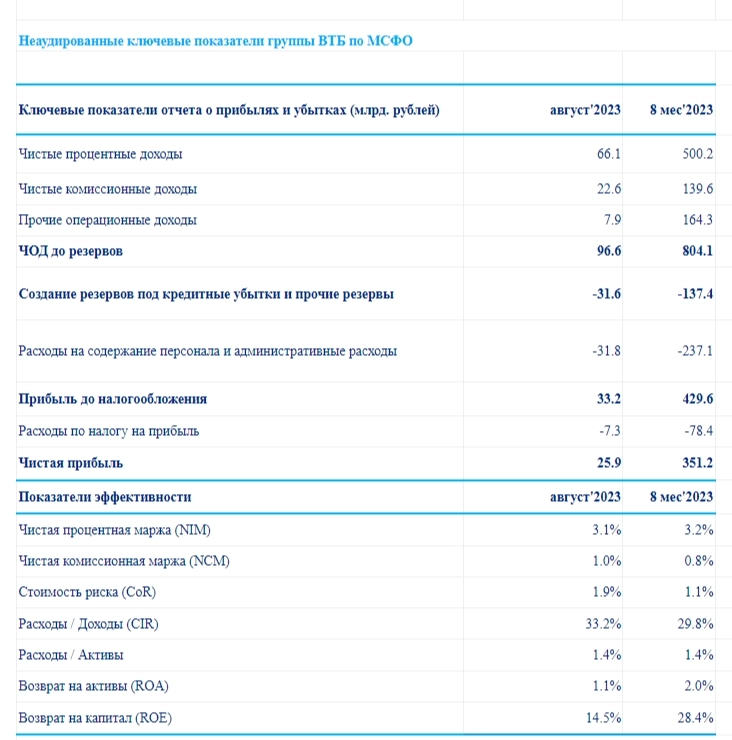

ВТБ уверенно идет к годовой цели по прибыли более 400 млрд рублей - Синара

- 29 сентября 2023, 12:55

- |

Результаты августа продемонстрировали, что комиссионные и процентные доходы в момент резкого повышения ставки не снизились. ЧПМ (3,1%), несколько уменьшившись по сравнению с июнем и июлем, накопленным итогом равна 3,2%. Однако обращает на себя внимание тот факт, что давление на маржу материализуется, несмотря на существенный рост кредитного портфеля в рознице (+3,4% м/м), где маржа больше. Комиссионные доходы увеличились на 17% м/м.

Основной причиной снижения прибыли в месячном сопоставлении стал рост отчислений в резервы в 2,4 раза. При этом из 32 млрд руб. созданных в августе резервов ~12 млрд руб. приходится на досоздание резервов по одному заемщику в рамках урегулирования его задолженности. Доля неработающих кредитов в портфеле снизилась за месяц с 4,4% до 4,1%, а их покрытие резервами достигло 152,5% (+10 п. п).

( Читать дальше )

⛰ Полиметалл: Финансовые результаты (1П23 МСФО)

- 29 сентября 2023, 11:33

- |

Полиметалл выпустил сильную финансовую отчетность по итогам первого полугодия 2023 г. Увеличение объема продаж в сочетании с повышением цены на добываемые металлы, а также умеренные темпы роста себестоимости позволили значительно улучшить финансовые показатели. Также высокие темпы роста обеспечены низкой базой кризисного 2022 г. Скор.EBITDA повысилась на 31% г/г, до 559 млн долл. (ниже ожидаемых нами 571 млн долл.) Скорр. чистая прибыль поднялась на 28% г/г, до 261 млн долл. Свободный денежный поток был ожидаемо отрицательным из-за сезонности и составил минус 341 млн долл. (ниже ожидаемых минус 299 млн долл.).

Подробнее — veles-capital.ru/analytics/article/polimetall_finansovye_rezultaty_1p23_msfo/

Аналитик: Сергей Жителев

© ООО «ИК ВЕЛЕС Капитал». Лицензии профессионального участника рынка ценных бумаг, выданные ФСФР России 14 октября 2003 года, на осуществление депозитарной деятельности № 077-06549-000100, на осуществление дилерской деятельности № 077-06541-010000, на осуществление брокерской деятельности № 077-06527-100000, на осуществление деятельности по управлению ценными бумагами № 077-06545-001000.

( Читать дальше )

ВТБ представил хорошие финансовые результаты за август, несмотря на единовременное доначисление резервов - Атон

- 29 сентября 2023, 10:49

- |

В августе чистая прибыль банка составила 25,9 млрд рублей (-27,2% по сравнению с предыдущим месяцем) при рентабельности капитала на уровне 14,5%. Чистый процентный доход составил 66,1 млрд рублей (-0,2% месяц к месяцу), чистая процентная маржа — 3,1% на фоне роста стоимости фондирования. Чистый комиссионный доход составил 22,6 млрд рублей (+17,1% по сравнению с предыдущим месяцем). Отчисления в резервы под обесценение увеличились вдвое месяц к месяцу до 31,6 млрд рублей при стоимости риска 1,9%, что связано с крупным доначислением резервов по одному из зарубежных корпоративных заемщиков. Операционные расходы составили 31,8 млрд рублей (-3,3% месяц к месяцу) при отношении операционных расходов к доходам (CIR) на уровне 33,2%.

Чистая прибыль банка за 8 месяцев 2023 года достигла 351 млрд рублей при рентабельности капитала на уровне 28,4%. Чистая процентная маржа составила 3,2%, а стоимость риска — 1,1%. Совокупный кредитный портфель увеличился на 14,1% с начала года и достиг 19,8 трлн рублей. Коэффициент достаточности капитала Н1.0 снизился до 9,5%, Н1.1 — до 6,3%. ВТБ прогнозирует чистую прибыль за 2023 год в размере около 420 млрд рублей.

( Читать дальше )

ВТБ отчитался за август и 8м 2023г., банк продолжает генерировать прибыль, но ужесточение ДКП повлияло на прибыль

- 29 сентября 2023, 07:15

- |

🏦 Банк ВТБ опубликовал обобщённые консолидированные финансовые результаты по МСФО за август 2023 года (воздержавшись от раскрытия сопоставимых данных за предыдущий год). Стоит признать, что повышение ключевой ставки уже начинает действовать, чистая прибыль банка сократилась в этом месяце на 27% по отношению к предыдущему, но за оставшееся время ВТБ точно должен подобраться к долгожданным 400 млрд за год, да и в принципе может перешагнуть эту отметку (за 8 месяцев 2023 года было заработано — 351,2 млрд, напомню вам, что годовой рекорд по чистой прибыли был зафиксирован в 2021 году — 327,4 млрд, констатируем обновление рекорда). Какие же факторы помогли показать Группе сей феноменальный результат: процентные доходы (спрос на ипотеку и потребительские кредиты возрос, помимо этого люди пытались взять кредиты по сниженной ставки, ибо ЦБ давал сигнал на ужесточение ДКП), валютная переоценка (рубль до сих пор слаб, никакие полумеры не помогают, а значит банк использует сей момент для заработка) и приобретение РНКБ (данный эффект повлиял на I квартал, поэтому в мае чистая прибыль банка просела почти в 2 раза). Теперь давайте перейдём к основным показателям банка:

( Читать дальше )

ВТБ: эпоха высоких прибылей в российском банкинге закончится в 2023 году

- 29 сентября 2023, 02:30

- |

👈 ВТБ в августе заработал 25,9 млрд рублей (-28% за месяц), а за восемь месяцев банк — 351,2 млрд рублей.

👈 В августе ВТБ пришлось досоздать резервы на 12 млрд рублей из-за погашения крупного валютного долга компанией из «дальней дружественной страны» с дисконтом. Детали Пьянов раскрыть отказался, заверив, что это исключительный случай — группа пошла на это, так как рисковала получить проблемный кредит из-за сложностей работы с заемщиками в санкционных режимах.

👈 Прибыль банковского сектора по итогам 2024 года будет гарантированно серьезно ниже, чем 2023-го. „Мы наслаждаемся последними месяцами уходящей красивой эпохи». — сказал он.

👈 Чистая процентная маржа группы по итогам года из-за роста ставок — она может опуститься ниже 3%.

👈 Он допускает роста ключевой ставки до 14% по итогам 2023 года и ждет замедления темпов роста кредитования. Для корпоративного кредитования это будет означать замедление потенциального годового роста на 2 процентных пункта, до 17%, для розничного — на 3 п.п. Прогноз ВТБ по росту рынка ипотеки с учетом замедления — 25%, по потребкредитованию — 14%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал