Блог им. svoiinvestor

ВТБ отчитался за август и 8м 2023г., банк продолжает генерировать прибыль, но ужесточение ДКП повлияло на прибыль

- 29 сентября 2023, 07:15

- |

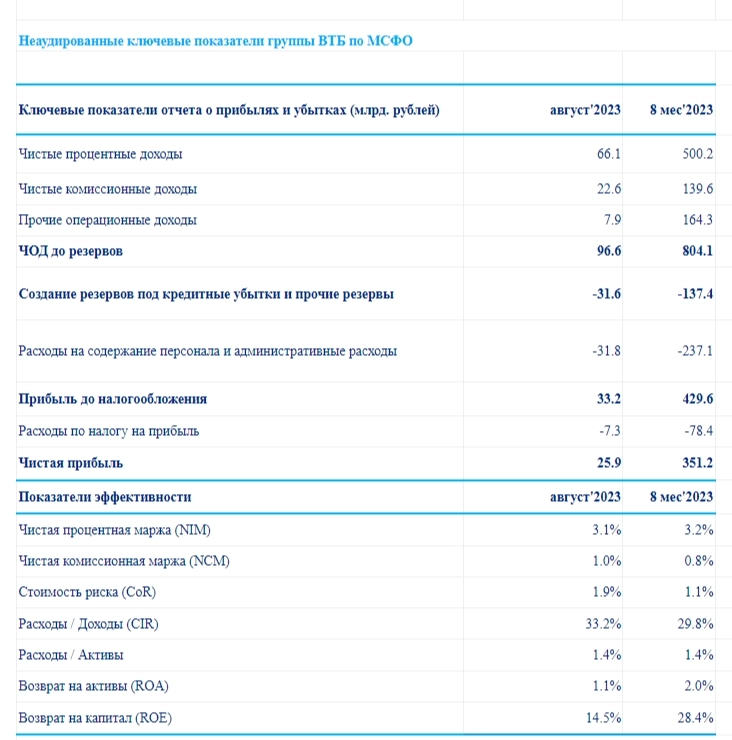

🏦 Банк ВТБ опубликовал обобщённые консолидированные финансовые результаты по МСФО за август 2023 года (воздержавшись от раскрытия сопоставимых данных за предыдущий год). Стоит признать, что повышение ключевой ставки уже начинает действовать, чистая прибыль банка сократилась в этом месяце на 27% по отношению к предыдущему, но за оставшееся время ВТБ точно должен подобраться к долгожданным 400 млрд за год, да и в принципе может перешагнуть эту отметку (за 8 месяцев 2023 года было заработано — 351,2 млрд, напомню вам, что годовой рекорд по чистой прибыли был зафиксирован в 2021 году — 327,4 млрд, констатируем обновление рекорда). Какие же факторы помогли показать Группе сей феноменальный результат: процентные доходы (спрос на ипотеку и потребительские кредиты возрос, помимо этого люди пытались взять кредиты по сниженной ставки, ибо ЦБ давал сигнал на ужесточение ДКП), валютная переоценка (рубль до сих пор слаб, никакие полумеры не помогают, а значит банк использует сей момент для заработка) и приобретение РНКБ (данный эффект повлиял на I квартал, поэтому в мае чистая прибыль банка просела почти в 2 раза). Теперь давайте перейдём к основным показателям банка:

▪️ Чистые процентные доходы: 500,2₽ млрд (66,1₽ млрд в августе)

▪️ Чистый комиссионный доход: 139,6₽ млрд (22,6₽ млрд в августе)

▪️ Чистая прибыль: 351,2₽ млрд (25,9₽ млрд в августе)

Также стоит отметить объём кредитного портфеля, он вырос на 14,1% до 19,8₽ трлн (ускорившиеся инфляция тому доказательство, слишком весомый спрос за счёт кредитных средств). Собственный капитал банка вырос сразу на 42,1%, что стало следствием как заработанной прибыли, так и проведённой допэмиссии акций. И главное: банк ВТБ не будет выплачивать налог на сверхприбыль из-за убытков в 2022 — зампред Пьянов (ещё один плюс к той прибыли, которую получает банк, но как вы понимаете дивидендов всё равно не будет, всё уходит в резервы). Некоторые сделки с учётом ужесточения ключевой ставки до 13% ещё перенесутся на сентябрь (из-за желания потребителя взять кредит, пока ещё не подняли ставку и процент не увеличился), но в октябре откроется полная картина по снижению чистой прибыли, несколько фактов:

🗣 Ускорение во второй половине года расходов, всему виной ускорившаяся инфляция.

🗣 Рост стоимости риска (стоимость риска за 8 месяц — 1,1% годовых, по итогам года таргетировали около 1%).

🗣 Увеличение ключевой ставки Банка России (повышение на 100 базисных пунктов означает потерю годового чистого процентного дохода ВТБ в размере около 18₽ млрд — компания), её подняли на 550 б.п. совокупно за 3 заседания, но есть вероятность, что этого мало и добавят в октябре ещё 100 б.п.

🗣 ВТБ вышел из капитала строительной компании ПИК. Кредитной организации принадлежало 12,36%. Банк вышел после повышения ставки, видимо, не видя дальнейших перспектив у застройщика и продавая акции по их мнению по максимально возможной цене. Повод задуматься.

📌 С учётом провального 2022 года (чистый убыток: 612,6₽ млрд по МСФО) миноритарии данного эмитента не увидят чистую прибыль в виде дивидендов (прибыль за 2021 и 2023 год пойдёт на восстановление капитала), помимо этого ВТБ для выполнения нормативов достаточности капитала с учётом надбавок на ближайшие 5 лет потребуется до 1₽ трлн (с учётом ставки и прогнозов по ней, 2024-2025 гг. точно будут хуже 2023 года по чистой прибыли, отсюда возникает вывод, что акционеры могут не дождаться дивидендных выплат ещё 5 лет). По данным ЦБ, в августе прибыль банков составила — 353₽ млрд, ВТБ привнёс около 7,3% в эту прибыль, тогда как Сбербанк, который заработал в августе — 140,9₽ млрд около 40%, контраст весомый. Понятное дело, что по мультипликаторам и перспективам банк выглядит аппетитно, только прошлые истории связанные с корпоративным управлением (отмена дивидендов, суборды, допэмиссии) не дают вляпаться в покупку данного актива.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

теги блога Владислав Кофанов

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- бюджет

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- валюта

- вклад

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- Группа ЛСР

- демпферные выплаты

- дефицит бюджета

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- доходы бюджета

- европа

- застройщики

- золото

- инвестиции

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс