отчетность в сша

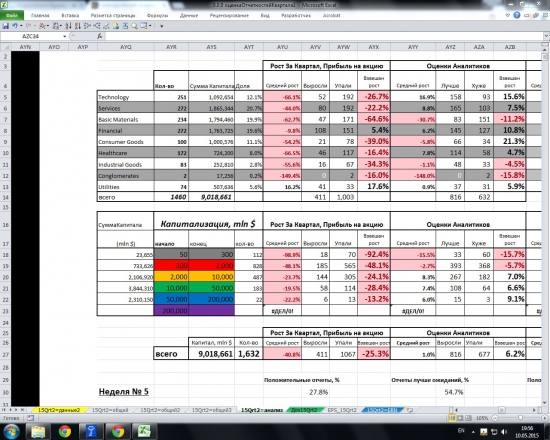

СКАНДАЛЬНАЯ отчетность амер компаний за 1 кв. 2015 года. 5-ая неделя

- 10 мая 2015, 19:45

- |

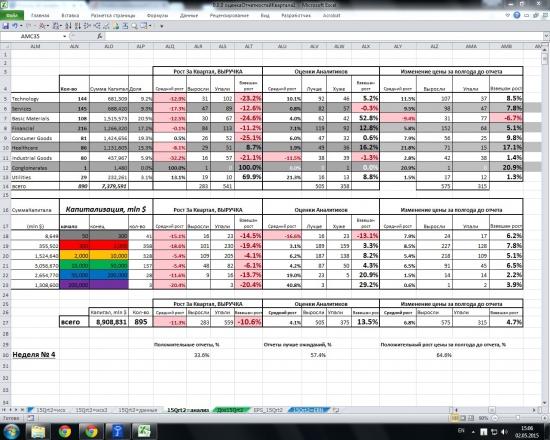

4-ая неделя отчетов за 1 кв. 2015 г.

P.S. Из-за большого кол-ва отчетов на этой неделе, статистику по изменению цены тикеров за полгода до отчета не анализировал.

- комментировать

- 9

- Комментарии ( 4 )

ЧРЕЗВЫЧАЙНАЯ отчетность амер компаний за 1 кв. 2015 года. 4-ая неделя

- 02 мая 2015, 15:12

- |

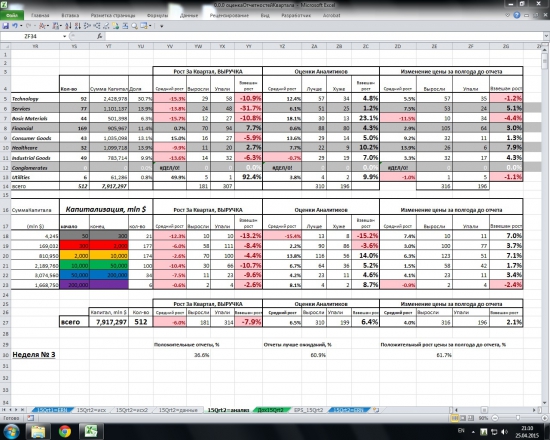

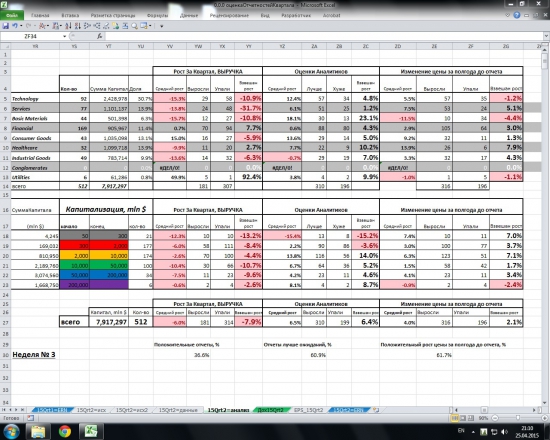

3-ая неделя отчетов за 1 кв. 2015 г.

Бросается в глаза, повторяющейся паттерн по отчетности, из недели в неделю: падение выручки + отчеты лучше ожиданий аналитиков + рост котировок за полгода до отчета.

Аналитики специально занижают свои прогнозы по выручке, чтобы во время отчета было следующее:

1) эффект от падения выручки (33% положительных отчетов) сглаживается тем, что отчет ЛУЧШЕ ожиданий аналитиков (57% отчетов лучше ожиданий).

2) дальнейший рост котировок, соверешенно не коррелирующий с реальными (фактическими) результатами отчетов.

Вывод только один: рост котировок в основной своей массе не подтвержден реальными результатами выручек. «Искусственный» рост рынка.

Отчетность амер компаний за 1 кв. 2015 года. 3-ая неделя

- 25 апреля 2015, 21:43

- |

2-ая неделя отчетов за 1 кв. 2015 г.

Бросается в глаза, повторяющейся паттерн по отчетности, из недели в неделю: падение выручки + отчеты лучше ожиданий аналитиков + рост котировок за полгода до отчета.

Аналитики специально занижают свои прогнозы по выручке, чтобы во время отчета было следующее:

1) эффект от падения выручки (36% положительных отчетов) сглаживается тем, что отчет ЛУЧШЕ ожиданий аналитиков (61% отчетов лучше ожиданий).

2) дальнейший рост котировок, соверешенно не коррелирующий с реальными (фактическими) результатами отчетов.

Вывод только один: рост котировок в основной своей массе не подтвержден реальными результатами выручек. «Искусственный» рост рынка.

Добавлен новый блок анализа роста/падения выручки относительно прошлого квартала, в разрезе аналитического коэффицента бета. С разделением по капитализации компаний, а также по сектора экономики.

( Читать дальше )

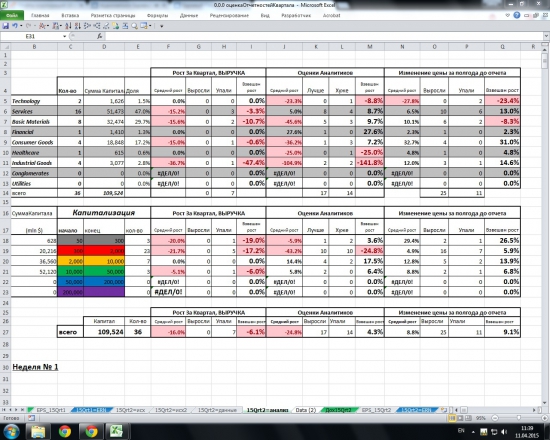

Отчетность амер компаний за 1 кв. 2015 года. 2-ая неделя.

- 18 апреля 2015, 15:48

- |

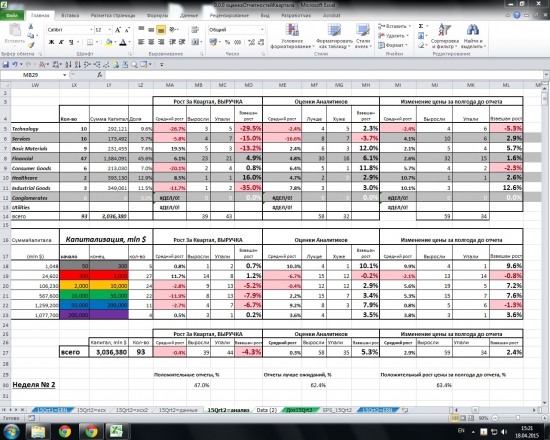

1-ая неделя отчетов за 1 кв. 2015 г.

Бросается в глаза, повторяющейся патерн по отчетности, из недели в неделю: падение выручки + отчеты лучше ожиданий аналитиков + рост котировок за полгода до отчета.

Аналитики специально занижают свои прогнозы по выручке, чтобы во время отчета было следующее:

1) эффект от падения выручки сглаживается тем, что отчет ЛУЧШЕ ожиданий аналитиков.

2) дальнейший рост котировок, соверешенно не коррелирующий с реальными (фактическими) результатами отчетов.

Вывод только один: рост котировок в основной своей массе не подтвержден реальными результатами выручек. «Искусственный» рост рынка.

Добавлен новый блок анализа роста/падения выручки относительно прошлого квартала, в разрезе аналитического коэффицента бета. С разделением по капитализации компаний, а также по сектора экономики.

( Читать дальше )

Отчетность амер компаний за 1 кв. 2015 года. 1-ая неделя.

- 11 апреля 2015, 12:12

- |

Итоги отчетностей за 4 квартал 2014 г.

А теперь как идет новый сезон отчетностей....

… МЕТОДОЛОГИЯ..................

Выделен ряд групп по размеру капитализаций компаний:

1) От 50 млн. до 300 млн.

2) От 300 млн. до 2 млрд.

3) От 2 млрд. до 10 млрд.

4) От 10 млрд. до 50 млрд.

5) От 50 млрд. до 200 млрд.

6) Свыше 200 млрд.

(Валюта баланса – доллар США).

( Читать дальше )

Стартовал сезон отчетности в США.

- 09 апреля 2015, 10:02

- |

Отчетность амер компаний за 4 кв. 2014 года. Итоги квартала.

- 28 марта 2015, 16:58

- |

По собственной невнимательности пропустил три последних недели отчетов на американском рынке. Совокупная капитализация компаний, кот. отчитались за этот период = 1.47 трлн. зелени, что соответствует 5.1% общей капитализации анализируемых компаний. Такой объем капитала нельзя упускать из виду, поэтому привожу дополненные итоги сезона отчетов 4 кв. 2014 г. на амер рынке.

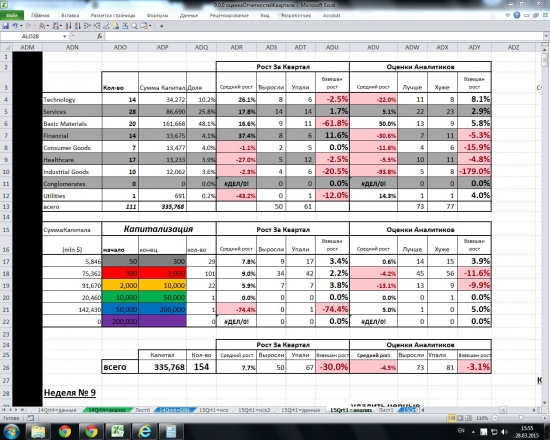

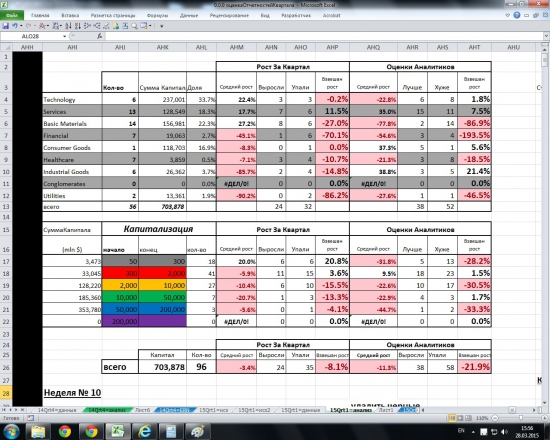

Итоги 9-ой недели отчетов:

Итоги 10-ой недели отчетов:

( Читать дальше )

Как проходит сезон отчетности для моего портфеля: часть 2

- 27 марта 2015, 08:31

- |

Это продолжение. Начало здесь.

1. Herbalife Ltd. (HLF)

- Дата отчета: 26.02.2015.

- Период отчета: IV кв. 2014 г. и 2014 г.

- Результаты отчета: здесь.

Американский производитель БАДов отчитался лучше прогнозов по прибыли, но показал выручку ниже, чем ожидал рынок. На результаты компании по-прежнему негативно влияет ослабление валют развивающихся рынков, особенно в Венесуэле. В Herbalife пересмотрели годовой прогноз, повысив объем продаж и снизив расходы, но сократив при этом прибыль на акцию и чистый денежный поток. Но в связи с тем, что рынок прежде всего смотрит на прибыль, падение бумаг не заставило себя ждать. На открытии рынка после отчета акции компании потеряли 11%.

( Читать дальше )

Отчетность амер компаний за 4 кв. 2014 года. Итоги квартала.

- 10 марта 2015, 10:06

- |

7-ая неделя smart-lab.ru/blog/239754.php

потенциалы роста на 15Qrt1 smart-lab.ru/blog/239966.php

На этой неделе закончился сезон отчетностей за 4 квартал 2014 года на американском рынке. Для тех, кто интересуется данной темой — представлю пару аналитических таблиц.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал