SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Что такое викс

- 19 июля 2013, 00:44

- |

Я обещал написать про индекс волатильности. Последний раз я серьезно занимался виксом давно, а именно летом 2011 года, когда его только запускали. Поэтому сейчас пришлось вспоминать свои старые мысли. Иногда это бывает полезно, но, к сожалению, в этот раз новые мысли не последовали за старыми.

Итак, приведенные размышления очень наглядно покажут, что такое викс. Запишем изменение цены опциона в виде

dO = delta * dS + 0.5 * gamma * dS^2 + theta * dt + vega * dSigma +…, (1)

где, разумеется, греки зависят от (S, K, T, sigma). Теперь представим себе, что дельта и вега портфеля нейтральны и забудем про них, а займемся членом

dO' = 0.5 * gamma * dS^2 + theta * dt, (2)

вечной борьбой льда и пламени (теттой и гаммой). Посчитаем, что процесс у нас броуновский (хотя бы локально), то есть

dS^2 = S^2 * sigma_m^2 * dt. (3)

Я специально ввел обозначение sigma_m, чтобы подчеркнуть, что речь идет о волатильности БА. Далее подставим (3) и формулы отсюда http://en.wikipedia.org/wiki/Black–Scholes для тетты и гаммы в (2) и получим

( Читать дальше )

Итак, приведенные размышления очень наглядно покажут, что такое викс. Запишем изменение цены опциона в виде

dO = delta * dS + 0.5 * gamma * dS^2 + theta * dt + vega * dSigma +…, (1)

где, разумеется, греки зависят от (S, K, T, sigma). Теперь представим себе, что дельта и вега портфеля нейтральны и забудем про них, а займемся членом

dO' = 0.5 * gamma * dS^2 + theta * dt, (2)

вечной борьбой льда и пламени (теттой и гаммой). Посчитаем, что процесс у нас броуновский (хотя бы локально), то есть

dS^2 = S^2 * sigma_m^2 * dt. (3)

Я специально ввел обозначение sigma_m, чтобы подчеркнуть, что речь идет о волатильности БА. Далее подставим (3) и формулы отсюда http://en.wikipedia.org/wiki/Black–Scholes для тетты и гаммы в (2) и получим

( Читать дальше )

- комментировать

- ★41

- Комментарии ( 24 )

Так о торговле.

- 18 июля 2013, 16:52

- |

Из-за большого спреда bid-ask, часто приходится, при построении опционных конструкций, закупать ноги по рыночным заявкам.А если ног больше двух вооще разорение, тем более если это дальние страйки.

Надоело кормить этих жирных котов ММ.

Стоит ли нашим опционным гуру, которые тусуются на всяких встречах, поднять вопрос о проведении торгов всякими спредами, бабочками, кондорами и тд., как на буржуинских площадках.Мне кажется в этом есть смысл.

И еще.Раньше, когда опционный рынок был мертвый, трейдеры как-то договаривались между собой и проводили внесистемные сделки. Подскажите а сейчас, что то подобное есть, если надо набрать приличную позу, или опять надо выходить на этих ММ. Последний вопрос пока только теоретический. Я так понимаю это могу сделать брокеры, которые имеют акредитацию на бирже.Из вашего опыта, какие компании оказывают подобные услуги и какой порядок цифр?..

Надоело кормить этих жирных котов ММ.

Стоит ли нашим опционным гуру, которые тусуются на всяких встречах, поднять вопрос о проведении торгов всякими спредами, бабочками, кондорами и тд., как на буржуинских площадках.Мне кажется в этом есть смысл.

И еще.Раньше, когда опционный рынок был мертвый, трейдеры как-то договаривались между собой и проводили внесистемные сделки. Подскажите а сейчас, что то подобное есть, если надо набрать приличную позу, или опять надо выходить на этих ММ. Последний вопрос пока только теоретический. Я так понимаю это могу сделать брокеры, которые имеют акредитацию на бирже.Из вашего опыта, какие компании оказывают подобные услуги и какой порядок цифр?..

ОПЦИОНЫ #2

- 17 июля 2013, 23:55

- |

Допустим я купил опцион Кол на фьючерс ртс со страйком 145 000 за 1700 рублей. Цена к экспирации понялась до 150 000. Какая будет прибыль?

ОПЦИОНЫ

- 17 июля 2013, 22:23

- |

Вопрос к знатокам опционов! Хотелось бы на пальцах понять, как в детском саду)))) Допустим фьючерс на ртс сейчас 140 000. По фьючерсу я решил зайти в шорт. Но рынок пошел против меня на 145-150 000 пунктов (чисто теоретически). Что мне нужно купить, какой опцион? Кол по риу3 со страйком 150 000? Подскажите пожалуйста? как диверсифицировать?

Живу в Санкт-Петербурге.Тоже занимаюсь тренингом помимо бизнеса)Хотел бы общаться в живую с тем кто тоже в рынке и опционах)

- 16 июля 2013, 20:57

- |

Тоже занимаюсь тренингом помимо основного бизнеса)Хотел бы общаться в живую с тем кто тоже в рынке и опционах)Что скажешь?

Были падения и взлеты но в итоге на своем опыте в плюсе))

С удовольствием бы общался в живую с живыми трейдерами с достаточным опытом) Мне 28))

Были падения и взлеты но в итоге на своем опыте в плюсе))

С удовольствием бы общался в живую с живыми трейдерами с достаточным опытом) Мне 28))

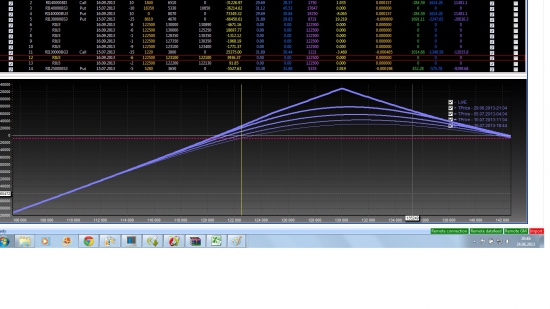

Продолжение. Испытываем календарные спреды

- 16 июля 2013, 20:01

- |

Продолжение. Испытываем календарные спреды.http://smart-lab.ru/blog/offtop/122647.php

Данная позиция возникла после роллирования 140 июльских путов в 130. Рынок смотрел вниз. Поэтому решил перестраховаться и захеджировался, продажей 6 фъючерсами.

Июльский 140 Колл подешевел. Было принято решение перейти на следующий 135 страйк, откупив 140. А дальше произошло непредвиденное. Откупив 140 колл, я поставил лимитированную заявку на продажу 135 колла, разумеется чуть выше рынка. И как раз в это время рынок резко пошел вниз. Поэтому этот переход пришлось завершить продажей только 130 июльского кола.

( Читать дальше )

Данная позиция возникла после роллирования 140 июльских путов в 130. Рынок смотрел вниз. Поэтому решил перестраховаться и захеджировался, продажей 6 фъючерсами.

Июльский 140 Колл подешевел. Было принято решение перейти на следующий 135 страйк, откупив 140. А дальше произошло непредвиденное. Откупив 140 колл, я поставил лимитированную заявку на продажу 135 колла, разумеется чуть выше рынка. И как раз в это время рынок резко пошел вниз. Поэтому этот переход пришлось завершить продажей только 130 июльского кола.

( Читать дальше )

играем на откат

- 16 июля 2013, 15:09

- |

Рынок вырос. все мои на первый взгляд сливательские затеи в предыдущих постах показали прибыль. Наверное случайность. Подошли по Ри к сопротивлению, которое начинается от 137 до 138. Можно попробовать сыграть в откат. Мне последнее время не хочется работать без прикрытия (стопа). По-этому стал очень активно использовать опционы. Опционы ( вариация из них) это и есть мой стоп.

Игра на откат с прикрытием позы. простая.

1. Шорт с текущих уровней и покупка 135 кола. Но зачем? Можно просто купить пут 135 это равносильно.

2. Купить пут 135 и продать кол 140. Это более рисковей. Так как выше 140 пойдет неограниченный убыток.

3. Купить пут 130. Лучше купить пут 135 т.к. не жду сильного отката вниз пунктов на 2000 откатит можно прикрыться.

4. поставить ратио путовой. купить пут 135 и продать 2 пута 130. Но на маленьком временном интервале прибыль будет совсем не большой. Держать его долго??? Не знаю, путовой ратио не очень.

5. Продажу колов не рассматриваю т.к. продавать с небольшим риском нужно 145 и выше колы, а их стоимость мала.

Вывод. с моей точки зрения это просто купить пут 135.

Игра на откат с прикрытием позы. простая.

1. Шорт с текущих уровней и покупка 135 кола. Но зачем? Можно просто купить пут 135 это равносильно.

2. Купить пут 135 и продать кол 140. Это более рисковей. Так как выше 140 пойдет неограниченный убыток.

3. Купить пут 130. Лучше купить пут 135 т.к. не жду сильного отката вниз пунктов на 2000 откатит можно прикрыться.

4. поставить ратио путовой. купить пут 135 и продать 2 пута 130. Но на маленьком временном интервале прибыль будет совсем не большой. Держать его долго??? Не знаю, путовой ратио не очень.

5. Продажу колов не рассматриваю т.к. продавать с небольшим риском нужно 145 и выше колы, а их стоимость мала.

Вывод. с моей точки зрения это просто купить пут 135.

Ликвидность на опционах на фьючерс акций сбербанка.

- 16 июля 2013, 10:46

- |

Вот заинтересовался...

Утверждают что объемы там смешные и вообще торговать не ццелесообразно, разве что на копейки… Кто в курсе какой объем ( имеется ввиду в деньгах ) вообще может пройти. Скажем реально ли купить/продать хотя бы сотню контрактов по более менее желаемой цене..? К примеру со среды до вечера пятницы имеем рост коллов 9 750 страйка где то никак не меньше 1500%.

Реально ли было на этом хотя бы скажем с 1000р соответственно заработать?

Утверждают что объемы там смешные и вообще торговать не ццелесообразно, разве что на копейки… Кто в курсе какой объем ( имеется ввиду в деньгах ) вообще может пройти. Скажем реально ли купить/продать хотя бы сотню контрактов по более менее желаемой цене..? К примеру со среды до вечера пятницы имеем рост коллов 9 750 страйка где то никак не меньше 1500%.

Реально ли было на этом хотя бы скажем с 1000р соответственно заработать?

Итоги июльской экспирации. Продаем волатильность

- 16 июля 2013, 07:42

- |

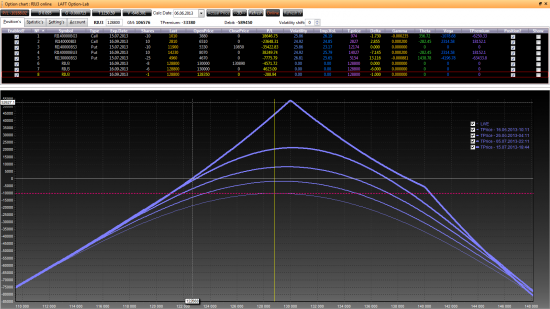

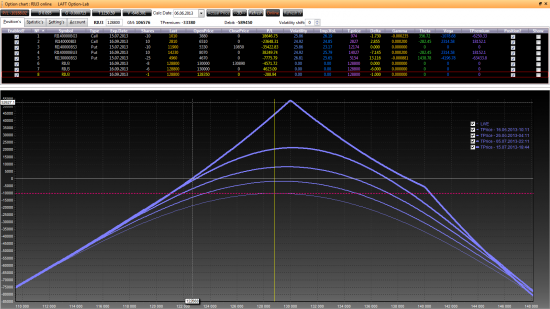

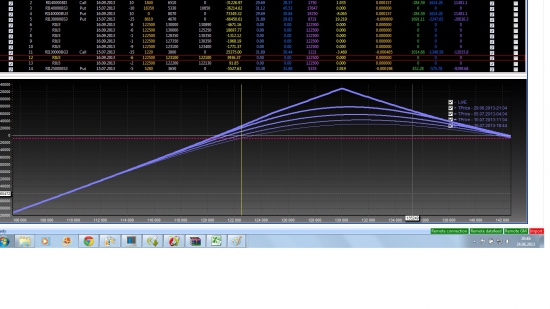

Вернувшись в конце июня из отпуска с семьей, встал вопрос – участвовать ли в июльской экспирации. До нее оставалось всего 2 недели и ранее к этому сроку я обычно выходил со сформированной позицией. Я готов был принять небольшой убыток или хорошую прибыль и уже не предпринимал никаких активных действий по управлению. Все в большей степени зависело от рынка. В июне получился довольно неплохой результат +33% на планового ГО, которое благополучно увеличилось вслед за движением рынка.

В этот раз было принято решение строить стратегию от продажи волатильности. Был выделен 1 млн. рублей под ГО. Продажу решил начать с центральных страйков и по мере движения рынка покрывать новые диапазоны (считаю эту технику более прибыльной в отличие от дельта-хеджирования). Одновременно с этим была куплена страховка в виде спрэдов на случай сильного движения цены в ту или иную сторону. Всего в результате управления было проведено 5 итераций, задействовано 5 страйков.

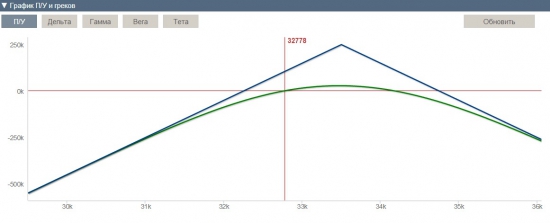

В итоге позиция на экспирацию оказалась следующая (зеленая линия – конечный профиль)

( Читать дальше )

В этот раз было принято решение строить стратегию от продажи волатильности. Был выделен 1 млн. рублей под ГО. Продажу решил начать с центральных страйков и по мере движения рынка покрывать новые диапазоны (считаю эту технику более прибыльной в отличие от дельта-хеджирования). Одновременно с этим была куплена страховка в виде спрэдов на случай сильного движения цены в ту или иную сторону. Всего в результате управления было проведено 5 итераций, задействовано 5 страйков.

В итоге позиция на экспирацию оказалась следующая (зеленая линия – конечный профиль)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал