SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

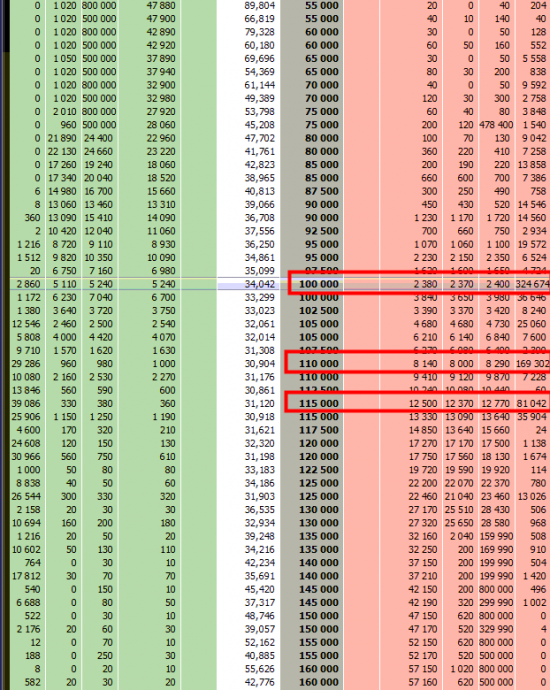

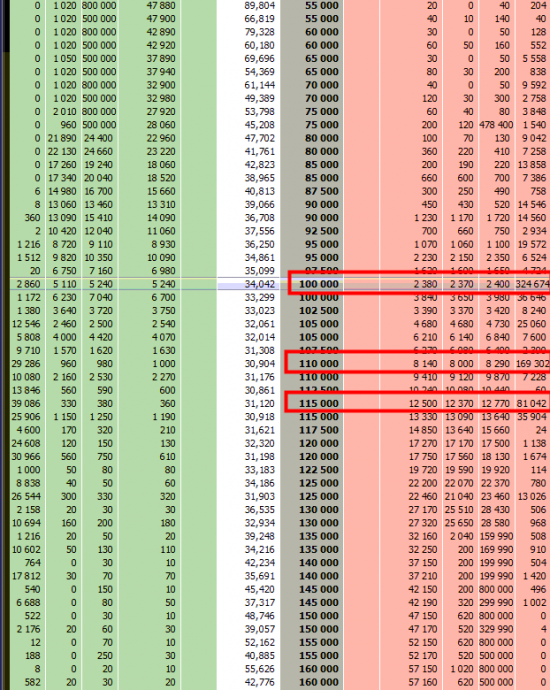

Экспирация ноября ниже 100 000 ртс?

- 23 октября 2014, 10:07

- |

Опять устраивают игры больших денег, а нам только остается гадать удержат уровень 100 000 или нет =)

С учетом того что 115 и 110 путы вошли в деньги еще на октябрьской экспире, а 100 только напродавали, я бы на месте крупняка кто покупал 110 115 как раз и продал 100. завернув их в медвежий пут спред=)

( Читать дальше )

С учетом того что 115 и 110 путы вошли в деньги еще на октябрьской экспире, а 100 только напродавали, я бы на месте крупняка кто покупал 110 115 как раз и продал 100. завернув их в медвежий пут спред=)

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

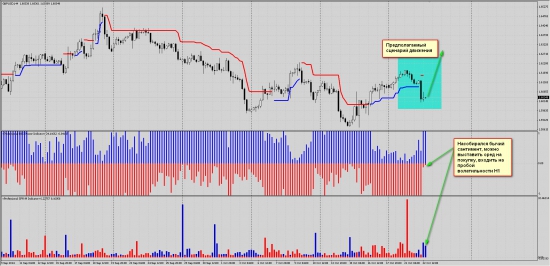

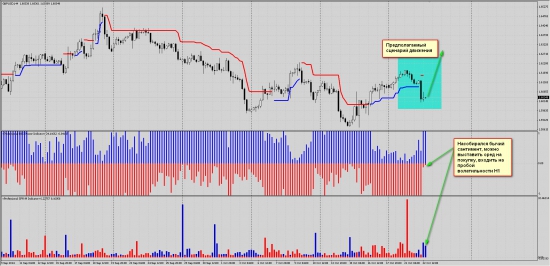

Торговый сигнал по GBPUSD.

- 22 октября 2014, 17:56

- |

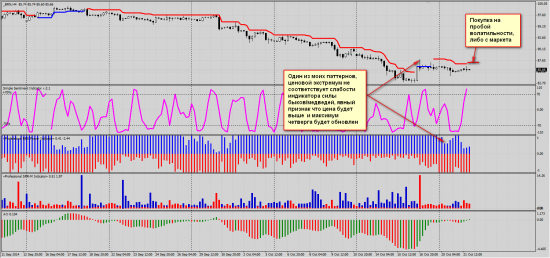

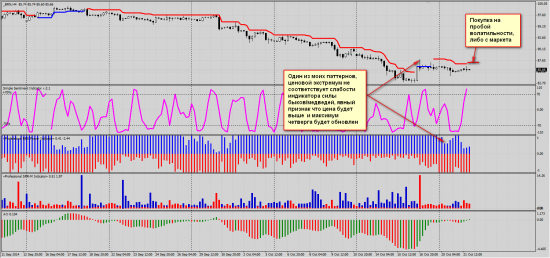

По фунту складывается «лонговая» ситуация. Входим на прорыв волатильонсти Н1, отмена сигнала — противоположное накопление. Сделка системная, подробности на графиках ниже:

Н4

( Читать дальше )

Н4

( Читать дальше )

Исследование стратегии, покупка стрэдла. Тест версия 2

- 22 октября 2014, 17:10

- |

Продолжение цикла статей (статья 1, статья 2, статья 3, статья 4) про исследование стратегии, покупка стрэдла.

В этой статье протестируем наши введенные правила в предыдущих статьях.

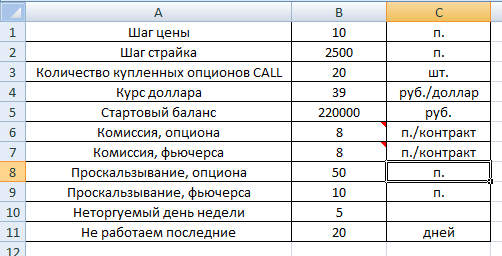

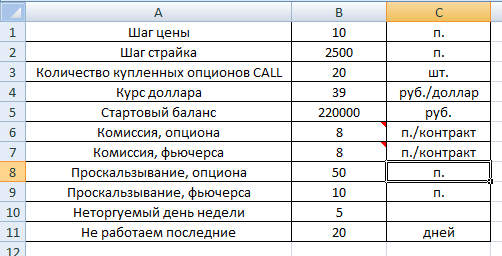

Я решил объединить в один файл всю базу по экспирациям, теперь не 15 файлов, а всего 1. В котировках были обнаружены не большие косяки, поэтому я взял данные из квика, теперь думаю база нормальная. Настройки взял следующие:

Как видно я взял стартовый депозит, гораздо меньше чем в предыдущих статьях и соответственно количество опционов меньше. Это надо чтоб приблизить результаты к размеру моего депозита. К томуже решил ввести комиссию и проскальзывание, думаю такие значения комиссий и просказываний будут приблизительно соответствовать действительности.

( Читать дальше )

В этой статье протестируем наши введенные правила в предыдущих статьях.

Я решил объединить в один файл всю базу по экспирациям, теперь не 15 файлов, а всего 1. В котировках были обнаружены не большие косяки, поэтому я взял данные из квика, теперь думаю база нормальная. Настройки взял следующие:

Как видно я взял стартовый депозит, гораздо меньше чем в предыдущих статьях и соответственно количество опционов меньше. Это надо чтоб приблизить результаты к размеру моего депозита. К томуже решил ввести комиссию и проскальзывание, думаю такие значения комиссий и просказываний будут приблизительно соответствовать действительности.

( Читать дальше )

Бычий пут спрэд на ноябрь.

- 22 октября 2014, 00:11

- |

Решил замутить опционную позу на ноябрь. Вначале хотел стрэнгл продать, но боязно, боковик затянулся, наверно будет резкий выход, да и следить за ба постоянно надоело (равнять не равнять, роллировать). Всё же, кто бы чего не говорил, а в опционах тоже надо мнение о полажении рынка иметь. Так вот, предпологаю что ниже этих уровней не пойдём. 21 откября была сделана позиция бычий пут спрэд, были проданы 6 путов 112500 по 9410 и куплены 6 105 путов по 4310. Максимальная доходность в районе 25000 р, убыток окло 11000 рублей, го всего лишь 14000 рублей. Рынок сразу подрос и решил переместить риск за счёт полученной p/l. Продал 105 путы и купил столько же 107500 по 4340 пунктов. В итоге имею интересное соотоношение, максимальный убыток 5500 р, а прибыль 19100 р, го 10450 рублей. Как управлять позой не решил, либо ближе к экспе будут проданы путы подальше от рынка, либо слева будет достроен пропорциональный пут спрэд, а может поза наберёт хорошую прибыль и будет перестроена в безубыточную. Главное с таким соотношением пл не надо особо дёргаться.

Торговый сигнал по BRENTу и GOLDу. Анализ сантимента.

- 21 октября 2014, 21:41

- |

По просьбам трудящихся, выкладываю некоторые торговые сигналы на текущий момент. Начнем с нефти, во вчерашнем посте, я описал ситуацию, что дна пока не видно и текущий рост чисто технический. Поспекулировать от лонга, тем не менее, я не брезгую. Есть сигнал, будем работать, покажу только Н4 и Н1, этого достаточно.

Н4:

Покупать можно с маркета, стоплосс ниде 80 долл., трейд спекулятивный, быстрый. Риски 0,5-1% от депо.

( Читать дальше )

Н4:

Покупать можно с маркета, стоплосс ниде 80 долл., трейд спекулятивный, быстрый. Риски 0,5-1% от депо.

( Читать дальше )

Торговые рекомендации и сантимент по РТС, ЕВРО,ФУНТ, НЕФТЬ, ГАЗПРОМ, SnP500, SI и Золота.

- 20 октября 2014, 20:39

- |

Здравствуйте уважаемые форумчане и спекулячяне))) Поздравляю всех с началом торговой недели и хочу показать несколько на мой взгляд интересных торговых возможностей. люсуем, не жадничаем, буду выкладывать еще!

Начнем с сиплого.

SnP500 W1:

( Читать дальше )

Начнем с сиплого.

SnP500 W1:

( Читать дальше )

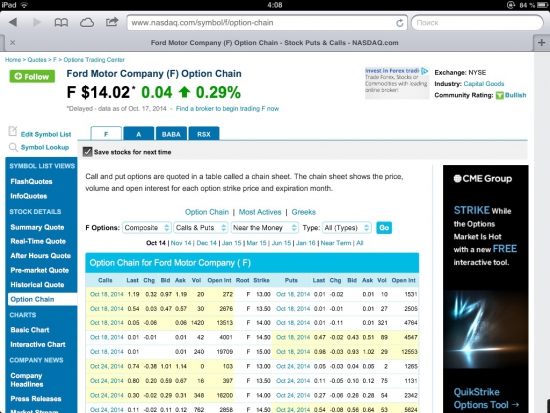

Option chain

- 20 октября 2014, 04:15

- |

Задачка почти про ОПционы ;)

Имеется пять кусков цепи по три кольца в каждом.

Какое наименьшее число колец придется расковать и сковать, чтобы соединить эти куски в одну цепь?

Подсказка: используйте Тэту! ;)

Fair Play — в силе. Ответы в интернете не подглядывать! ;)

Уже решали ранее — не отвечайте.

Доводы за правильность мыслей — плюс к ответу!

Картинка — это для примера))))

http://www.nasdaq.com/symbol/f/option-chain

Chain (перевод).

трейдерам cboe

- 19 октября 2014, 12:22

- |

Ребята, как на cboe обстоят дела с маркетмейкерами в опционах — большой в них српред? Реально там в моменте купить по биду к примеру на 100тыс.дол. одной заявкой?

Там есть что нибудь вроде теор.волатильности, чтобы историю оценить? Если есть, то насколько она коррелирует с рыночной?

Эффективен ли рынок опционов в Чикаго? Это я к тому — дадут ли там покупать дешевую в моменте волатильность, или конкруренция такая, что рыночной воле не дают упасть вообще?

Там есть что нибудь вроде теор.волатильности, чтобы историю оценить? Если есть, то насколько она коррелирует с рыночной?

Эффективен ли рынок опционов в Чикаго? Это я к тому — дадут ли там покупать дешевую в моменте волатильность, или конкруренция такая, что рыночной воле не дают упасть вообще?

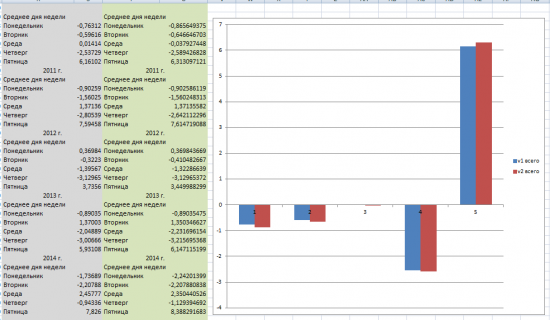

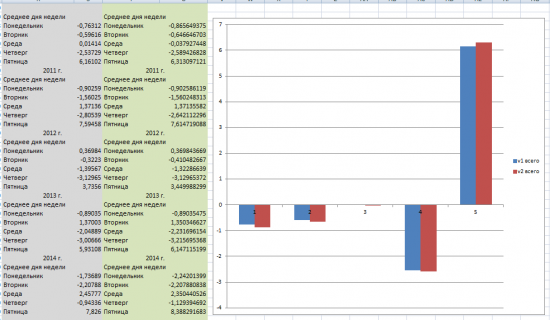

Исследование стратегии, покупка стрэдла. Зависимость волатильности от дня недели.

- 19 октября 2014, 11:21

- |

Продолжение цикла статей (статья 1, статья 2, статья 3) про исследование стратегии, покупка стрэдла.

В предыдущей статье мы рассмотрели временные характеристики опциона.

Сейчас рассмотрим как влияет день недели на волатильность (RTSVX). Расчет будем производить ежедневно, причем значения будут относительные в %. Тоесть они будут показывать на сколько изменится текущее значение по отношению ко вчерашнему в %. Формула в экселе такая "=100*(B4-B3)/B3". Где В4 — текущая волатильность, а В3 — предыдущая волатильность.

Результаты получились такие:

Сдесь на диаграмме изображено среднее значение изменения волатильности от дня недели в % (относительно предыдущего дня), за все года. Цифра 1 означает, что покупали волатильность в понедельник а закрываем во вторник, цифра 2 — соответственно покупка волатильности во вторник и так далее. Сами значение диаграммы показывают среднее относительное изменение волотильности от предыдущего дня в %. Чтоб все понятно было разберем пример. Возьмем например пятницу, из диаграммы видно значение 6%. Так вот если сейчас пятница и текущая волатильность например 30%, то в понедельник (в среднем) она может быть равна 31,8%. На диаграмме изображено две диаграммы, v1 это результат без учета праздников, например если пятница последний торговый день, а следующий торговый день например среда, то все равно считаем. А вот v2 это уже с учетом всех праздников и выходных которые сбивают ритм, что после пятницы должен идти понедельник. Тоесть если за пятницей не будет понедельника, то он данное значение не будет учитывать. Мне было интересно как празники искозят картину, оказалось, что картина осталась таже, праздники никак не искажают средние показатели.

( Читать дальше )

В предыдущей статье мы рассмотрели временные характеристики опциона.

Сейчас рассмотрим как влияет день недели на волатильность (RTSVX). Расчет будем производить ежедневно, причем значения будут относительные в %. Тоесть они будут показывать на сколько изменится текущее значение по отношению ко вчерашнему в %. Формула в экселе такая "=100*(B4-B3)/B3". Где В4 — текущая волатильность, а В3 — предыдущая волатильность.

Результаты получились такие:

Сдесь на диаграмме изображено среднее значение изменения волатильности от дня недели в % (относительно предыдущего дня), за все года. Цифра 1 означает, что покупали волатильность в понедельник а закрываем во вторник, цифра 2 — соответственно покупка волатильности во вторник и так далее. Сами значение диаграммы показывают среднее относительное изменение волотильности от предыдущего дня в %. Чтоб все понятно было разберем пример. Возьмем например пятницу, из диаграммы видно значение 6%. Так вот если сейчас пятница и текущая волатильность например 30%, то в понедельник (в среднем) она может быть равна 31,8%. На диаграмме изображено две диаграммы, v1 это результат без учета праздников, например если пятница последний торговый день, а следующий торговый день например среда, то все равно считаем. А вот v2 это уже с учетом всех праздников и выходных которые сбивают ритм, что после пятницы должен идти понедельник. Тоесть если за пятницей не будет понедельника, то он данное значение не будет учитывать. Мне было интересно как празники искозят картину, оказалось, что картина осталась таже, праздники никак не искажают средние показатели.

( Читать дальше )

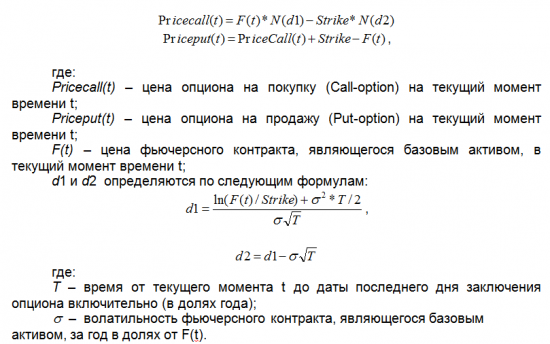

волатильность в формуле Блэка-Шоулза

- 18 октября 2014, 19:21

- |

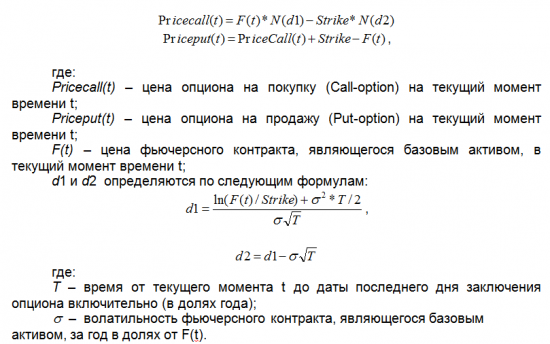

В документации московской биржи по расчёту теоретической цены опциона написано следующее:

Смотрим доску ноябрьских опционов на фьючерс на индекс РТС:

( Читать дальше )

Смотрим доску ноябрьских опционов на фьючерс на индекс РТС:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал