SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

ОПЦИОНЫ СРОЧНО!

- 14 февраля 2012, 20:35

- |

Еще сделки на сегодня:

куплю февральские опционы (завтра экспирация!):

колл_155 за 8750

колл_160 за 3950

мои цены лучшие в стакане!!!

куплю февральские опционы (завтра экспирация!):

колл_155 за 8750

колл_160 за 3950

мои цены лучшие в стакане!!!

- комментировать

- Комментарии ( 10 )

ОПЦИОНЫ СРОЧНО! Поймай черного лебедя!!!

- 14 февраля 2012, 19:20

- |

Народ купите у меня мартовские путы по 6 штук каждого страйка:

пут_130 за 375

пут_135 за 530

Мои цены лучшие в стакане.

ГО под все позы всего 3235 руб. Максимум потерь 3000 руб., потенциальная прибыль тысячи процентов.

Это часть позы — мне нужно просто закрыться...

Смотри в стакан!!!

пут_130 за 375

пут_135 за 530

Мои цены лучшие в стакане.

ГО под все позы всего 3235 руб. Максимум потерь 3000 руб., потенциальная прибыль тысячи процентов.

Это часть позы — мне нужно просто закрыться...

Смотри в стакан!!!

Отчет по покупке волатильности

- 14 февраля 2012, 18:22

- |

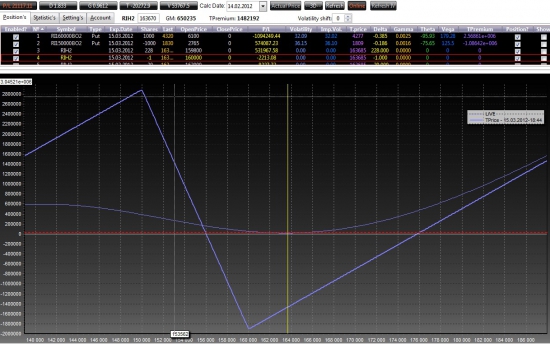

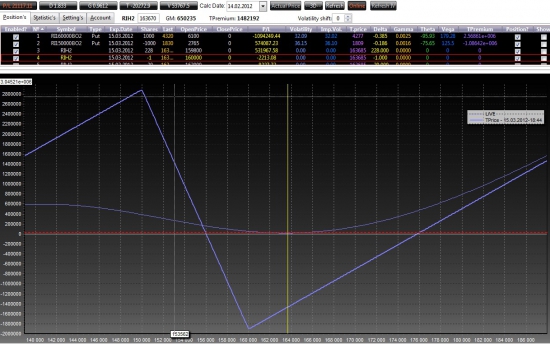

Как я писал раньше, http://smart-lab.ru/blog/39075.php, время покупать волатильность, но делать это аккуратно.

Для этого я предлагал брать 160 000 на деньгах на тот момент пут и продавать 150 000 пут в пропорции 1:1, затем полученнный спрэд хеджировать по дельте.

За прошедшие 3 торговых сессии я увеличил позицию в 3 раза,

хедж делаю каждые 500 пунктов на 5 контрактов, или, если просыпается жадность то каждые 1000 пипсов по 10-12 контрактов.

Итог хеджирования, примерно +20 000 руб, тета и вега компенсировали друг друга, плюс небольшие потери на наборе позы.

Итак, вот сейчас выглядит так:

Для этого я предлагал брать 160 000 на деньгах на тот момент пут и продавать 150 000 пут в пропорции 1:1, затем полученнный спрэд хеджировать по дельте.

За прошедшие 3 торговых сессии я увеличил позицию в 3 раза,

хедж делаю каждые 500 пунктов на 5 контрактов, или, если просыпается жадность то каждые 1000 пипсов по 10-12 контрактов.

Итог хеджирования, примерно +20 000 руб, тета и вега компенсировали друг друга, плюс небольшие потери на наборе позы.

Итак, вот сейчас выглядит так:

Производственные травмы ))) Увеличиваю шорт по РТС

- 14 февраля 2012, 16:25

- |

Выбивает на стопах по фьючерсам: uptrade.ru/project/millioner/deal

Попробую открыть безстоповую конструкцию на опционах. Вчера уже писал: www.itinvest.ru/analytics/reviews/option-trader/6180/

Сейчас докупил 170 путов мартовских.

Аминь ...

Попробую открыть безстоповую конструкцию на опционах. Вчера уже писал: www.itinvest.ru/analytics/reviews/option-trader/6180/

Сейчас докупил 170 путов мартовских.

Аминь ...

Мифы о жуткой опасности продажи не покрытых опционов.

- 13 февраля 2012, 22:21

- |

Итак я жду экспирации 14 и 15 февраля. Решил высказать всем кто считает, что продавать не покрытые (голые) опционы это жутко опасная вещь. Нет это не так. Но при определенных условиях.

1. Продаваемые опционы должны быть в таком же кол-ве или меньше, относительно альтернативной сделки фьючерсами. Т.е продаем один кол вместо шорта 1 РИ. И не больше!!!!!

2. Все продаваемые опционы должны быть близко к деньгам или слегка в деньгах. ( с самой большой временной стоимостью).

3. Это лучше делать на опционах с сроком жизни более 14 дней. Чем больше срок жизни, тем лучше.

4. выход (стоп-лосс) ставим на такое-же кол-во пунктов как и на фьюч

5. Вход на движение (предполагаемый профит) от 5000 пунктов и выше или при не состоявшемся движении временной интервал удержания позиции до срабатывания стоп-лосса минимум 1 неделя.

Преимущества от продажи опционов вместо открытия позиции по фьючам.

( Читать дальше )

1. Продаваемые опционы должны быть в таком же кол-ве или меньше, относительно альтернативной сделки фьючерсами. Т.е продаем один кол вместо шорта 1 РИ. И не больше!!!!!

2. Все продаваемые опционы должны быть близко к деньгам или слегка в деньгах. ( с самой большой временной стоимостью).

3. Это лучше делать на опционах с сроком жизни более 14 дней. Чем больше срок жизни, тем лучше.

4. выход (стоп-лосс) ставим на такое-же кол-во пунктов как и на фьюч

5. Вход на движение (предполагаемый профит) от 5000 пунктов и выше или при не состоявшемся движении временной интервал удержания позиции до срабатывания стоп-лосса минимум 1 неделя.

Преимущества от продажи опционов вместо открытия позиции по фьючам.

( Читать дальше )

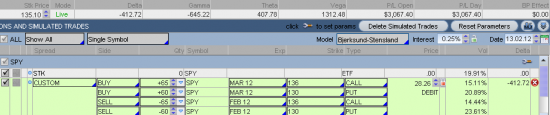

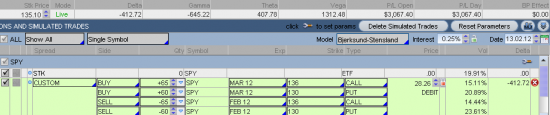

Календарь SPY (продолжение)

- 13 февраля 2012, 20:55

- |

Предлагаю посмотреть на текущий профиль позиции по опционам SPY

На данный момент прибыль составляет $3000.

Напомню, первоначальное ГО было $14190. В период с 26 января по 13 февраля величина требуемого обеспечения не превышала $20000.

По опционам /ES позиция в плюсе на $4000, по SPX +$3900.

Спред можно оставить вплоть до пятничной экспирации. Движение за точки безубыточности (1280-1380) выглядит маловероятным.

На мой взгляд, имеет смысл рискнуть частью прибыли: если индекс S&P 500 закроется в районе 1300 или 1360 пунктов, можно удвоить полученную прибыль и заработать $5000-6000. Хороший результат для депо $20000-25000, не правда ли?

( Читать дальше )

На данный момент прибыль составляет $3000.

Напомню, первоначальное ГО было $14190. В период с 26 января по 13 февраля величина требуемого обеспечения не превышала $20000.

По опционам /ES позиция в плюсе на $4000, по SPX +$3900.

Спред можно оставить вплоть до пятничной экспирации. Движение за точки безубыточности (1280-1380) выглядит маловероятным.

На мой взгляд, имеет смысл рискнуть частью прибыли: если индекс S&P 500 закроется в районе 1300 или 1360 пунктов, можно удвоить полученную прибыль и заработать $5000-6000. Хороший результат для депо $20000-25000, не правда ли?

( Читать дальше )

Хеджирование зимнего ралли

- 13 февраля 2012, 15:47

- |

Индекс РТС приближается к важному уровню сопротивления 1700.В случае пробоя пойдем на 1800, но возможен худший сценарий вниз или боковик.Предлагаю схему хеджирования портфеля мартовскими опционами.Лично я использую такой сценарий на 100000 руб портфеля.Сейчас покупка колл 175000-4шт.При достижении фьючом цены 170000 продажа 3 колл 170000 и покупка 1 пут 150000.При пробое на верх роллируем колл спред на максимальной волатильности.Всем удачи!

План по опц. комбинации RIG на неделю (13-17 февраля 2012)

- 13 февраля 2012, 12:15

- |

10 февраля в пятницу сделали роллирование позиций- заменили 40 колл май 45 контр на 42,5 колл май 45 контр, получили кэша 2,1 на контракт, вверх 42,5 колл будет вести себя также как 40-й

6 февраля к концу сессии купили пут март 50 45 контр по цене 3.00

Итого на данный в нашей комбинации остались:

Длинный пут февра 45, 51 контракт

Длинный пут март 50, 45 контракт

Длинный колл май 42,5, 45 контрактов

Короткий колл май 52,5, 45 контрактов (покрыт длинным колом)

Длинный пут май 40, 51 контракт

План по опц. комбинации RIG на след неделю (13-17 февраля)- в конце недели- конец опц месяца:

Вверх: до цены 55-57 ничего не далаем

Вниз: в понедельник если акция будет показывать вниз, но индексы будут стоять на месте — откупаем короткий колл, если индексы будут показывать разворот- тогда ничего не делаем

дальше вниз: на цене 40-42 либо закрываем комбинацию в прибыли, либо продаем путы и оставляем бесплатный колл 42,5 май, либо докупаем 6 контрактов колла 42,5 май

( Читать дальше )

6 февраля к концу сессии купили пут март 50 45 контр по цене 3.00

Итого на данный в нашей комбинации остались:

Длинный пут февра 45, 51 контракт

Длинный пут март 50, 45 контракт

Длинный колл май 42,5, 45 контрактов

Короткий колл май 52,5, 45 контрактов (покрыт длинным колом)

Длинный пут май 40, 51 контракт

План по опц. комбинации RIG на след неделю (13-17 февраля)- в конце недели- конец опц месяца:

Вверх: до цены 55-57 ничего не далаем

Вниз: в понедельник если акция будет показывать вниз, но индексы будут стоять на месте — откупаем короткий колл, если индексы будут показывать разворот- тогда ничего не делаем

дальше вниз: на цене 40-42 либо закрываем комбинацию в прибыли, либо продаем путы и оставляем бесплатный колл 42,5 май, либо докупаем 6 контрактов колла 42,5 май

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал