опционы на нефть

В центре внимания сегодня ОПЕК и ОПЕК+

- 04 октября 2021, 11:10

- |

После последнего заседания ОПЕК и ОПЕК+ все нефтедобывающие страны должны быть довольны тем, чего им удалось достичь. Цена на нефть еще больше выросла: WTI поднялась выше 75 долларов, а Brent ненадолго вернулся к 80 долларам за баррель. Впрочем, оба эти показателя еще не достигли своих лучших уровней за последнее время, поскольку нефтяные картели готовятся провести сегодня очередную встречу, чтобы решить, что делать с квотами на добычу. Много говорят о том, что они сохранят текущее запланированное увеличение добычи на 400 тыс. баррелей в день, но, конечно, есть противоречивые данные, указывающие на то, что рост спроса может потребовать увеличения уровня добычи. Как говорилось здесь на прошлой неделе, нефтедобывающие страны будут стремиться к тому, чтобы цены были как можно выше, как это обычно и бывает. Уверены, что в этом отношении ничего не изменилось? Конечно, есть еще несколько спекулянтов, которые поддерживают эту перспективу, поскольку в настоящее время они настроены на дальнейший рост цен. Когда именно сегодня на экраны выйдут какие-либо решения ОПЕК, пока неясно, но всем, кто работает на нефтяных рынках, необходимо быть в курсе того, что может произойти в течение дня. В настоящее время нефть марки Brent торгуется по цене 78,88 долл.

- комментировать

- 389

- Комментарии ( 0 )

Серия экспериментов по разгону депозита.

- 02 мая 2020, 22:12

- |

Введение. Необходимая инфраструктура, механика процесса.

Торгую в течении длительного периода времени достаточно консервативно. Сейчас в период высокой волатильности, появляются возможности, которые маячат как бельмо на глазу) хочется научиться их использовать по максимуму. Чтобы как следует отладить механику процесса, начинаю для себя, серию опытов. Здесь буду фиксировать результаты.

Зарезервировал средства для 10 экспериментов, которые хочу провести в этом году. Естественно весь процесс на отдельном счете, чтобы не искажать результаты. Преимущественно будет осуществляться высокорискованная торговля фьючерсами и опционами на доллар, индекс РТС и нефть. Виды торговых методов: направленная, торговля волатильностью, торговля во флете в зависимости от ситуации. С переносами и без, через ночь.

Отдельно стоит сказать про опционы. Опцион это страховка в случае ее покупки или катастрофа для трейдера в случае ее продажи контрагенту в надежде на авось. Поэтому прежде чем их использовать, нужно как следует разобраться в механизмах их функционирования. Впоследствии, постараюсь подробнее рассказать о граблях связанных с их использованием, а также указать на возможности которые они предоставляют обычному инвестору.

P.S. Очень был бы рад вашим плюсикам.

ДА ОН ПРОСТО ДОСТАЛ! ))

- 18 сентября 2019, 01:35

- |

РЕМАРКА:

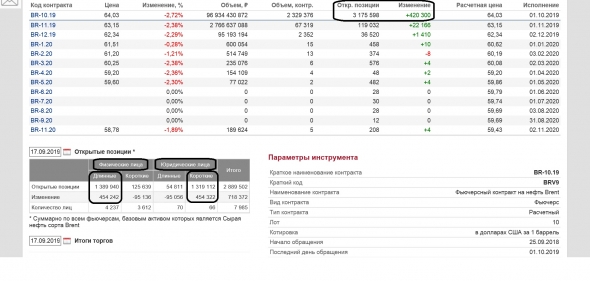

Не очень понимаю некоторых товарищей, которые говорят о шортах этого физика.

Позиции увеличиваются не по дням, а по часам. В стакане видны лимитные заявки на покупку по 10-12 тыс.к на круглых числах ХХ.Х0 и ХХ.Х5. После прохождения цены через эти лимитные заявки, видны данные по объёмам, т.е. проходят реальные сделки. Биржа публикует данные, что набор идёт Физ. лонг и Юр. шорт. Какие сомнения в этом? (А может я что-то не понимаю?)

Сегодня «я — Путин, буду краток.»

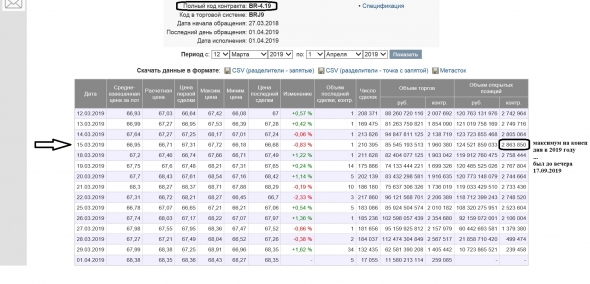

Побит рекорд ОИ нефти за 2019 год!

( Читать дальше )

Брент. Что сделает брокер, если?

- 16 сентября 2019, 08:03

- |

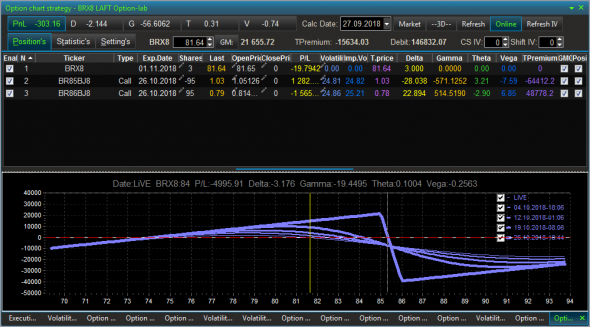

Витя, купил пачку на всю свою котлету опционов Колов на нефть?

- 20 ноября 2018, 22:55

- |

Наверно эта баба не моего масштаба

- 27 октября 2018, 00:16

- |

Баба, в данном контексте, это нефть бренд, контракт BRX8.

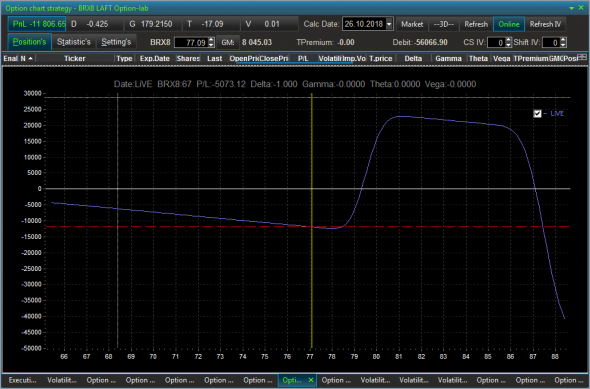

Открыл 27 сентября, казалось бы, классную позицию на BRX8.

Ну куда, казалось бы еще нефти расти. Но оказалось есть еще резервы....

Конечно хеджировал, но при подходе к 85 решил роллировать уж наверняка, на 87/88.

Роллировалось весьма не просто, наплодил море неэффективных заявок, за что попал в категорию «Активный трейдер» конкурса ЛЧИ.

Результат, в смысле потенциальной доходности, не понравился, решил закрыть весь хедж, занейтралить позицию продажей путового спреда 80/79.

Дальше вы помните что было, нефть поползла вниз, уходили к 75.

Хедж, конечно, имел место, но в результате получил убыток:

( Читать дальше )

Опционы на фьючерсы на Нефть, S&P500, Евро. Разбор сделок

- 05 марта 2017, 22:44

- |

Прогноз на дальние месяца по фьючерсу Евро через сделки на опционы. Торговля опционами и фьючерсами на биржах CME и ICE U.S.

( Читать дальше )

Опционы и фьючерсы на Нефть и S&P500 на бирже СМЕ. Маржа на данные сделки.

- 03 марта 2017, 11:40

- |

Прошу обращать внимание на описание под роликами, так как теперь под ними есть разделение на время, чтобы не смотреть весь ролик. В данном ролике продолжаю вести хедж от движения Нефти и S&P500 или поднять прибыль на флэте. Еще важный момент — смотрим маржу по сделкам. Обратите внимание на предыдущие ролики, которые идут в описании (ниже)- с них начались сделки и продолжение по ним. И сегодня будет стрим с добавлением других контрактов на валютах или металлах. Всем спасибо!

( Читать дальше )

Опционы и фьючерсы на Нефть и S&P500. Плюс с флэта или хедж от сильного движения

- 02 марта 2017, 17:56

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал