объём торгов

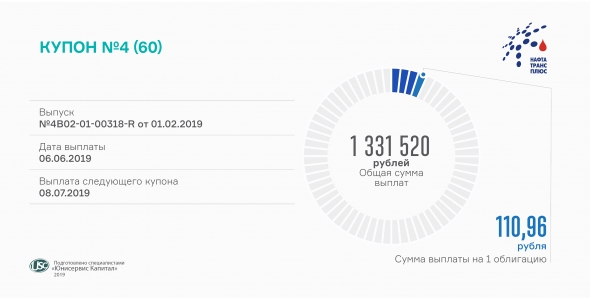

Четвертый купон по облигациям «Нафтатранс плюс» выплачен

- 06 июня 2019, 13:34

- |

Топливная компания выплатила инвесторам более 1,3 млн рублей за 4-й купонный период по выпуску биржевых облигаций (RU000A100303).

Выплата произведена сегодня по ставке 13,5% годовых и составила 110,96 рубля на одну ценную бумагу. Купонная ставка установлена на 2 года обращения пятилетнего выпуска. Выплата следующего купона перенесена на 8 июля из-за выходных дней.

Выпуск топливной компании находится в обращении с февраля. Объем займа составил 120 млн рублей, номинал облигации — 10 тыс. рублей. Купон выплачивается ежемесячно. Оферта, связанная с установлением новой ставки, состоится меньше чем через 2 года. Погашение выпуска назначено на январь 2024 г. Привлеченные инвестиции «Нафтатранс плюс» направил на увеличение объема поставок нефтепродуктов для ряда крупных нефтяных компаний.

Отметим также, что неделю назад компания анонсировала открытие новых заправок Shell в Новосибирске в 2019-2020 гг.

- комментировать

- Комментарии ( 0 )

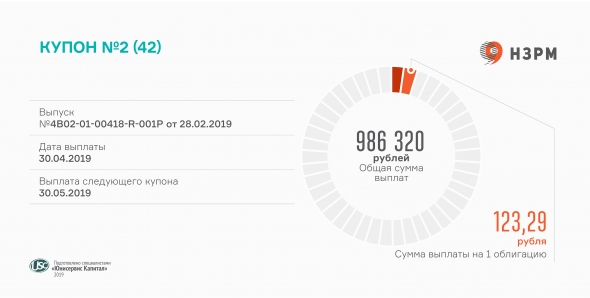

Третий купон по облигациям выплатил «НЗРМ»

- 30 мая 2019, 15:29

- |

Новосибирский завод резки металла выплатил владельцам бондов первого выпуска почти 1 млн рублей.

Ежемесячные выплаты рассчитываются, исходя из ставки 15%, и составляют по 123,29 рубля на ценную бумагу. Всего в обращении с 1 марта находится 8 тыс. облигаций «НЗРМ» первой серии (RU000A1004Z9).

Бонды компании ликвидны во вторичном обращении. В мае сделки купли-продажи совершались ежедневно. Объем торгов за последний месяц превысил 13 млн рублей. Средневзвешенная цена варьировалась от 101,07% до 102,62%.

Объем выпуска «НЗРМ» составляет 80 млн рублей. Номинал облигации — 10 тыс. рублей. Период обращения выпуска — 3,5 года. На первые 12 купонных периодов установлена ставка 15% годовых.

Завтра будет опубликован анализ основных финансовых показателей компании за первый квартал 2019 года.

BitMEX обновила рекорд по суточному объёму торгов выше отметки $10 млрд

- 13 мая 2019, 21:25

- |

«Новый рекорд для BitMEX по объёму торгов. Да здравствуют волатильность и наши замечательные трейдеры», - написал он.

Как отметил один из комментаторов в Twitter, объёмы торгов на других биржах в это же время были существенно ниже: «Похоже, за этот огромный объём нам следует благодарить убеждённых медведей. Спасибо за ваши ликвидации».

Действительно, в воскресенье было замечено, что объём ликвидаций на BitMEX за 3 последних дня составил $380 млн: $234 млн пришлось на короткие позиции и $146 млн на длинные.

( Читать дальше )

Московская биржа: небольшой рост месяц к месяцу...

- 13 мая 2019, 18:33

- |

… но снижение год к году, в том числе из-за сегмента акций. На прошлой неделе Московская биржа представила данные об объеме торгов за апрель. Общий объем вырос на 11% за месяц, но остался на 5% ниже, чем в апреле прошлого года. Среднедневной же объем увеличился лишь на 1% месяц к месяцу и сократился на те же 5% относительно уровня годичной давности. При этом объемы торгов в сегменте акций тогда были близки к рекордным на фоне введения новых американских санкций, и падение год к году здесь составило 31%. В то же время относительно марта среднедневной объем в акциях стал больше на 7%. Небольшое (в пределах 3%) сокращение год к году продемонстрировали также денежный и валютный рынки, но месяц к месяцу оба показали рост среднедневного объема (на 2–5%).

В облигациях динамику поддержал большой объем новых размещений. Наиболее сильную динамику как месяц к месяцу, так и год к году показали облигации – за вычетом однодневных бумаг рост среднедневного объема достиг 19% и 24% соответственно. Активность на вторичном рынке снизилась с уровня годичной давности, но в апреле состоялось много размещений как ОФЗ, так и корпоративных бондов. В деривативах среднедневной объем сократился на 15% за месяц и на 23% год к году.

( Читать дальше )

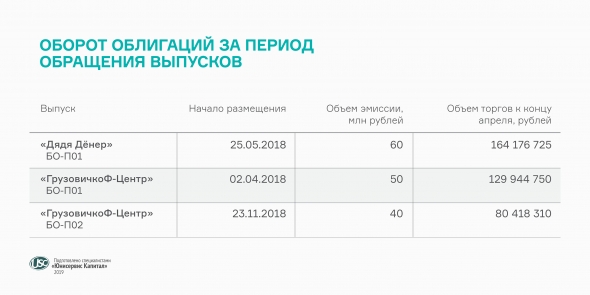

«Дядя Дёнер» и «ГрузовичкоФ» прошли оферту

- 13 мая 2019, 11:35

- |

Инвесторы данных компаний не предъявили свои облигации к погашению в рамках внеочередной оферты в апреле.

Компании опубликовали свою бухгалтерскую отчетность за 2018 год на несколько дней позже срока, установленного условиями выпуска. В связи с этим у владельцев облигаций появилась возможность оставить заявки на досрочное погашение бумаг. Однако все инвесторы предпочли остаться при своем и продолжают активно участвовать в торгах на вторичном рынке, что особенно сказалось на средневзвешенной цене, которая в апреле выросла до 101,6% по облигациям «Дядя Дёнер» и до 105,4% — по второму выпуску «ГрузовичкоФ-Центр».

Оборот бондов в несколько раз превышает объем эмиссии: в 2,7 и 2,5 раза за год обращения дебютных выпусков «Дядя Дёнер» и «ГрузовичкоФ» соответственно, в 2 раза — за полугодовой период обращения второго выпуска грузоперевозчика. Сделки по купле-продаже совершаются ежедневно.

( Читать дальше )

Апрельский оборот облигаций эмитентов «Юнисервис Капитал»

- 08 мая 2019, 06:36

- |

Мы подвели итоги торгов ценными бумагами на вторичном рынке за апрель: объем торгов растет не у всех компаний, но средневзвешенная цена бондов меняется в большую сторону.

За месяц стоимость биржевых облигаций всех наших эмитентов выросла. Так, бонды «ГрузовичкоФ-Центр» торговались по рекордной за все время обращения цене — выше 105%. Оборот бумаг первого и второго выпуска в апреле составил 6 и 13,5 млн рублей, стоимость — 105,29% и 105,43% соответственно.

Напомним, в 2018 году «ГрузовичкоФ» разместил с разницей в полгода два выпуска (RU000A0ZZ0R3 и RU000A0ZZV03) на сумму 90 млн рублей. По каждому из них предусмотрено 24 ежемесячных купонных периода, в мае компания выплатит 14-й и 6-й купоны. Ставка по облигациям дебютного выпуска номиналом 50 тыс. рублей — 17% годовых. Номинал бумаг серии БО-П02 — 10 тыс. рублей, ставка — 15%.

( Читать дальше )

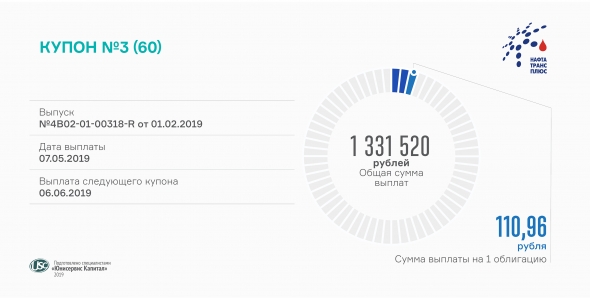

«Нафтатранс плюс» выплатил свыше 1,3 млн рублей за 3-й купон

- 07 мая 2019, 14:16

- |

Сумма выплат по всем 12 тыс. ценным бумагам, находящимся в обращении, составила 1 331 520 рублей. На одну облигацию инвесторам начисляется ежемесячно по 110,96 рубля. Выплаты производятся по ставке 13,5% годовых, зафиксированной на 1-24 купонные периоды.

Напомним, «Нафтатранс плюс» разместил в феврале пятилетний выпуск биржевых облигаций (RU000A100303) объемом 120 млн рублей с целью закупа нефтепродуктов. За 3 месяца объем вторичных торгов превысил сумму эмиссии почти на 8 млн рублей. Средневзвешенная цена держится на уровне 100,6%. Организатором размещения выступил «Юнисервис Капитал», андеррайтером — «Банк Акцепт». Апрельские итоги торгов облигациями других наших эмитентов ждите завтра.

«НЗРМ» выплатил второй купон

- 30 апреля 2019, 13:10

- |

Доход по биржевым облигациям Новосибирского завода резки металла (RU000A1004Z9) выплачен сегодня.

Инвесторам компании начислено около 1 млн рублей за 2-й купонный период. Доход на одну облигацию составляет 123,29 рубля. Выплаты производятся по ставке 15% годовых, установленной на первый год обращения выпуска.

( Читать дальше )

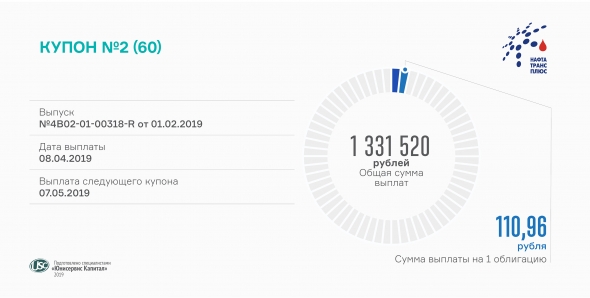

Второй купон выплатил «Нафтатранс плюс»

- 08 апреля 2019, 14:09

- |

Сегодня в НРД поступили средства от топливной компании в размере 1 331 520 рублей, предназначенные владельцам облигаций «Нафтатранс плюс-БО-01» для выплаты купонного дохода за второй период. Ставка по купону установлена на уровне 13,5% годовых на два из пяти лет обращения выпуска.

Инвестиции с помощью выпуска биржевых облигаций компаний привлекла в феврале. Средства позволили увеличить объем поставок ГСМ в Сибири и Москве.Объем вторичных торгов бумагами «Нафтатранс плюс» (RU000A100303) составил 49,8 млн рублей в феврале и 49,2 млн — в марте. Это хороший показатель при сумме займа в 120 млн рублей. Средневзвешенная цена выросла с 100,55% до 100,65%. Организатором размещения выступил «Юнисервис Капитал», андеррайтером — «Банк Акцепт».

Динамика торгов облигациями эмитентов «Юнисервис Капитал»

- 05 апреля 2019, 14:13

- |

«Юнисервис Капитал» подвел итоги вторичных торгов на «Московской бирже» за март и за весь период обращения облигаций в целом. Для некоторых из наших эмитентов он только начался, а другие уже готовятся к годовой оферте.

«НЗРМ» как раз относится к первой группе: свой дебютный выпуск завод разместил месяц назад на срок 3,5 года. Бонды показали хорошую динамику торгов – 77,3 млн рублей при сумме займа 80 млн рублей. Средневзвешенная цена составила за март 100,83% от номинала. Новосибирский завод установил ставку на первый год обращения выпуска в размере 15% годовых.

Оборот облигаций другой новосибирской компании – «Нафтатранс плюс» – составил за февраль и март суммарно 99 млн рублей. Среднемесячный объем торгов и цена пока стабильны, второй показатель составил 100,65% по итогам марта. Выпуск топливной компании на 120 млн рублей будет находиться в обращении 5 лет. Ставка зафиксирована на 2 года и составляет 13,5%. В феврале компания досрочно погасила выпуск коммерческих облигаций объемом 50 млн рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал