SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

облигации

В этом разделе находятся новости и прогнозы по рынку облигаций в России и мире. Если вы хотите, чтобы ваши записи на смартлабе добавлялись в этот раздел, добавляйте тег "облигации".

Великобритания выпустит исламские облигации?

- 30 октября 2013, 00:15

- |

Правительство Великобритании впервые за пределами мусульманского мира выпустит исламские облигации сукук (условия обращения этих бумаг соответствуют законам шариата). Правительство намерено сделать Лондон «не имеющим себе равных западным центром исламских финансов». Выпуск сукук на сумму в $323 миллионов позволит привлечь внимание и инвестиции исламских фондов.

В исламе запрещено ростовщичество, поэтому инвестиции должны быть обеспечены реальными активами. Сукук дает право инвесторам на получение части дохода, который генерируется этим активом. В случае с Великобританией ценные бумаги, скорее всего, будут обеспечены потоками рентных платежей от находящейся в собственности правительства недвижимости. Существует проект создания на Лондонской фондовой бирже специального индекса, чтобы инвесторы могли идентифицировать компании, которые соответствуют исламской деловой практике.

Многие эксперты считают, что даже небольшая эмиссия сукук сделает Великобританию более привлекательной для мусульманских инвесторов. За последнее десятилетие произошло стремительное развитие исламской финансовой системы. Малайзия и богатые нефтью страны Персидского залива превратили эту отрасль в процветающую нишу в сфере финансов. В 2003 году на международном рынке объем выпущенных облигаций сукук составил $3,5 млрд, а в прошлом году достиг рекордного значения $44,8 млрд. Сейчас размер мирового исламского финансового рынка составляет $1 триллион.

В исламе запрещено ростовщичество, поэтому инвестиции должны быть обеспечены реальными активами. Сукук дает право инвесторам на получение части дохода, который генерируется этим активом. В случае с Великобританией ценные бумаги, скорее всего, будут обеспечены потоками рентных платежей от находящейся в собственности правительства недвижимости. Существует проект создания на Лондонской фондовой бирже специального индекса, чтобы инвесторы могли идентифицировать компании, которые соответствуют исламской деловой практике.

Многие эксперты считают, что даже небольшая эмиссия сукук сделает Великобританию более привлекательной для мусульманских инвесторов. За последнее десятилетие произошло стремительное развитие исламской финансовой системы. Малайзия и богатые нефтью страны Персидского залива превратили эту отрасль в процветающую нишу в сфере финансов. В 2003 году на международном рынке объем выпущенных облигаций сукук составил $3,5 млрд, а в прошлом году достиг рекордного значения $44,8 млрд. Сейчас размер мирового исламского финансового рынка составляет $1 триллион.

- комментировать

- Комментарии ( 0 )

Дума в пятницу одобрила все поправки по налогам снимающие доступ через евроклир

- 28 октября 2013, 10:31

- |

к корпоративным и субфед облигациям на ММВБ

вполне возможно с 01.01.14 через еврклир и этим можно будет торговать

основные «бенефициары» это длинные корпораты и субфеды инвест рейтинга — Роснефть, РЖД, ФСК, НЛМК, Москва, С-Пб и Якутия

http://bcs-express.ru/bonds/charts/cnt/corp_bbb_chart.html

Duma approved in final 3rd reading tax amendments, required for corps&munis euroclearability. Assuming Euroclear is happy with those (which is likely), this opens way for corps&muni euroclearability since Jan, 1 2014 (date was confirmed on Friday by Deputy Finance Minister Moiseev). One grey area is the extent to which corp exchange-traded bonds will become euroclearable. Although legal rules, which previously forbade otc settlement of all exchange-traded bonds were subsequently lifted, some of exchange-bonds have specific phrase in their prospectus, saying that they can only be traded on exchange.

вполне возможно с 01.01.14 через еврклир и этим можно будет торговать

основные «бенефициары» это длинные корпораты и субфеды инвест рейтинга — Роснефть, РЖД, ФСК, НЛМК, Москва, С-Пб и Якутия

http://bcs-express.ru/bonds/charts/cnt/corp_bbb_chart.html

Duma approved in final 3rd reading tax amendments, required for corps&munis euroclearability. Assuming Euroclear is happy with those (which is likely), this opens way for corps&muni euroclearability since Jan, 1 2014 (date was confirmed on Friday by Deputy Finance Minister Moiseev). One grey area is the extent to which corp exchange-traded bonds will become euroclearable. Although legal rules, which previously forbade otc settlement of all exchange-traded bonds were subsequently lifted, some of exchange-bonds have specific phrase in their prospectus, saying that they can only be traded on exchange.

ИнтрастБанк облигации

- 28 октября 2013, 10:30

- |

Интраст Банк выплатил купон и теперь доходность его облигаций ITRBO1 составляет 12,35% годовых при погашении 21 апреля 2015 года, что на 0.5 – 075% выше его традиционной доходности.

Вижу перспективу перепродать бумагу через месяц и получить доходность около 20-25% годовых.

Вижу перспективу перепродать бумагу через месяц и получить доходность около 20-25% годовых.

Есть идея немного подзаработать в облигациях Татфондбанк-11

- 28 октября 2013, 10:09

- |

Сам эмитент достаточно надежный – второй по величине банк Татарстана, входит в первую десятку крупнейших региональных банков России. Все выпуски, начиная с 2003 года, погашались, так что за выплату купонов можно не беспокоиться.

Полтора месяца назад разместились облигации Татфондбанка серии 11. Купон неплохой 11.25%, но основная идея в росте цены: сейчас бумаги находятся во «Внесписочных облигациях», но скоро будут включены в список А1. После этого их смогут покупать фонды с соотв. ограничениями по портфелю, таким образом рост неизбежен) Чтобы не быть голословным, вот что происходило с предыдущими выпусками после включения в список А1:

( Читать дальше )

Полтора месяца назад разместились облигации Татфондбанка серии 11. Купон неплохой 11.25%, но основная идея в росте цены: сейчас бумаги находятся во «Внесписочных облигациях», но скоро будут включены в список А1. После этого их смогут покупать фонды с соотв. ограничениями по портфелю, таким образом рост неизбежен) Чтобы не быть голословным, вот что происходило с предыдущими выпусками после включения в список А1:

( Читать дальше )

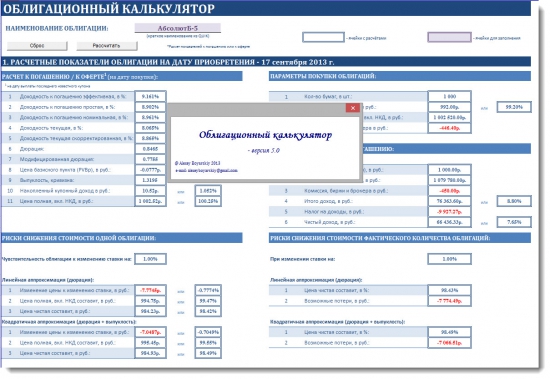

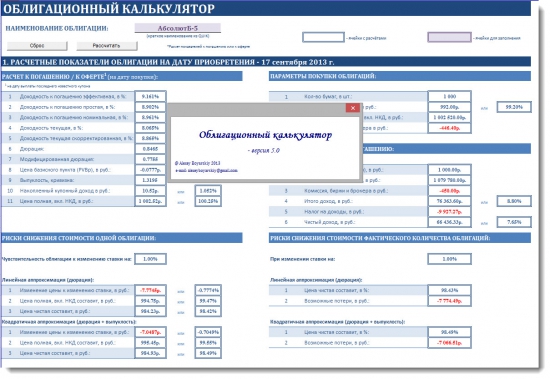

Облигационный калькулятор

- 21 октября 2013, 10:53

- |

Добрый день, уважаемые трейдеры и специалисты финансового рынка!

На этот раз хотел бы предложить Вашему вниманию программу «Облигационный калькулятор» версия 5.0*.

«Облигационный калькулятор» — отличная возможность видеть наиболее полный перечень необходимых показателей при вложении своих финансовых средств в те или иные облигации и при этом иметь возможность контролировать соответствующий риск по ним.

Калькулятор выполнен в приложении Microsoft Office — Excel.

Данный калькулятор прост в применении и при этом обладает большим потенциалом при его использовании.

Вы можете видеть не просто базовые характеристики той или иной облигации, но и конечный финансовый результат — лично для Вас, с учётом таких расходов как комиссии биржи, брокеру и даже уплаченный налог на доходы как в абсолютных цифрах (в рублях) так и относительных (в процентах годовых).

( Читать дальше )

На этот раз хотел бы предложить Вашему вниманию программу «Облигационный калькулятор» версия 5.0*.

«Облигационный калькулятор» — отличная возможность видеть наиболее полный перечень необходимых показателей при вложении своих финансовых средств в те или иные облигации и при этом иметь возможность контролировать соответствующий риск по ним.

Калькулятор выполнен в приложении Microsoft Office — Excel.

Данный калькулятор прост в применении и при этом обладает большим потенциалом при его использовании.

Вы можете видеть не просто базовые характеристики той или иной облигации, но и конечный финансовый результат — лично для Вас, с учётом таких расходов как комиссии биржи, брокеру и даже уплаченный налог на доходы как в абсолютных цифрах (в рублях) так и относительных (в процентах годовых).

( Читать дальше )

Дисстрес идея на бондах - облигации Связной

- 16 октября 2013, 15:51

- |

резкий рост доходностей за 2 дня

причина — закрытие лимитов на информ фоне о проблемах акционера

http://www.forbes.ru/milliardery/246104-milliarder-bez-milliarda-dolgi-osnovatelya-svyaznogo-pochti-ravny-ego-aktivam

причина — закрытие лимитов на информ фоне о проблемах акционера

http://www.forbes.ru/milliardery/246104-milliarder-bez-milliarda-dolgi-osnovatelya-svyaznogo-pochti-ravny-ego-aktivam

"Частный" FIX

- 14 октября 2013, 10:21

- |

Уже долгое время брокерские/банковские умы «будоражит» вопрос – придет ли массовый частный инвестор на рынок FIX?!

Я бы сказал (основываясь на «текущие реалии») – «не придет».

Почему я так думаю:

Наверное, первым пунктом можно назвать отсутствие понимания «шо це таке» — облигации. Какие они бывают, что такое дисконт/купон/номинал, какова дюрация. Это очень много непонятной информации и нет единого «пула» информации, который бы простыми словами (а не IRR/YTM и т.д.) пояснял, что такое облигационный рынок. Большинство порталов в интернете «заточены» на профессионалов, и «частнику» там практически ничего не понятно. Этот пункт реально изменить, все в руках участников рынка.

Далее – для «массового» пользователя важна «доха» (доходность). Кстати, достаточно сложный к пониманию рынок опционов ( с дельта-гамма-) «покорил» некую долю частников именно доходностью, при некой меньшей доле риска. Хотя, положа руку на сердце, я оцениваю «частно-опционную массу», как маааленьких рыбок при акуле (большие игроки) – работают либо в «тренде» с ними, либо на «авось». И тут (в опционах) есть шанс «сделать» 1000%. В бондах – похвастаться высокими доходностями не получится… Хотя на доходность, сопоставимую с депозитом выйти можно. А если подключить «плечо» (пирамиду), то можно доходность и поднять – хотя долю риска тут тоже никто не отменял (не акции, конечно; но и не опцион). Если «тренд» на снижение %% по депозиту продолжится и/или АСВ каким-то образом себя «дискредитирует» (в глазах вкладчиков) – вероятность «прихода» частников (при условии выполнения пункта 1 – т.е. они будут грамотны) будет постоянно расти.

«2 ½» — налогообложение. Тут депозит пока «вне конкуренции». Смена законодательства – маловероятна на текущем этапе.

Третий пункт, также, сложно реализуемый. Он же – портфель частника из облигаций. «Физик» закупается бондами на 10-20-50 млн. (про 1-2-5 млн. даже и не говорим). Ну, тут все просто (более-менее) вышел-купил. А вот с продать – есть вопросы… Если это по оферте – ок – можно «выйти». А если нет?! Срочно нужны деньги или рынок начал «валиться»… Тут есть вероятность, причем весьма высокая, что выйти просто не дадут. Пустые «стаканы» и все… Реструктуризация и «помашите ручкой своим денежкам»… Вы можете сказать – на рынке есть маркет-мейкеры! Да, есть – но если рынок будет «нехорошим» — они либо выставят очень плохие условия выкупа (для клиента), либо (что более вероятно) вообще не будут работать с физиком. Здесь нужны какие-то иные нормы «работы с клиентами» — этот пункт еще более сложно реализовать, нежели «налоговый»…

Что в итоге?! В итоге, выбор за депозитом, даже если придется искать 15 банков, чтобы «разместить» 10 млн. рублей…

http://smoketrader.ru/index.php/fix/123-4fix

Я бы сказал (основываясь на «текущие реалии») – «не придет».

Почему я так думаю:

Наверное, первым пунктом можно назвать отсутствие понимания «шо це таке» — облигации. Какие они бывают, что такое дисконт/купон/номинал, какова дюрация. Это очень много непонятной информации и нет единого «пула» информации, который бы простыми словами (а не IRR/YTM и т.д.) пояснял, что такое облигационный рынок. Большинство порталов в интернете «заточены» на профессионалов, и «частнику» там практически ничего не понятно. Этот пункт реально изменить, все в руках участников рынка.

Далее – для «массового» пользователя важна «доха» (доходность). Кстати, достаточно сложный к пониманию рынок опционов ( с дельта-гамма-) «покорил» некую долю частников именно доходностью, при некой меньшей доле риска. Хотя, положа руку на сердце, я оцениваю «частно-опционную массу», как маааленьких рыбок при акуле (большие игроки) – работают либо в «тренде» с ними, либо на «авось». И тут (в опционах) есть шанс «сделать» 1000%. В бондах – похвастаться высокими доходностями не получится… Хотя на доходность, сопоставимую с депозитом выйти можно. А если подключить «плечо» (пирамиду), то можно доходность и поднять – хотя долю риска тут тоже никто не отменял (не акции, конечно; но и не опцион). Если «тренд» на снижение %% по депозиту продолжится и/или АСВ каким-то образом себя «дискредитирует» (в глазах вкладчиков) – вероятность «прихода» частников (при условии выполнения пункта 1 – т.е. они будут грамотны) будет постоянно расти.

«2 ½» — налогообложение. Тут депозит пока «вне конкуренции». Смена законодательства – маловероятна на текущем этапе.

Третий пункт, также, сложно реализуемый. Он же – портфель частника из облигаций. «Физик» закупается бондами на 10-20-50 млн. (про 1-2-5 млн. даже и не говорим). Ну, тут все просто (более-менее) вышел-купил. А вот с продать – есть вопросы… Если это по оферте – ок – можно «выйти». А если нет?! Срочно нужны деньги или рынок начал «валиться»… Тут есть вероятность, причем весьма высокая, что выйти просто не дадут. Пустые «стаканы» и все… Реструктуризация и «помашите ручкой своим денежкам»… Вы можете сказать – на рынке есть маркет-мейкеры! Да, есть – но если рынок будет «нехорошим» — они либо выставят очень плохие условия выкупа (для клиента), либо (что более вероятно) вообще не будут работать с физиком. Здесь нужны какие-то иные нормы «работы с клиентами» — этот пункт еще более сложно реализовать, нежели «налоговый»…

Что в итоге?! В итоге, выбор за депозитом, даже если придется искать 15 банков, чтобы «разместить» 10 млн. рублей…

http://smoketrader.ru/index.php/fix/123-4fix

Купи ОФЗ, продай корпоративные выпуски

- 09 октября 2013, 12:48

- |

Сегодня Ведомости сообщили, что Минфин рассматривает

законопроект, согласно которому предполагается освободить от

налогообложения доходы от инвестиций в ОФЗ и муниципальные

ценные бумаги. Сейчас купонный доход облагается по ставке 15%,

прирост курсовой стоимости – по 20%. Смысл данных изменений

состоит в том, чтобы повысить спрос на ОФЗ со стороны

российских инвесторов.

Мы ожидаем, что некоторые российские инвесторы (прежде всего

банки, которые являются основными держателями ОФЗ)

предпочтут переложиться из корпоративных бумаг (на 30 июня

2013 г. на балансах банков 2,3 трлн руб.) в ОФЗ (1,9 трлн. руб.) или

начать активнее участвовать в аукционах ОФЗ. В настоящее время

облигации корпоративных заемщиков торгуются с премией в 100-

120 б.п. к кривой ОФЗ. В случае обнуления налоговых ставок по

операциям с ОФЗ дополнительный доход российских инвесторов

может составить порядка 100-140 б.п., т.е. полностью

компенсирует разницу в спредах между корпоративными

выпусками и ОФЗ.

( Читать дальше )

законопроект, согласно которому предполагается освободить от

налогообложения доходы от инвестиций в ОФЗ и муниципальные

ценные бумаги. Сейчас купонный доход облагается по ставке 15%,

прирост курсовой стоимости – по 20%. Смысл данных изменений

состоит в том, чтобы повысить спрос на ОФЗ со стороны

российских инвесторов.

Мы ожидаем, что некоторые российские инвесторы (прежде всего

банки, которые являются основными держателями ОФЗ)

предпочтут переложиться из корпоративных бумаг (на 30 июня

2013 г. на балансах банков 2,3 трлн руб.) в ОФЗ (1,9 трлн. руб.) или

начать активнее участвовать в аукционах ОФЗ. В настоящее время

облигации корпоративных заемщиков торгуются с премией в 100-

120 б.п. к кривой ОФЗ. В случае обнуления налоговых ставок по

операциям с ОФЗ дополнительный доход российских инвесторов

может составить порядка 100-140 б.п., т.е. полностью

компенсирует разницу в спредах между корпоративными

выпусками и ОФЗ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал