SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

облигации

В этом разделе находятся новости и прогнозы по рынку облигаций в России и мире. Если вы хотите, чтобы ваши записи на смартлабе добавлялись в этот раздел, добавляйте тег "облигации".

Europe misc: что интересного произошло за европейскую сессию

- 18 апреля 2012, 17:57

- |

Я для себя выделил следующие моменты

Немецкий аукцион

Германия продала 2-летние облигации на 4,206 (целевая – 5 млрд) по доходности 0,14 (предыдущая 0,31%) с тем же покрытием, что и на прошлом – 1,8

German Finance Agency назвали результаты «очень хорошими»

Это неплохой сигнал ухода из рисков.

Лагард опять раздражает Германию, сегодня глава МВФ заявила, что в некоторых странах Европы с низкой инфляцией есть возможность проведения количественного смягчения. Для МВФ есть хорошие новости – Дания согласилась внести 5 млрд в фонд помощи голодающим Европы.

Из той же оперы МинФин Германии опроверг слухи о возможности прямой помощи банкам из фонда EFSF

Цены на дома в Испании упали на -3.0% в 1-м квартале 2012 по сравнению с последним кварталом 2011 или -7,2% в сравнении по годам

Все яснее намечается кандидат на главную роль в новой партии долгового фарса

( Читать дальше )

Немецкий аукцион

Германия продала 2-летние облигации на 4,206 (целевая – 5 млрд) по доходности 0,14 (предыдущая 0,31%) с тем же покрытием, что и на прошлом – 1,8

German Finance Agency назвали результаты «очень хорошими»

Это неплохой сигнал ухода из рисков.

Лагард опять раздражает Германию, сегодня глава МВФ заявила, что в некоторых странах Европы с низкой инфляцией есть возможность проведения количественного смягчения. Для МВФ есть хорошие новости – Дания согласилась внести 5 млрд в фонд помощи голодающим Европы.

Из той же оперы МинФин Германии опроверг слухи о возможности прямой помощи банкам из фонда EFSF

Цены на дома в Испании упали на -3.0% в 1-м квартале 2012 по сравнению с последним кварталом 2011 или -7,2% в сравнении по годам

Все яснее намечается кандидат на главную роль в новой партии долгового фарса

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Ситуация продолжает накаляться, в фокусе: Испания, Франция, Apple.

- 16 апреля 2012, 20:24

- |

Сегодня в европейскую сессию ситуация продолжала обостряться, несмотря на отскок по фондовым индексам. По позициям, сегодня продолжил стоять на понижение, об открытии сделок сообщал в режиме реального времени в своем твиттер аккаунте. Дневные торги в России и Европе проходили довольно таки интересно с точки зрения кредитно рыночных спредов и соотношений, об этом подробнее далее.

Прайс на 10 летки по всему миру на восемь вечера по мск. Помимо роста доходностей на бумаги Испании и Италии, выделяются французские бонды.

Интрадей график доходностей французских 10 леток.

( Читать дальше )

Прайс на 10 летки по всему миру на восемь вечера по мск. Помимо роста доходностей на бумаги Испании и Италии, выделяются французские бонды.

Интрадей график доходностей французских 10 леток.

( Читать дальше )

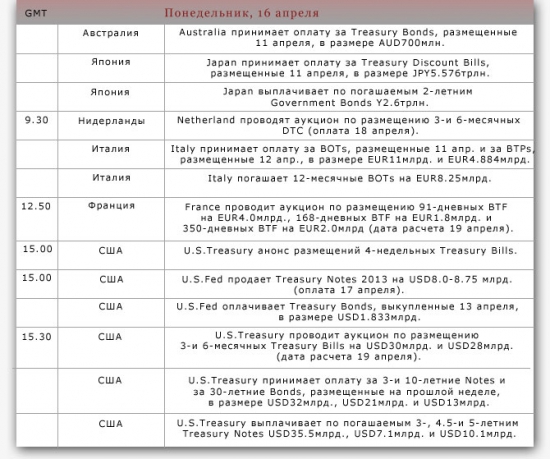

Календарь размещений/ погашений на неделю 16-20.04

- 16 апреля 2012, 14:48

- |

После огромных (14 млрд) погашений австралийских бумаг 13.04 спрос на AUD, вероятно, будет восстанавливаться. Календарь размещений на этой неделе (прежде всего в первой половине) обещает поддержку валюты Японии. Для США после оплаты больших размещений прошлой недели (будут произведены 16.04) эта неделя будет спокойной.

Календарь размещений и погашений на весь апрель — www.debtcalendar.net

( Читать дальше )

Дневной срез; ЕЦБ стабилизировал ситуацию, думаем что дальше.

- 11 апреля 2012, 16:49

- |

Действия и заявления ЕЦБ, а также отчет Alcoa сегодня стабилизировали ситуацию, рынки отскакивают вверх. Я после шорта вчера днем, на вечерней сессии закрылся плюс еще открылся в лонг, сейчас на 157 вышел из лонга. Последние два дня успешны, однако по состоянию на конец марта депозит был процентов на 10% выше текущих значений, меня не хило покалечило в первую неделю апреля, несколько раз стопился в разворотных точках с большими плечами, рынок был мне малопонятен даже думал на месяц забыть о котировках. Вывод определенный сделал, решил немного изменить тактику торговли, ввел новые пункты. Сейчас значительную часть удалось восстановить, учитывая, что с начала года в неплохом по моим меркам плюсе результат вполне терпимый. Правда сейчас не очень понятно куда вставать. Пока после закрытия лонга открылся в шорт по 157200, стоп поставил на 158400.

( Читать дальше )

( Читать дальше )

а тут кто задумавался на тему пирамиды в краткосрочных облигах?

- 07 апреля 2012, 00:34

- |

Конечно я написал банальность, но может кому будет интересно как можно делать чтобы зарабатывать мало но уверенно на облигациях.

Господа, простите мне мою серость. В облигациях, хотя это и срочный в моем понимании инструмент на процентные ставки/риски эмитента, я не очень силен.

Может идея не нова и давно кем-то эскплуатируется, может есть еще какие подводные камни.

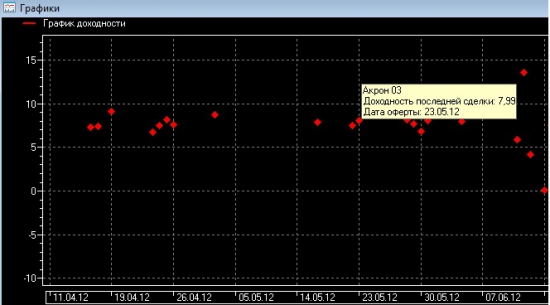

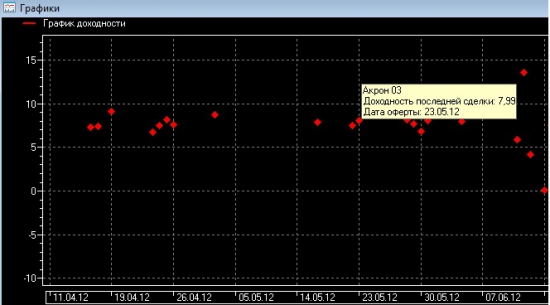

Суть простая. Берем А1 облигации ММВБ, рисуем картинку в Квике по доходности последней сделки и что мы видим:

23 05 12 то ли обратный выкуп то ли погашение, короче не суть, важно что доходность по последней сделке выше доходности по РЕПО с облигациями.

Срок очень короткий, посему риск сильного изменения процентных ставок практически отсутствует.

Собственно суть в том, что мы берем на 10 лямов этого добра под 7 доходность, размещаем в РЕПО под скажем 4-5% и имеем за мизерный риск БАНКРОСТСТВА АКРОНА в течение месяца и КАТАСТРОФИЧЕСКОГО ИЗМЕНЕНИЯ процентных ставок в течение месяца практически халявные 2% годовых (Доходность — РЕПО).

Ну конечно есть еще дисконт, издержки на голосовые площадки… итд.

Но ведь ГРААЛЬ :) или я тормоз :)

Господа, простите мне мою серость. В облигациях, хотя это и срочный в моем понимании инструмент на процентные ставки/риски эмитента, я не очень силен.

Может идея не нова и давно кем-то эскплуатируется, может есть еще какие подводные камни.

Суть простая. Берем А1 облигации ММВБ, рисуем картинку в Квике по доходности последней сделки и что мы видим:

23 05 12 то ли обратный выкуп то ли погашение, короче не суть, важно что доходность по последней сделке выше доходности по РЕПО с облигациями.

Срок очень короткий, посему риск сильного изменения процентных ставок практически отсутствует.

Собственно суть в том, что мы берем на 10 лямов этого добра под 7 доходность, размещаем в РЕПО под скажем 4-5% и имеем за мизерный риск БАНКРОСТСТВА АКРОНА в течение месяца и КАТАСТРОФИЧЕСКОГО ИЗМЕНЕНИЯ процентных ставок в течение месяца практически халявные 2% годовых (Доходность — РЕПО).

Ну конечно есть еще дисконт, издержки на голосовые площадки… итд.

Но ведь ГРААЛЬ :) или я тормоз :)

Наша страна в полной *опе - испанский премьер

- 04 апреля 2012, 19:54

- |

Премьер министр Испании сегодня выступал:

«Испания стоит перед лицом экстремально сложной ситуации в экономике

Я повторяю: экстремально сложной! И все кто не понимает этого, дурачат самих себя»

«Да, жесткие меры по бюджету, представленные вчера, не нравятся никому. Но альтернатива этому (международное спасение) безгранично хуже»

«Риск потерять доступ к долговому рынку не является чисто теоретическим и уже случился с некоторыми европейскими странами».

Сегодня Испания провела неудачный аукцион по продаже облигаций. Инвесторы купили бондов лишь на 2,59 млрд евро из 3,5.

«Испания стоит перед лицом экстремально сложной ситуации в экономике

Я повторяю: экстремально сложной! И все кто не понимает этого, дурачат самих себя»

«Да, жесткие меры по бюджету, представленные вчера, не нравятся никому. Но альтернатива этому (международное спасение) безгранично хуже»

«Риск потерять доступ к долговому рынку не является чисто теоретическим и уже случился с некоторыми европейскими странами».

Сегодня Испания провела неудачный аукцион по продаже облигаций. Инвесторы купили бондов лишь на 2,59 млрд евро из 3,5.

рекомендации по облигациям - уралсиб

- 04 апреля 2012, 12:24

- |

Консервативным инвесторам, подбирающим в свой портфель бумаги инвестиционного уровня, мы

рекомендуем обратить внимание на выпуски Газпромнефти (ВВВ-/Ваа3/-) – Газпромнефть БО-05 и

Газпромнефть БО-06 (YTM 7,7% на 12,4 месяца), и Газпрома (ВВВ/Ваа1/ВВВ) – Газпром-13 (YTP 7% на 2,9

месяца) и ГазпромКапитал-3 (YTP 7,6% на 7,6 месяца), которые мы считаем интересными с точки зрения

удержания до оферты или погашения. В качестве альтернативы суверенного риска нам нравится выпуск ФСК

(ВВВ/Ваа2/-) ФСК-19 (YTP 8,6% на 75,6 месяца), который является довольно ликвидным и торгуется со

спредом 110 б.п. к ОФЗ.

■ Среди выпусков с рейтингами «ВВ» или «ВВ-» мы рекомендуем обратить внимание на новые выпуски VimpelCom

Ltd. (ВВ/Ва3/-) – Вымпелком-1, Вымпелком-2, Вымпелком-4 (YTP 9,05% на 35,8 месяца), которые были

размещены с премией порядка 20 б.п. ко вторичному рынку и уже в ближайшее время начнут торговаться.

Также нам нравятся выпуски Евраза (В+/Ва3/ВВ-) – ЕвразХолдинг-2 и ЕвразХолдинг-4 (YTP 9,3% на 43

месяца), СибМетИнвест-1 и СибМетИнвест-2 (YTP 9% на 30,7 месяца), которые в настоящий момент торгуются

со спредом к кривой ОФЗ порядка 200 б.п., тогда как мы считаем, что справедливый уровень спреда составляет

150 б.п. На фоне бумаг Евраза интересно выглядят и новые выпуски Металлоинвеста (-/Ва3/ВВ-) –

Металлоинвест-01, Металлоинвест-05 и Металлоинвест-06 (YTP 9,2% на 35,7 месяца), которые в данный

момент еще на обращаются на вторичном рынке. Размещение Металлоинвеста прошло на уровне кривой

Евраза, тогда как с учетом нашего позитивного взгляда на бумаги последнего и намного более высокого

кредитного качества Металлоинвеста мы считаем, что доходности бумаг Металлоинвеста должны быть ниже

выпусков Евраза.

■ Среди высокодоходных бумаг мы рекомендуем бумаги НК Альянс (В±/В), Альянс НК-3 (YTP 9,25% на 16

месяцев), Альянс НК БО-01 (YTM 9,3% на 22,3 месяца), выпуски ЛСР (-/В2/В) ЛСР БО-03 ЛСР (YTM 11,9% на

23,7 месяца) БО-05 (YTM 12,1% на 27,8 месяца). Нам также нравятся недавно размещенные выпуски НПК (-

/В1/-), НПК БО-01 и НПК БО-02 (YTM 10% на 35 месяцев). Мы обращаем внимание и на выпуски Русала (NR)

РУСАЛ Братск-7 (YTP 11,5% на 23,1 месяца) и РУСАЛ Братск-8 (YTP 11,7% на 36,6 месяца), которые имеют

самые высокие доходности в металлургическом секторе. А также на выпуск Ренова-СтройГруп (NR) РСГ-1 (YTP

11,7% на 8,9 месяца), фактором роста которого может стать присвоение эмитенту кредитного рейтинга.

рекомендуем обратить внимание на выпуски Газпромнефти (ВВВ-/Ваа3/-) – Газпромнефть БО-05 и

Газпромнефть БО-06 (YTM 7,7% на 12,4 месяца), и Газпрома (ВВВ/Ваа1/ВВВ) – Газпром-13 (YTP 7% на 2,9

месяца) и ГазпромКапитал-3 (YTP 7,6% на 7,6 месяца), которые мы считаем интересными с точки зрения

удержания до оферты или погашения. В качестве альтернативы суверенного риска нам нравится выпуск ФСК

(ВВВ/Ваа2/-) ФСК-19 (YTP 8,6% на 75,6 месяца), который является довольно ликвидным и торгуется со

спредом 110 б.п. к ОФЗ.

■ Среди выпусков с рейтингами «ВВ» или «ВВ-» мы рекомендуем обратить внимание на новые выпуски VimpelCom

Ltd. (ВВ/Ва3/-) – Вымпелком-1, Вымпелком-2, Вымпелком-4 (YTP 9,05% на 35,8 месяца), которые были

размещены с премией порядка 20 б.п. ко вторичному рынку и уже в ближайшее время начнут торговаться.

Также нам нравятся выпуски Евраза (В+/Ва3/ВВ-) – ЕвразХолдинг-2 и ЕвразХолдинг-4 (YTP 9,3% на 43

месяца), СибМетИнвест-1 и СибМетИнвест-2 (YTP 9% на 30,7 месяца), которые в настоящий момент торгуются

со спредом к кривой ОФЗ порядка 200 б.п., тогда как мы считаем, что справедливый уровень спреда составляет

150 б.п. На фоне бумаг Евраза интересно выглядят и новые выпуски Металлоинвеста (-/Ва3/ВВ-) –

Металлоинвест-01, Металлоинвест-05 и Металлоинвест-06 (YTP 9,2% на 35,7 месяца), которые в данный

момент еще на обращаются на вторичном рынке. Размещение Металлоинвеста прошло на уровне кривой

Евраза, тогда как с учетом нашего позитивного взгляда на бумаги последнего и намного более высокого

кредитного качества Металлоинвеста мы считаем, что доходности бумаг Металлоинвеста должны быть ниже

выпусков Евраза.

■ Среди высокодоходных бумаг мы рекомендуем бумаги НК Альянс (В±/В), Альянс НК-3 (YTP 9,25% на 16

месяцев), Альянс НК БО-01 (YTM 9,3% на 22,3 месяца), выпуски ЛСР (-/В2/В) ЛСР БО-03 ЛСР (YTM 11,9% на

23,7 месяца) БО-05 (YTM 12,1% на 27,8 месяца). Нам также нравятся недавно размещенные выпуски НПК (-

/В1/-), НПК БО-01 и НПК БО-02 (YTM 10% на 35 месяцев). Мы обращаем внимание и на выпуски Русала (NR)

РУСАЛ Братск-7 (YTP 11,5% на 23,1 месяца) и РУСАЛ Братск-8 (YTP 11,7% на 36,6 месяца), которые имеют

самые высокие доходности в металлургическом секторе. А также на выпуск Ренова-СтройГруп (NR) РСГ-1 (YTP

11,7% на 8,9 месяца), фактором роста которого может стать присвоение эмитенту кредитного рейтинга.

В 1-м квартале объем выпуска корпоративных бондов в США вырос до рекордных $427 млрд

- 30 марта 2012, 11:01

- |

В 1-м квартале этого года объем корпоративных бондов, выпущенных в США, вырос до рекордных $427 млрд, сообщает Bloomberg.

Показатель превысил предыдущий максимум, зафиксированный годом ранее, — $397 млрд.

Американские компании активизировали свою деятельность на рынке облигаций, стремясь воспользоваться очень низкой стоимостью заимствования.

Доходность корпоративных облигаций с инвестиционными рейтингами достигла в начале марта 3,4% годовых, став минимальной с 1986 года, свидетельствуют данные Bank of America Merrill Lynch.

В среду этот показатель составил 3,47% годовых.

/Финмаркет/

Update рыночным индикаторам.

- 29 марта 2012, 16:24

- |

Тенденции, которые зародились на рынках еще неделю назад и давили на рынок акций в конце прошлой недели, продолжают место быть, несмотря на лжералли, которое вынесло в понедельник американские индексы на новые максимумы и многих сбила с позиций.

CDS на банки.

( Читать дальше )

Операция «Твист» и другие американские приключения - журнал Эксперт

- 26 марта 2012, 13:34

- |

Хороший анализ.

19.03.2012

Операция «Твист» и другие американские приключения

Экономика США перешла в стадию подъема. Сохранение монетарных стимулов от ФРС инфляционно рискованно. Российскому ЦБ пора задуматься о продаже американских казначейских облигаций

Федеральная резервная система США 21 сентября прошлого года объявила о третьем раунде монетарного стимулирования экономики, получившего название Operation Twist. Цель операции — снижение процентных ставок по длинным (со сроком погашения от 6 до 30 лет) госбумагам путем их покупки на открытом рынке на 400 млрд долларов за счет продажи с баланса ФРС коротких (до 2 лет) бумаг на ту же сумму. К началу марта пройдена половина пути — ФРС «переложила из кармана в карман» около 200 млрд долларов (порядка 40 млрд в месяц). Проценты по 30-летним закладным опустились до исторического минимума, рынки акций и сырья превысили прошлогодние уровни, однако объемы ипотеки практически не сдвинулись с места, на горизонте замаячила инфляция.

( Читать дальше )

19.03.2012

Операция «Твист» и другие американские приключения

Экономика США перешла в стадию подъема. Сохранение монетарных стимулов от ФРС инфляционно рискованно. Российскому ЦБ пора задуматься о продаже американских казначейских облигаций

Федеральная резервная система США 21 сентября прошлого года объявила о третьем раунде монетарного стимулирования экономики, получившего название Operation Twist. Цель операции — снижение процентных ставок по длинным (со сроком погашения от 6 до 30 лет) госбумагам путем их покупки на открытом рынке на 400 млрд долларов за счет продажи с баланса ФРС коротких (до 2 лет) бумаг на ту же сумму. К началу марта пройдена половина пути — ФРС «переложила из кармана в карман» около 200 млрд долларов (порядка 40 млрд в месяц). Проценты по 30-летним закладным опустились до исторического минимума, рынки акций и сырья превысили прошлогодние уровни, однако объемы ипотеки практически не сдвинулись с места, на горизонте замаячила инфляция.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал