облигации

Рынок США: Спекулятивные бонды подают угрожающий сигнал

- 01 декабря 2015, 18:26

- |

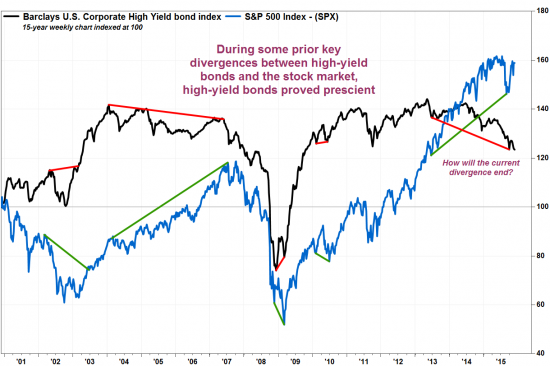

Достаточно продолжительное время на американском финансовом рынке наблюдается интересная дивергенция.

Речь идет о непрекращающемся медвежьем тренде в сегменте спекулятивных облигаций на фоне S&P 500, находящегося неподалеку от исторического максимума. Дело в том, что неблагоприятная ситуация на рынке высокодоходного долга является отражением сжимающейся ликвидности, то есть оттока денег.

По данным аналитической организации FactSet, в последние 15 лет дневная корреляция между индексами Barclays U.S. High Yield Corporate Bond и S&P 500 составляла 0,525.

Таким образом, возникает вопрос, не является ли обозначенное расхождение предвестником новой коррекции на фондовом рынке США?

- комментировать

- ★2

- Комментарии ( 3 )

Очень здравые мысли от управляющего «Альфа-Капитал» Андрея Дьяченко (не реклама)

- 30 ноября 2015, 15:48

- |

Побольше бы таких статей

http://stocks.investfunds.ru/news/83789/

Всем профита! ))

Иностранцы верят что инвестиции в активы РФ в 2016г будут одним из лучших

- 29 ноября 2015, 20:55

- |

я решил все-таки почитать забугорные сайты про инвестиции в 2016г.

И нашел несколько статей о том, что инвестиции в активы России могут быть одними из лучших в следующем году

Иностранные аналитики указывают на то что несмотря на санкции, геополитику, проблемы с бюджетом, низких цен на нефть

в России сильный платежный баланс, плавающий курс рубля который помогает экспортерам, в 2016г незначительные выплаты по долгу и наш рынок очень недооценен. Пишут про то что облигации могут дать очень хорошую доходность т.к ожидается снижение инфляции в след.году, снижение процентных ставок ЦБ РФ с 11 до 8%. Наш рынок акций может легко удвоится или вырасти еще больше.

Я тоже осторожный оптимист и в след.году думаю ММВБ может быть за 2000 легко, а то и 2500п.п ))

Сейчас делаю ремонт в квартире, поэтому временно несколько месяцев не докупаю акций в портфель… хотя очень хочется… ))

( Читать дальше )

Облигации Ютэйр. Есть кто в теме?

- 29 ноября 2015, 14:25

- |

Отраслевой анализ российского рынка облигаций (ЧастьII).

- 24 ноября 2015, 18:54

- |

Первая часть здесь: "Отраслевой анализ российского рынка облигаций"

Часть II

...

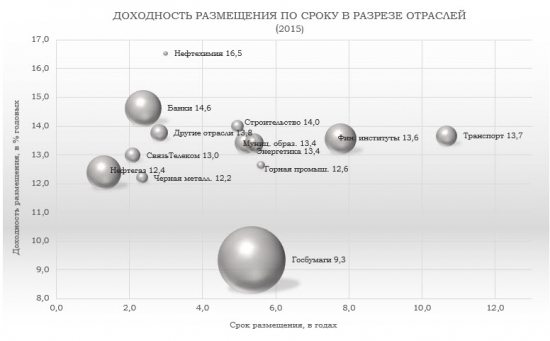

Отраслевая доходность размещения облигаций по сроку в 2015 году выглядит следующим образом:

Анализ размещения по сроку в отраслевом разрезе текущего года уже даёт разброс средней доходности в 7 процентных пункта — от 9,3% до 16,5%.

При этом не менее, интересным выглядит общая картина исторической средней доходности в отраслевом разрезе за весь анализируемый период:

( Читать дальше )

Нужно ли покупать облигации в портфель?

- 17 ноября 2015, 21:36

- |

Универсального, подходящего для всех ответа на данный вопрос не существует. Выскажу свое субъективное видение вопроса. Надеюсь, что оно поможет некоторым инвесторам сделать свой выбор.

Основными факторами, влияющими на наличие в портфеле облигаций, видятся следующие:

- склонность инвестора к риску;

- возраст;

- наличие компетенции, времени и желания для профессиональных занятий инвестициями;

- вера в эффективность рынка;

- наличие постоянных доходов, кроме доходов от инвестиций.

3-й и 4-й факторы определяют тип применяемой инвестором стратегии: пассивная или активная. Возьмем ее за базис для рассмотрения и свяжем с другими факторами.

Пассивная стратегия

Ее применяют те инвесторы, которые не имеют компетенций, времени или желания заниматься инвестициями «профессионально», т.е. уделять существенное время изучению теории и практики инвестирования, анализировать финансовую отчетность компаний, сравнивать акции, выбирать лучшие из них, изучать отчеты, стратегии, следить за новостями и т.д. Либо те инвесторы, которые верят в эффективность рынка, и как следствие считают, что путем выбора конкретных акций нельзя превзойти среднерыночную доходность в долгосрочном периоде.

( Читать дальше )

Варианты деверсификации.

- 10 ноября 2015, 23:25

- |

( Читать дальше )

Отраслевой анализ российского рынка облигаций

- 08 ноября 2015, 17:38

- |

Рынок облигаций в России достаточно молодой, тем не менее, далеко не каждый кто давно работает на рынке инструментов фиксированной доходности (fixed income), сможет рассказать о таких общих аспектах рынка как: общее количество выпущенных облигаций; количество уже погашенных и непогашенных; количестве представленных на рынке эмитентов и их отраслевой принадлежности, а также об общем размещенном совокупном размере обязательств в прошлом и в настоящем.

Анализ облигаций, находящихся в обращении, несомненно, превалирующий момент в оценке рынка долговых инструментов в целом. Но без учёта исторических данных текущий анализ, будет выглядеть не полным.

1. Анализ общих данных российского рынка облигаций

Анализ рыночных облигаций затрагивает период последних 18 лет (1997- 3 ноября 2015).

Приблизительное количество размещенных рублевых выпусков облигаций за этот период составило ~ 3 167 на общую сумму порядка ~ 31 трлн. рублей. Из которых 59% выпусков облигаций уже погашено.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал