облигации

Реальный рыночный пост

- 11 мая 2015, 23:48

- |

Но под конец дня рынок раскачался и фьючерс S&P500 вальнулся аж на 15 пунктов. Но самый настоящий ударный день сегодня был по долгосрочным казначейским облигациям США. Фьюч на 30-летку валили весь день!

Вот так выглядел сегодня ETF на 20-летние бонды (TLT):

ETF этот упал до новых минимумов с декабря.

Голдман сегодня написал, что они ожидают дальнейшего роста доходностей облигаций США, типа потому что экономика США ускорится. Для справки скажу, что бонды продают, а доходность их растет, когда ожидают ускорения инфляции. Инфляция в США пока ноль, и повышение ставок предвидится нескоро. Однако есть интересный момент — горячий рынок труда создает давление на зарплаты, сегодня я читал в Рейтере, что все крупные американские ритейлеры начали повышать зарплаты сотрудникам, потому что даже низкоквалифицированного сотрудника теперь стало найти сложнее… Но вряд ли бонды льют на этом.

Все таки центробанка скупая госбонды надули в них самый настоящий пузырь, и когда там пойдет сдувание, шарахнуть может капитально. Ну вот счас и начали сбрасывать трежеря, ведь QE-то закончилось, и нового пока не предвидится, а Фед был самым большим покупателем бондов в последнее время.

Короче по остальным классам активов сегодня глухо — везде тишина.

- комментировать

- ★3

- Комментарии ( 18 )

Итоги дня. Цены на нефть корректируют бурный рост последних полутора месяцев

- 08 мая 2015, 09:10

- |

Мировые рынки с замиранием наблюдают за полетами цен наиболее надежных облигаций. Особенно беспокоил рост доходности облигаций Германии. В прошедший день напряжение немного снизилось. Так, после роста доходности «деятилеток» США с 1,85 до 2,25 в прошедший день произошел небольшой откат. Аналогично на долговом рынке в Европе. Однако над рынками продолжает нависать угроза резкого снижения фондовых рынков. Но для нас пока это туманная перспектива.

Торговый день на нашем рынке проходил на фоне существенного снижения нефтяных цен, первый виток которого прошел еще в среду. И здесь для объяснений инвесторы и обозреватели вспоминали о намеках главы ФРС по поводу необходимости повышения ставок для охлаждения фондового рынка, о переполненных нефтяных хранилищах и о сообщениях от некоторых сланцевых компаний, заявляющих о готовности увеличивать добычи при превышении ценами уровней в 60-65 долларов за баррель. В четверг с утра ценами на нефть была предпринята попытка отыграть предыдущее падение. Однако к средине дня пессимизм разыгрался с новой силой. Игра велась, в том числе и на заявлениях Ирана о готовности в течение полугода нарастить добычу на 1,2 млн. баррелей. А возможно просто сыграли желания фиксировать прибыль, которая появилась у игроков за счет сильного роста последних полутора месяцев (По WTI рост был почти полуторакратным — с 42,4 до 62,4 долларов за баррель). К вечеру 7 мая снижение цен от недавнего пика по нефти WTI превысило 3 доллара, а по нефти марки Brent приблизилось к 4 долларам за баррель.

( Читать дальше )

Про рост доходностей европейских облигаций

- 07 мая 2015, 21:14

- |

А вдруг это начало экономической войны Китая или России против США и Европы, то о чем многие говорили все прошлые годы. Готовятся сбросить все облигации и нанести таким образом серьезный урон по их экономике?

МинФин разместил ОФЗ с плавающим купоном. Объём спроса почти в 3 раза превысил предложение !

- 06 мая 2015, 17:35

- |

Объем спроса на облигации федерального займа выпуска 29006 на сегодняшнем аукционе составил 28,971 млрд. рублей, говорится в сообщении Минфина РФ. Объем предложения составлял 10,0 млрд. рублей по номинальной стоимости. Цена отсечения облигаций была установлена на уровне 95,0600% от номинала, средневзвешенная цена — 96,6153% от номинала. Доходность по цене отсечения составила 14,04% годовых, по средневзвешенной цене — 13,72% годовых.

Банки, учавствующие в размещении, видимо сразу решили фиксануть прибыль, пока в стакане дают по 98-99…

Про Хикмана, Милкена и современный рынок облигаций.

- 06 мая 2015, 11:35

- |

"В интервью Милкен сказал, что выводы Хикмана «полностью совпали с итогами моих многолетних раздумий». Милкена подкупила и солидность этого исследования: «Хикман изучил каждую облигацию, выпущенную за сорок три года. Он выполнил скрупулезную, небывалую работу без всяких компьютеров и баз данных, которые есть сейчас».

Милкен увлекся низкорейтинговыми облигациями еще до знакомства с работой Хикмана. Но эта книга послужила своего рода санкцией того «евангелия», которое он начал проповедовать в Drexel Firestone. Летом 1970 года стараниями Милкена фирма выпустила комментированные списки конвертируемых и «прямых» высокодоходных облигаций – нечто крайне редкое, если вообще виданное на Уолл-стрит. Хикман документировано доказал наличие необычного явления на рынке облигаций, но только у Милкена хватило убежденности и воли принять отвлеченные и относившиеся к прошлому выводы как руководство для своей будущей торговой деятельности в Drexel Firestone. Он понял, что облигации, которыми почти не торговали, можно сделать гораздо более ликвидными, ведь до Милкена такие облигации покупали, как правило, чтобы хранить до погашения.

( Читать дальше )

Хэдж-фонды - умирающий бизнес?

- 06 мая 2015, 09:34

- |

«Управляющие хэдж-фондов неплохо себя чувствовали в последние 3 года», говорит Уоррен Баффет, указывая на то, что на каждый $1 млрд под управлением они заработали $20 млн «только за то, что приходили в офис. Инвесторы хэдж-фондов заплатили очень высокую цену». Так почему инвесторы до сих пор несут деньги в хэдж-фонды? Причина кроется в том, что инвесторы рассматривают хэдж-фонды не как альтернативу акциям, а, скорее, облигациям. Поэтому сравнение Баффета не является справедливым, и поэтому же средняя доходность хэдж-фондов едва ли улучшится в ближайшее время.

«Управляющие хэдж-фондов неплохо себя чувствовали в последние 3 года», говорит Уоррен Баффет, указывая на то, что на каждый $1 млрд под управлением они заработали $20 млн «только за то, что приходили в офис. Инвесторы хэдж-фондов заплатили очень высокую цену». Так почему инвесторы до сих пор несут деньги в хэдж-фонды? Причина кроется в том, что инвесторы рассматривают хэдж-фонды не как альтернативу акциям, а, скорее, облигациям. Поэтому сравнение Баффета не является справедливым, и поэтому же средняя доходность хэдж-фондов едва ли улучшится в ближайшее время.( Читать дальше )

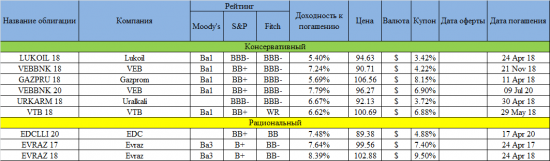

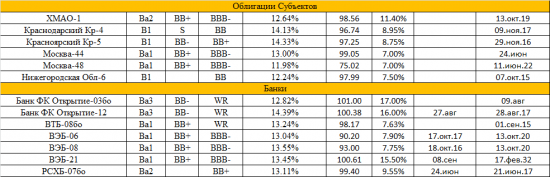

Список хороших облигаций

- 05 мая 2015, 11:02

- |

Ссылка на полный и обновляемый список российскийх облигаций

Существуют предсказания, что на рынках есть масса людей, готовых заработать на обвале рынка облигаций, поскольку нулевая и отрицательная доходность считается неустойчивой

- 05 мая 2015, 11:00

- |

- Основное событие прошлой недели — снижение ключевой ставки Центробанком на 150 б.п. Почему столько? Снижение на 100 б.п. ожидалось практически всеми, но довольно много аналитиков ждали большего. Итак, Центробанк решил “не разочаровывать”, но и слишком быстро снижать, пока не желает.

- Реакция на курс. Мы не ожидаем особой реакции ставки на курс рубля. Собственно, в четверг ее и не было. Рубль закрылся 50.7/долл. Тренда в курсе не наблюдается уже больше трех недель, сохраняются уровни чуть выше 50. Цена на нефть тем временем остается вблизи максимумов с прошлого года, брент выше 66 руб./долл.

Конечно, смягчение ставки слегка понижает привлекательность carry-trades. Но есть противоположный эффект, нормализация ставки улучшает перспективы экономики, возвращая ее к росту. Текущий консенсус (опросы в Bloomberg) предполагает, что ВВП РФ пройдет дно в 3-м квартале текущего года (правда, либеральные мыслители ждут продолжения спада и в 2016). Мы более оптимистичны и ждем дно экономических показателей уже в текущем, 2-м квартале. Уже с лета начнется постепенное возобновление. Снижение ставки Центробанка все больше убеждают в этом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал