облигации

Доходность 11% годовых МКБ-12 об

- 28 июня 2017, 23:15

- |

Прогноз - «стабильный».

www.rusbonds.ru/enwsinf.asp?emit=78303&nid=4553930

Это привело к небольшой просадке цен на МКБ-12 об и главное появился постоянный BID большим объемом сначала на 102 а сегодня и 101.8.

Понятно что кто-то большой кто играет по формальным правилам должен сокращать лимиты при снижении рейтинга.

У меня сработала заявка на 101.5 что дает доходность 11% годовых.

При этом это короткая облигация с погашением через год.

ликвидность есть

Так ли страшно это снижение рейтинга?

например одновременно

9 июня. - Международное рейтинговое агентство Moody's Investors Service изменило прогноз рейтингов Московского кредитного банка (МКБ) на «позитивный» со «стабильного». Пересмотр прогнозов отражает улучшение показателей платежеспособности банка за последние кварталы, включая качество активов, повышение рентабельности и усиление достаточности капитала.

Отчетность действительно выходит хорошая

акции растут и рекомендованы к покупке в разных обзорах

считаю что риски по данному эмитенту не выше всего банковского сектора в целом

Или все же инсайдеры что-то знают и сливают?

Критика приветствуется

- комментировать

- ★1

- Комментарии ( 14 )

Доходность облигаций 750%, как считается?

- 28 июня 2017, 17:39

- |

Пересвет

- 23 июня 2017, 19:29

- |

А остальным пожелаю терпения, ведь чудеса оказывается случаются)))

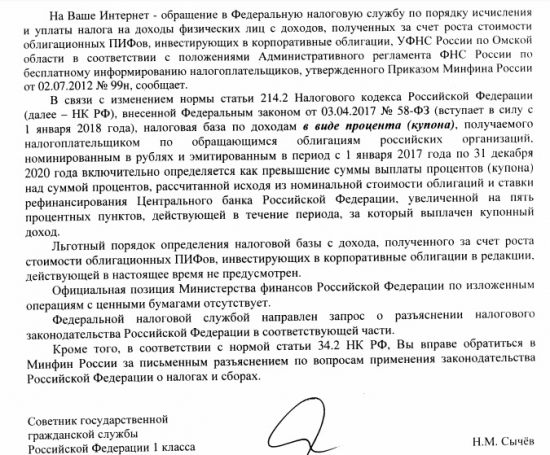

Налоговая разъясняет...

- 23 июня 2017, 13:20

- |

Ситуация неоднозначная, налоговая направила запрос о разъяснении законодательства.

Я тоже отправлю запрос в Минфин.

Экономический смысл!

- 21 июня 2017, 19:35

- |

И все виноваты, так как нет экономического смысла. И все ты виновен. Заморозка и все с этим связано. Но есть другое, еврооблигации РФ, 10 летние мы разместили 4,25 и 30 летние. Есть смысл экономический? Есть наверное. А вот размещение долларов в долг США под 2% есть экономический смысл, есть, но нам он не доступен. И ведь ни ЦБ, СК, МВД этим не интересуются. Зато в ваш экономический смысл они влезут по самые гланды.

БРИКС создаст фонд суверенных облигаций

- 21 июня 2017, 09:46

- |

БРИКС создаст фонд суверенных облигаций

19 июня 2017Страны, входящие в объединение БРИКС, создадут фонд суверенных облигаций, размер которого составит 10 миллиардов в американских «зеленых». Фонд станет «страховочным якорем» на международном долговом финрынке.

В БРИКС входят Бразилия, Россия, Индия, КНР, Южная Африка. Предварительная совместная договоренность о создании фонда суверенных облигаций достигнута на уровне руководителей минфинов.

У каждого из государств – своя квота в фонде. Например, у России – это 18%. Формироваться фонд будет усилиями нацбанков стран-участниц БРИКС.

Основное назначение формируемого фонда – страховка финрисков стран, не имеющих существенного уровня долговых выпусков.

Еще одним страховочным механизмом станут нацвыпуски, цели которых – обеспечить дополнительную поддержку и надежность облигаций, предлагаемых государствами на международный рынок долговых бумаг.

Кто торгует облигации? Посоветуйте облигации с ежемесячным купоном нормальные по надежности. Есть вообще такие?

- 21 июня 2017, 09:36

- |

Важное событие на рынке нефти, которое осталось незамеченным

- 20 июня 2017, 23:05

- |

После прошлогодней сделки ОПЕК фьючерсный рынок перешел из состояния контанго в беквордацию. В июне рынок вновь вернулся к контанго (красная линия на графике). Продление соглашения ОПЕК уже ни на что не влияет.

Также, продолжается рост добычи в Ливии, которая уже на максимумах за 4 года, после соглашения с Wintershall AG о возобновлении производства на двух месторождениях. Вновь растут объемы нефти, хранимой в супертанкерах, они на максимумах 2017 года и составили 111,9 млн. барр. В США сейчас 5 946 пробуренных и подготавливаемых к вводу в эксплуатацию сланцевых скважин, максимум за три года.

Доходности по высокорисковым облигациям энергетического сектора США вернулись на уровни осени 2016 года. Здесь последствия нефтяной сделки ОПЕК также полностью нивелированы, впрочем это скорее положительная для нас новость.

мой блог

Как работает отрицательная доходность?

- 20 июня 2017, 22:49

- |

В принципе, ведь есть отдельная юридическая категория, что-то типа складской расписки, когда вы не даете в долг, а размещаете на хранение, но в этом случае никто до ваших депонируемых средств дотронуться не может, они должны лежать на месте, и не переходить в активы банка или иного лица, осуществляющего хранение. Поэтому, этот вариант юридически не канает.

Тогда получается, что Вы даете, в долг, а потом доплачиваете за это размещение?

Это юридически возможно?

Это примерно то же самое, что договор аренды, в котором арендодатель не получает плату, а наоборот платит.

Рубль - навстречу очередному витку девальвации

- 19 июня 2017, 19:09

- |

В последние дни идет хорошая коррекция в наших гос. облигациях, график говорит сам за себя.

Параллельно, формируется дно на разнице между доходностью наших и американских 10-летних гос. облигаций. Это сигнализирует о возросших рисках инвестирования в наши долговые бумаги после решения Сената по новым санкциям. При этом, доля нерезидентов на нашем долговом рынке неуклонно растет (по состоянию на апрель месяц). Более того, они предположительно выкупают бумаги и со вторичного рынка тоже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал