SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

облигации

В этом разделе находятся новости и прогнозы по рынку облигаций в России и мире. Если вы хотите, чтобы ваши записи на смартлабе добавлялись в этот раздел, добавляйте тег "облигации".

Приток в ЕМ начал ускоряться, резкий рост вложений в DM

- 26 апреля 2013, 12:57

- |

Приток в ЕМ начал ускоряться, резкий рост вложений в DM

( Читать дальше )

- В ожидании важной макростатистики (первая оценка ВВП США будет опубликована сегодня, 26 апреля) инвесторы предпочли покупать долги ЕМ и DM: притоки в облигации ЕМ после двух недель замедления вновь начали ускоряться, а вложения в DM выросли более чем в два раза. По данным EPFR Global, за неделю к 24 апреля вложения в облигации ЕМ составили 1,08 млрд долл. (+262 млн долл. WoW). Параллельно с ускорением притока в ЕМ существенно выросли и вложения в облигации DM (до 5,61 млрд долл., +3,33 млрд долл.), в основном за счет более чем двукратного роста инвестиций в облигации США (4,54 млрд долл., +2,44 млрд долл.). При этом UST10 YTM за рассматриваемый период практически не изменилась – 1,70%. Мы полагаем, что последние два факта могут свидетельствовать об отсутствии на рынках ожиданий увеличения доходности UST10 даже на фоне растущих фондовых рынков.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

QE Банка Японии: когда и куда пойдет «лавина» ликвидности?

- 26 апреля 2013, 11:28

- |

Запуск QE Банка Японии 4 апреля пока не привел к притоку японских

денег на глобальные рынки: объем нетто-покупок иностранных

облигаций сокращается с начала апреля (-8,7 млрд долл. за неделю к

20 апреля). Вероятно, локальные инвесторы предпочитают продавать

иностранные облигации и вкладывать полученные средства в

стремительно растущий фондовый рынок страны. Тем не менее мы не

сомневаемся, что в самое ближайшее время направление денежных

потоков от QE развернется, а его бенефициаром станут в том числе и

долговые рынки ЕМ, включая российский.

Напомним, Банк Японии ежемесячно выкупает активы, включая прежде

всего гособлигации страны на 70 млрд долл. При этом около 75%

гособлигаций Японии находятся во владении частных японских

инвесторов (доля зарубежных держателей – 4%). В этом свете

определяющей является именно динамика вложений «внутренних»

инвесторов, которые получат значительные объемы «высвобожденной» в

рамках QE ликвидности.

( Читать дальше )

интересная статья из блумберга - Central Banks Load Up on Equities as Low Rates Kill Bond Yields

- 25 апреля 2013, 10:38

- |

Central Banks Load Up on Equities as Low Rates Kill Bond Yields

2013-04-24 23:00:01.0 GMT

By Sarah Jones

April 25 (Bloomberg) — Central banks, guardians of the

world’s $11 trillion in foreign-exchange reserves, are buying

stocks in record amounts as falling bond yields push even risk-

averse investors toward equities.

In a survey of 60 central bankers this month by Central

Banking Publications and Royal Bank of Scotland Group Plc, 23

percent said they own shares or plan to buy them. The Bank of

Japan, holder of the second-biggest reserves, said April 4 it

will more than double investments in equity exchange-traded

funds to 3.5 trillion yen ($35.2 billion) by 2014. The Bank of

Israel bought stocks for the first time last year while the

Swiss National Bank and the Czech National Bank have boosted

( Читать дальше )

2013-04-24 23:00:01.0 GMT

By Sarah Jones

April 25 (Bloomberg) — Central banks, guardians of the

world’s $11 trillion in foreign-exchange reserves, are buying

stocks in record amounts as falling bond yields push even risk-

averse investors toward equities.

In a survey of 60 central bankers this month by Central

Banking Publications and Royal Bank of Scotland Group Plc, 23

percent said they own shares or plan to buy them. The Bank of

Japan, holder of the second-biggest reserves, said April 4 it

will more than double investments in equity exchange-traded

funds to 3.5 trillion yen ($35.2 billion) by 2014. The Bank of

Israel bought stocks for the first time last year while the

Swiss National Bank and the Czech National Bank have boosted

( Читать дальше )

Пенсионные накопления вложенные в “целевые фонды” находятся под серьезной угрозой

- 24 апреля 2013, 20:26

- |

![Пенсионные накопления вложенные в “целевые фонды” находятся под серьезной угрозой [image]](http://si.wsj.net/public/resources/images/MI-BV523_TARGET_NS_20130423180021.jpg)

Размер активов в целевых фондах, привязанных к дате выхода на пенсию

Миллионы будущих пенсионеров США рискуют потерять значительную часть своих накоплений в случае роста процентных ставок.

Причиной для беспокойства является то, что паевые инвестиционные фонды, предназначенные для инвесторов, которым не хватает времени или опыта, балансируют свои инвестиционные портфели.

Фонды, как правило увеличивают количество облигаций в портфеле с приближением срока выхода на пенсию. В теории, большее количество облигаций должно сделать портфели безопаснее, так как облигации, как правило, менее рискованны, чем акции. Но если доходности вырастут и цены на облигации упадут, многие эксперты предсказывают, что средства вложенные в инструменты с фиксированной доходностью могут быть потеряны.

«Люди думают, что это безопасные активы», говорит Дейв Скотт, главный директор по инвестициям Advisors Sunrise, зарегистрированный инвестиционным консультантом в Ливуде, штат Канзас «Потерять деньги в облигациях, это брутальный способ потерять деньги».

( Читать дальше )

Москва планирует в июне вернуться на долговой рынок

- 24 апреля 2013, 11:52

- |

Город Москва планирует начать размещение выпуска Москва;67 размером 40 млрд. руб. Об этом со ссылкой на городской департамент финансов сообщил Интерфакс (самого пресс; релиза мы пока не видели). В общей сложности в 2013 году планируется привлечь 156 млрд. руб., в 2014; м – 163 млрд. руб., а в 2015; м – 140 млрд. руб. Безусловно, возвращение Москвы на рынок станет большим событием для ло; кального рынка. До 2010 года Москва была одним из эталонных эмитентов на внутреннем рынке, уступая только суверенному заемщику. Однако с тех пор го; род исчез с первичного рынка и, как следствие, его выпуски практически полно; стью утратили ликвидность на вторичном. Связано это было с приходом нового городского правительства во главе с Сергеем Собяниным. Город пересмотрел свою стратегию, сосредоточив усилия на сокращении долговой нагрузки, прода; же непрофильных активов (самым крупным из них стал Банк Москвы) и значи; тельном увеличении расходной части бюджета. Однако, учитывая сравнительно большой дефицит городского бюджета, возвращение Москвы на долговые рынки было только вопросом времени. С финансовой точки зрения город по; прежнему является стабильным муници; пальным заемщиком: его соотношение “долг / собственные доходы” находится на умеренном уровне в 12% (по состоянию на 1К13). Обычно значение этого показателя до 30% воспринимается как безопасное. Все три рейтинга Москвы (Baa1/BBB/BBB) совпадают с суверенными, так что спрос на рынке, вполне веро; ятно, будет высоким. Эти бумаги послужат отличной альтернативной инвестици; ей как для локальных участников рынка, так и для нерезидентов, у которых уже имеются позиции по бумагам локальных муниципальных / корпоративных игро; ков. Однако следует напомнить, что у большинства иностранных инвесторов по; прежнему нет доступа на локальный рынок (за исключением ОФЗ). Мы не исклю; чаем, что с возвращением Москвы на рынок решение вопроса доступа Euroclear / Clearstream к субфедеральным / муниципальным выпускам будет ускорено. Вполне вероятно также появление большего интереса и к другим эмитентам этого сегмента рынка.

Фонды облигаций ЕМ за 10-17 апреля: risk-off "обошел стороной" притоки в облигации ЕМ

- 19 апреля 2013, 13:01

- |

Приток в ЕМ остался на высоком уровне, несмотря на слабый фон

( Читать дальше )

- Облигационный риск ЕМ по-прежнему видится инвесторам привлекательным, даже в условиях заметного ухудшения динамики финансовых рынков. По данным EPFR Global, за неделю к 17 апреля в облигации ЕМ было вложено 816 млн долл. (-141 млн долл. к предыдущей неделе). Примечательно, что притоки в облигации ЕМ остались на высоком уровне (средний приток с начала 2012 г. – 891 млн долл.), даже несмотря на череду слабой макростатистики по США, Европе и Китаю, которые вызвали резкое падение котировок рисковых активов (золото за рассматриваемый период подешевело на 11,7%, нефть Brent – на 7,7%, впервые с июля 2012 г. опустившись ниже 100 долл./барр.; подробнее о динамике финансовых рынков в апреле см. спецобзор «Апрельское дежавю: еще один повод купить бонды» от 16 апреля). Вложения в облигации DM выросли на 219 млн долл. до 2,28 млрд долл. за счет увеличения притока в облигации США (2,09 млрд долл., +292 млн долл.). UST10 YTM просела сразу на 11 б.п. до 1,70%.

( Читать дальше )

Все в черном ..... PIGSыыы творят чудеса ))))))

- 17 апреля 2013, 23:00

- |

Жесткое утреннее падение европейской фонды, Пиндосия в минусах открылась. Коммодитиз в полной жопе с прошлого года, как ни как (политика сдерживания) а вы как хотели (держим инфляцию — печатаем деньги)___ сорта Brent снесли сотку, про другого представителя товарнеков голды вчера столько было написано. Самые надежные так же показывают рост трежи-бундесы и т.д…

( Читать дальше )

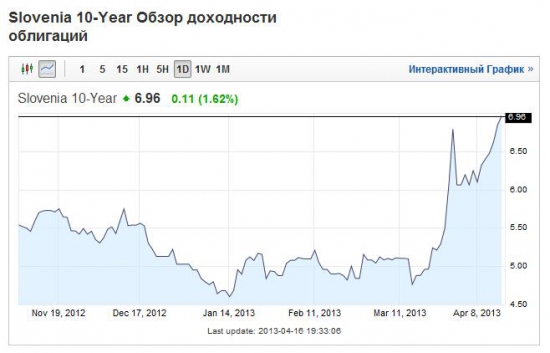

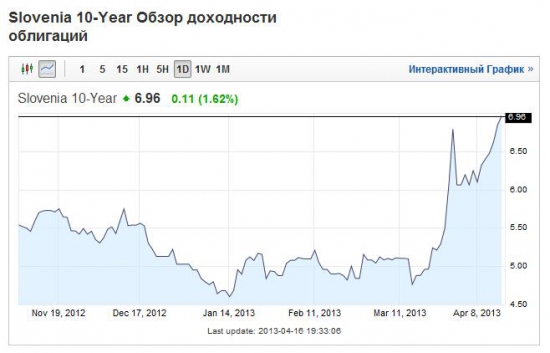

Словения - новый источник паники для финансового мира?

- 16 апреля 2013, 23:31

- |

Источник: http://klinskih-tag.livejournal.com/1091316.html

Не успел финансовый мир оправиться от недавней истории с Кипром, как на подходе теперь уже Словения. Кто-то конечно скажет, что это крошечная страна по экономическим меркам, однако рыночная паника — штука очень непредсказуемая и может заметно всколыхнуть финансовые рынки.

Лучшим индикатором состояния дел в стране традиционно являются государственные облигации. И ситуация по ним накаливается с каждым днём всё больше. Сегодня доходность 10-леток достигла рекордных 6,96%! Дальше будет веселее?

Не успел финансовый мир оправиться от недавней истории с Кипром, как на подходе теперь уже Словения. Кто-то конечно скажет, что это крошечная страна по экономическим меркам, однако рыночная паника — штука очень непредсказуемая и может заметно всколыхнуть финансовые рынки.

Лучшим индикатором состояния дел в стране традиционно являются государственные облигации. И ситуация по ним накаливается с каждым днём всё больше. Сегодня доходность 10-леток достигла рекордных 6,96%! Дальше будет веселее?

На неделе ожидаем дополнительную ликвидность.

- 15 апреля 2013, 11:12

- |

Неделя будет насыщена событиями. США выступят (если снова не будут размещены внеплановые билли) поставщиком ликвидности. ФРС проведет вливания в рынок: дважды (во вторник и четверг), оплачивая выкупленные MBS, кроме того, по программе крайнего QE — во вторник максимальная (в апреле) оплата выкупленных нот. Также, при расчетах по Treasuries в понедельник (по длинным бумагам) и четверг (по коротким) погашения будут чувствительнее больше оплат за счет выплат по погашаемым n-дневным биллям.

В Европе начало и конец недели будут отмечены значительными погашениями, в то время как в середине недели будет присутствовать спрос на евро, связанный: во вторник с оплатой размещения фонда EFSF (8 млрд), а в среду с возвратом банками средств по LTRO (10.8 млрд).

Все подробности по ликвидности и рынку госдолга на www.debtcalendar.net

Для получения полного доступа ко всем материалам сайта необходима регистрация.

В Европе начало и конец недели будут отмечены значительными погашениями, в то время как в середине недели будет присутствовать спрос на евро, связанный: во вторник с оплатой размещения фонда EFSF (8 млрд), а в среду с возвратом банками средств по LTRO (10.8 млрд).

Все подробности по ликвидности и рынку госдолга на www.debtcalendar.net

Для получения полного доступа ко всем материалам сайта необходима регистрация.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал