SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

нпф

Банкинг по-русски: НПФ в новой реальности что это за зверь такой ???

- 19 мая 2014, 12:07

- |

Сегодня на лентах появилась новость :

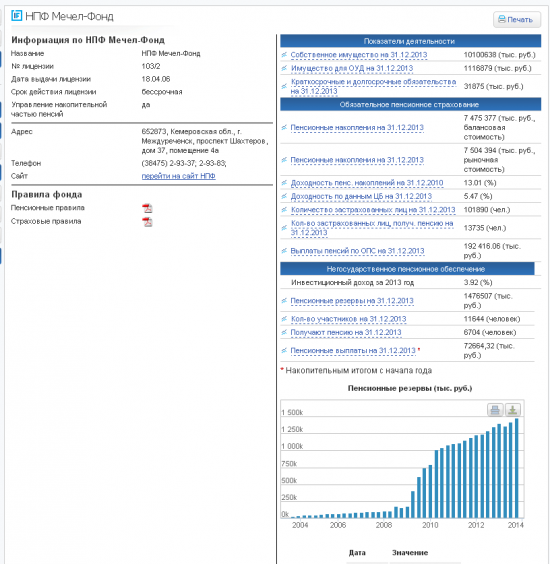

«Мечел» продает свой пенсионный фонд более чем за 1 млрд рублей

Покупателем может стать НПФ «Первый национальный», контролируемый бывшим совладельцем АФК «Система» Евгением Новицким. Цена сделки может превысить 1 млрд рублей.

— Покупку фонда рассматривал также НПФ «Европейский» Микаила Шишханова (тут будет отдельная статья чуть позже)

«Мечел-фонд» занимает 25-е место на рынке по пенсионным накоплениям (7,5 млрд рублей на начало 2014 года, данные ЦБ), а с учетом средств корпоративных пенсионных программ его активы составляют 9 млрд рублей. Эта сделка позволит «Первому национальному» нарастить собственные активы более чем наполовину (сейчас у фонда 16 млрд рублей).

( Читать дальше )

«Мечел» продает свой пенсионный фонд более чем за 1 млрд рублей

Покупателем может стать НПФ «Первый национальный», контролируемый бывшим совладельцем АФК «Система» Евгением Новицким. Цена сделки может превысить 1 млрд рублей.

— Покупку фонда рассматривал также НПФ «Европейский» Микаила Шишханова (тут будет отдельная статья чуть позже)

«Мечел-фонд» занимает 25-е место на рынке по пенсионным накоплениям (7,5 млрд рублей на начало 2014 года, данные ЦБ), а с учетом средств корпоративных пенсионных программ его активы составляют 9 млрд рублей. Эта сделка позволит «Первому национальному» нарастить собственные активы более чем наполовину (сейчас у фонда 16 млрд рублей).

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 4 )

за что боролись, на то и напоролись.

- 03 марта 2014, 17:07

- |

все хотели волатильность? Нате, получите, распишитесь. Многие тут писали, что без разницы куда, лишь бы движ был- полюбому заработаем. Не вижу восторженных топиков, о гигантских шортах. Интересно, как поживают управляющие компании, сочувствуют тем, кто отдал бабки в НПФ, без страхования это делать бессмысленно, т.к. даже в США в 2008 НПФы банкротились, и прозрачное законодательство не дает вам гарантии, что вы получите пенсию.

Волки и овцы у пенсионной кормушки

- 10 декабря 2013, 11:15

- |

Добрый день всем.

Похоже, борьба за деньги россиян, вложенные в негосударственные пенсионные фонды, вступает в новую фазу. Денежные власти пытаются сделать так, что бы и волки были сыты, и овцы целы. Сначала НПФы лишают взносов за 2014 год и предлагают быстренько преобразоваться из НКО в акционерные общества и вступить в систему страхования вкладов, с соответствующим увеличением издержек. А теперь Центробанк пытается простимулировать граждан пряником, в виде гарантий по их взносам, что бы они не бегали из фонда в фонд в поисках большей доходности.

( Читать дальше )

Потери НПФ

- 05 ноября 2013, 10:45

- |

Ликвидированные негосударственные пенсионные фонды потеряли полмиллиарда рублей. Пенсионный фонд сообщил, что они не вернули накопления клиентов. Пострадали почти 20 тысяч россиян

( Читать дальше )

Фото: РИА Новости

Фото: РИА Новости

Проверка НПФ еще не началась, а уже начали проявляться темные стороны пенсионной системы. Десять НПФ, у которых отозвали лицензии, должны были вернуть Пенсионному фонду РФ 660 млн рублей. Деньги только вернули четыре фонда — всего 190 млн рублей. Еще 470 млн пропали без вести. Причем речь идет только о сумме взносов. Помимо этого у фондов должен был быть инвестиционный доход. Должен быть, но его нет. Это касается накоплений 19 тысяч человек.

Получается, что ответственность перед застрахованными лицами ложится на Пенсионный фонд. А туда деньги могут прийти только из бюджета. В свою очередь ПФР судится с недобросовестными НПФами, чтобы взыскать деньги с них. Законодательством процедура возмещения не предусмотрена, а системы гарантирования пенсионных накоплений еще нет.

( Читать дальше )

Личные деньги от 2 ноября

- 04 ноября 2013, 22:06

- |

видео по ссылке http://www.vestifinance.ru/videos/12803

Пенсионная реформа: что в действительности поменялось? Куда денется накопительная часть, и когда она вернется? Что такое пенсионные баллы и как накопить их побольше? Имеет ли смысл теперь выбирать НПФ и по какому принципу это делать? Гонка инвестпортфелей продолжается: следим за тем, как прирастают виртуальные сбережения в настоящих портфелях именитых финансистов. Почему у одних высокая доходность, а кто-то «недотянул» до прибыли по обычному депозиту? И в какие ценные бумаги сейчас есть смысл вкладывать?

ЗАЩИТИМ СВОИ ПЕНСИИ?!

- 21 октября 2013, 16:46

- |

ЗАЩИТИМ СВОИ ПЕНСИИ

Правительство хочет забрать пенсионные накопления за 2014 год у трети работников России. Это решение уже внесено в Госдуму. Мы требуем его отмены.

25 МЛН ЧЕЛОВЕК ПОТЕРЯЮТ ДЕНЬГИ

Если вы перевели деньги в негосударственный пенсионный фонд, то в 2014 году у вас заберут все накопительные взносы. Это 6,89% вашей годовой зарплаты или 83% одной месячной. Например, если вы получаете 30 тыс. рублей в месяц, у вас отберут почти 25 тыс. Решение правительства коснется всех, кто перевел деньги в НПФ. Это 25 млн человек или каждый третий работающий гражданин России.

Подробности тут

Правительство хочет забрать пенсионные накопления за 2014 год у трети работников России. Это решение уже внесено в Госдуму. Мы требуем его отмены.

25 МЛН ЧЕЛОВЕК ПОТЕРЯЮТ ДЕНЬГИ

Если вы перевели деньги в негосударственный пенсионный фонд, то в 2014 году у вас заберут все накопительные взносы. Это 6,89% вашей годовой зарплаты или 83% одной месячной. Например, если вы получаете 30 тыс. рублей в месяц, у вас отберут почти 25 тыс. Решение правительства коснется всех, кто перевел деньги в НПФ. Это 25 млн человек или каждый третий работающий гражданин России.

Подробности тут

какой министр, такой и труд. жесть как она есть

- 04 октября 2013, 20:20

- |

http://ura.ru/content/svrd/04-10-2013/news/1052166656.html

И тут министр труда сделал почти сенсационное заявление: «Как можно говорить о какой-то конфискации средств, если накопительная часть пенсий — это не деньги людей, а средства работодателей, которые он платит — это 6%» — уверенно сообщил он

И тут министр труда сделал почти сенсационное заявление: «Как можно говорить о какой-то конфискации средств, если накопительная часть пенсий — это не деньги людей, а средства работодателей, которые он платит — это 6%» — уверенно сообщил он

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал