новости эмитентов

Коротко о главном на 10.12.2019

- 10 декабря 2019, 08:51

- |

Условия, ставки первого купона и даты размещения:

- «Обувь России» зарегистрировала выпуск серии 001Р-02 объемом 1 млрд рублей. Ставка купона установлена на весь срок обращения в размере 12% годовых

- «Фудтрейд» установило ставку первого купона на уровне 11,5% годовых, ставка тавка последующих купонов определяется по формуле «КС Банка России + 5%». Купоны квартальные. Техническое размещение выпуска серии БО-01 объемом 400 млн рублей запланировано на 11 декабря

- «Солид-Лизинг» утвердило выпуск облигаций серии БО-001-06 объемом 200 млн рублей, трехлетний заем будет размещен по открытой подписке

- «Офир» зарегистрировал выпуск коммерческих облигаций серии КО-П02 объемом 100 млн рублей. Облигации будут размещены по закрытой подписке, потенциальными покупателями выпуска является ИК «Септем Капитал» и ее клиенты

- «БК» зарегистрировал первый выпуск коммерческих облигаций объемом 16 млн рублей. Заем сроком обращения 1,5 года будет размещен по закрытой подписке. Организатор — «Юнисервис Капитал»

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Коротко о главном на 29.11.2019

- 29 ноября 2019, 08:09

- |

- Московская биржа зарегистрировала облигации ООО «Эбис» серии БО-П02 объемом 150 млн рублей;

- «Обувь России» сообщила о готовящемся втором выпуске биржевых облигаций объемом 1 млрд рублей, ставка ежемесячного купона составит 12% годовых;

- «ТЕХНО Лизинг» сообщил об открытии кредитной линии в МСП банке на 250 млн рублей сроком на 5 лет;

- «ИСКЧ» сообщил об отчуждении права на ноу-хау в пользу «ММЦБ»;

- «ДелоПортс» сообщило о совершении существенной сделки контролирующей компании — «УК „Дело“

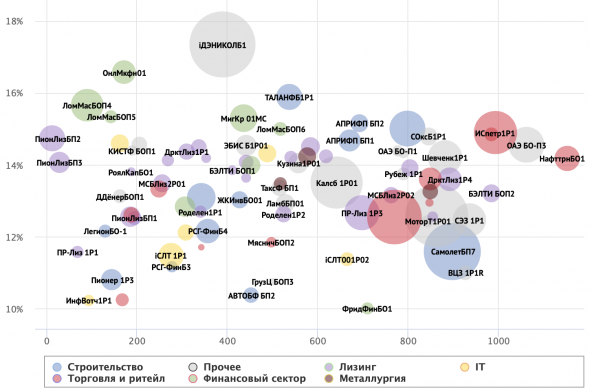

Суммарный объем торгов по 84 выпускам составил 141,9 млн рублей, средневзвешенная доходность — 13,86%. Рейтинги ВДО по результатам вчерашнего дня в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Коротко о главном на 28.11.2019

- 28 ноября 2019, 07:44

- |

- «Торговое предприятие „Кировский“ планирует 4 декабря начать размещение дебютного выпуска на 1,2 млрд рублей, ставка первого купона установлена на уровне 11,5% годовых;

- ФПК „Гарант-Инвест“ планирует во второй половине декабря собирать заявки на выпуск „зеленых“ бондов объемом 500 млн рублей;

- »Левенгук" разместил выпуск коммерческих облигаций объемом 40 млн рублей за один день торгов

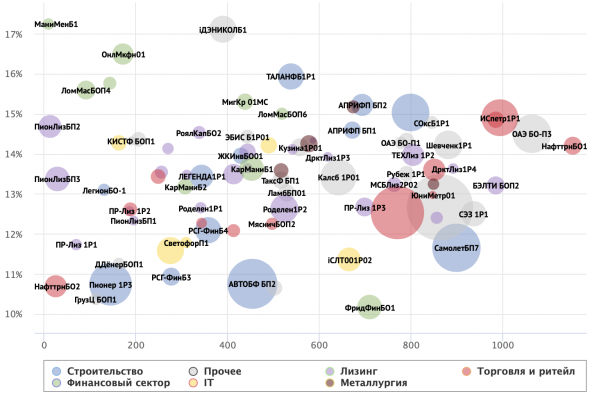

Размещение коммерческого выпуска «Левенгук» и традиционные итоги торгов в интерактивной карте и рейтингах ВДОграфа

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Коротко о главном на 27.11.2019

- 27 ноября 2019, 07:46

- |

- МФК «Кармани» установила ставку купона на весь срок обращения в размере 15% годовых. Техническое размещение запланировано на 4 декабря;

- «Архитектура финансов» утвердила выпуск серии КО-П02 объемом 50 млн рублей со сроком обращения в один год;

- Московская биржа зарегистрировала программу облигаций объемом до 5 млрд рублей нового тюменского эмитента — «Энерготехсервис»;

- «Мани Мен» заключил агентский договор по исполнению оферт с «Ренессанс Брокером»;

- «ИС петролеум» сообщил об одобрении публичной безотзывной оферты по приобретению дебютного выпуска облигаций

Подробнее о ключевых событиях дня на boomin.ru

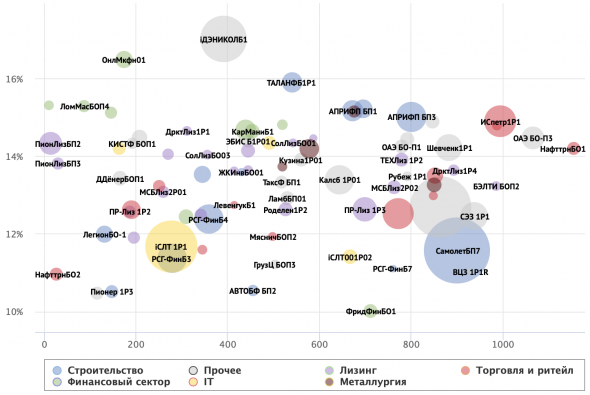

Итоги первого дня обращения Пионер-лизинг-БО-П03 и еще 82 двух выпусков за прошедший день в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Представитель "Иволги Капитал" войдет в Совет директоров АО АПРИ "Флай Плэнинг"

- 12 ноября 2019, 12:30

- |

Вчера АО АПРИ «Флай Плэнинг» раскрыло информацию о проведении заседания Совета директоров (http://www.e-disclosure.ru/portal/event.aspx?EventId=VKXU6m36a06o6pKVSMnZfA-B-B).

Само заседание Совета – сегодня.

В повестке дня – созыв внеочередного общего собрания акционеров. Собрание акционеров должно состояться 17 января 2020 года (процедуры оповещения акционеров и проведения корпоративных мероприятий не быстрые).

Почему это имеет важность для держателей облигаций АПРИ? Собрание акционеров будет голосовать за изменение устава АПРИ в части числа членов Совета директоров. Сейчас там 5 директоров, каждый из которых или акционер, или менеджер компании. Планируется расширить СД до 6 членов. Шестым директором должен стать Андрей Хохрин из «Иволги Капитал».

( Читать дальше )

Глава "Сургутнефтегаза": нет смысла менять финансовую политику в погоне за курсом рубля и ценой нефти

- 29 сентября 2017, 10:51

- |

Владимир Богданов заявил, что санкции не повлияли на компанию, которая опирается на собственные средства и технологии

«Сургутнефтегаз» чувствует себя уверенно, несмотря на волатильность цен на нефть и укрепление курса рубля, компания намерена последовательно выполнять стоящие перед ней задачи как в добыче, так и в переработке, рассказал в интервью «Интерфаксу» глава компании Владимир Богданов.

— В прошедшем году ситуация для «Сургутнефтегаза» сложилась уникальная — компания получила убыток из-за укрепления курса рубля. Будете ли в связи с этим корректировать финансовую политику, менять способы размещения свободных средств? Как в целом оцениваете итоги работы компании в 2016 году — в разведке, добыче, переработке?

— Все планы на 2016 год мы выполнили как в разведке и добыче, так и в переработке. Как вы знаете, убыток отчетного года связан с внешними факторами. Операционная прибыль компании осталась на уровне прошлого года. Как будет меняться курс рубля — это связано с ценой нефти, процентными ставками, платежным балансом. Мы на эти факторы влиять не можем, да и государство имеет ограниченное влияние. Поэтому нет смысла менять свою финансовую политику в погоне за тем, чтобы угадать, куда пойдет курс рубля или цена нефти. Мы сосредоточены на своих задачах: обеспечении эффективности производства, снижении затрат, внедрении технологий.

( Читать дальше )

Газик

- 24 июня 2012, 23:37

- |

– на этом рынке цены, как правило, ниже тех, которые зафиксированы в формуле привязанных к корзине нефти и нефтепродуктов контрактов. Потребители из ЕС угрожают Газпрому судами, но концерн не собирается радовать потребителей ценами спотового рынка. Столкнувшись с падением экспорта в 2012 году, монополия делает ставку на восток. Переговоры с Китаем о поставках российского газа буксуют уже давно, но Медведев предлагает не спешить и обещает, что Газпром и китайская CNPC проведут очередные переговоры в следующем месяце: «Очередной раунд консультаций состоится в июле, на уровне компаний. У нас формула цены полностью согласована, механизм индексации согласован, подписано обязывающее условие, остается только определить стартовую цену — с чего начнутся поставки российского газа в Китай», — сказал Медведев, курирующий экспорт газа. САХАЛИН И СПГ Но в азиатско-тихоокеанском регионе уже есть и другие, помимо Китая, потенциальные покупатели на российский газ. Газпром, который хочет построить во Владивостоке завод СПГ мощностью 10-15 миллионов тонн, обещает уже в 2013 году провести с ними переговоры о заключении контрактов. «Я думаю, реальные переговоры (о том, чтобы законтрактовать СПГ из Владивостока) могут уже состояться в следующем году». Медведев обещает, что до конца 2012 года может быть завершено обоснование инвестиций в завод, после чего подготовка проекта может занять 12-17 месяцев. «Если мы будем видеть положительный результат (на стадии обоснования инвестиций), это позволит не просто проводить переговоры, но и законтрактовать газ». Газпром уже является контролирующим владельцем единственного в России завода СПГ в рамках проекта Сахалин-2 мощностью 10,7 миллиона тонн и обещает, что во Владивостоке и Сахалине будет производиться 20-25 миллионов тонн сжиженного сырья. У Shell в Сахалине-2 27,5 процента, а японским Mitsui и Mitsubishi принадлежит 12,5 и 10 процентов акций соответственно. Представители компании и ее акционеров считают, что мощности завода надо увеличить еще на 5 миллионов тонн. Сырье для расширения завода предлагает Сахалин-1, чьим оператором является Еxxon Мobil, желающий наращивать добычу в рамках СРП. Медведев сказал, что Газпром сделал Еxxon предложение о продаже сырья экспортной монополии, не уточнив его сути. «Мы считаем, что мы сделали очень разумное резонное предложение, поэтому мяч на стороне Сахалина-1. Мы готовы купить газ в наш портфель по той формуле, которая могла бы с одной стороны (помочь) Сахалину-1 принять инвестиционное решение (о расширении добычи), с другой стороны

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал