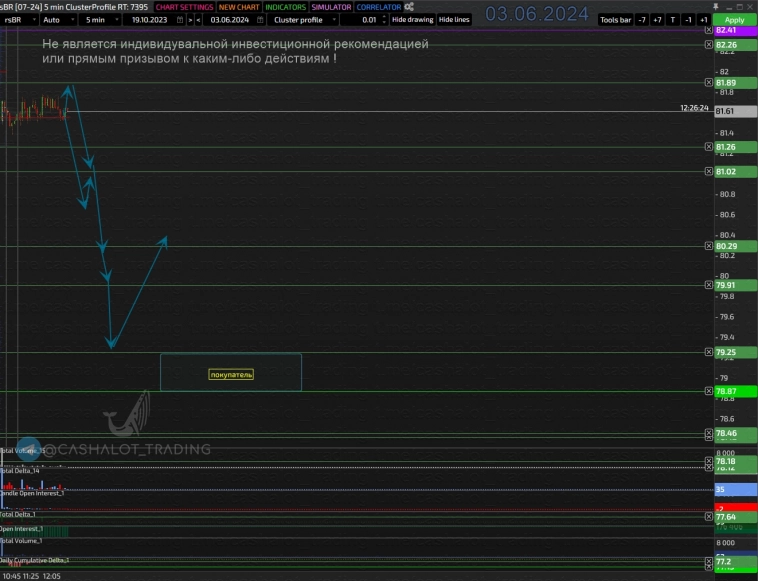

нефть BRENT

НЕФТЬ. Готовят импульс вниз

- 03 июня 2024, 13:24

- |

#Brent MOEX. (контракт 07-24)

Cквозной анализ всех таймфреймов:

Биржа ICE

▫️долгосрочно - продавец активен, будут прорабатывать лои от 24.05.2024

▫️среднесрочно - Н1 ушел в sell тренд, кульминации продаж нет, вероятнее толкнут ниже к 78,16 (ice)

Биржа MOEX

▫️внутридня - зашли на зону покупателя 81,26-81,02, с неё дают слабое возобновление покупок, будут пробивать вниз и продолжат sell тренд к объему покупателя 79,25 — 78,87, с этой отметки будут разворачивать в среднесрочный лонг

✅ Телеграм, больше инструментов, ведение сделок и ранняя аналитика — t.me/cashalot_trading

- комментировать

- ★1

- Комментарии ( 4 )

Обзор доллар/рубль, RTS, Сбербанк, нефть Brent, натуральный газ, bitcoin и золото на 2 июня 2024

- 02 июня 2024, 22:46

- |

Обзор доллар/рубль, RTS, Сбербанк, нефть Brent, натуральный газ, bitcoin и золото на 31 мая 2024

- 30 мая 2024, 23:08

- |

Обзор доллар/рубль, RTS, Сбербанк, нефть Brent, натуральный газ, bitcoin и золото на 30 мая 2024

- 30 мая 2024, 00:15

- |

BRENT/GOLD: нефть нащупала дно и восстанавливается в ожидании хороших новостей

- 29 мая 2024, 15:18

- |

BRENT

Нефть Brent на прошедшей торговой неделе попыталась продолжить свое снижение, но столкнулась с серьезным барьером на уровне 81,60, который не смогла преодолеть, и отскочив, начала активно расти, уйдя выше уровня 84,06. Это не позволило достичь целевой области. Вместе с тем, ценовой график перешел в зеленую зону супертренда, указывая возврат покупателей, пытающихся реализовать разворот.

В данный момент цена торгуется с заметным повышением на своих недельных максимумах. Основная зона сопротивления оказалась под серьезным давлением и с учетом текущего разворота, скорее всего, будет преодолена. Это указывает на необходимость смены приоритетного вектора в восходящем направлении. Подтверждением этому станет способность цены закрепиться выше уровня 84,06, где теперь располагается граница основной зоны поддержки, с последующим отскоком от нее, что даст возможность развить очередной восходящий импульс, который нацелится в область между 86,85-89,06.

Сигналом отмены текущего сценария станет пробой уровня поддержки и уход цены в район ниже разворотного уровня на 81,60.

( Читать дальше )

Похоже, высокий спрос на нефть сохранится до 2050 года. Какова будет цена в ближайшей перспективе?

- 29 мая 2024, 12:57

- |

За вчерашний день цена на нефть марки Brent довольно ощутимо подросла. Рост составил почти 1,8%, цена закрылась на отметке вблизи $84,7/б. В настоящее время торги ведутся на уровне $84,6/б.

Рост цен на нефть пришёлся преимущественно на вторую половину торговой сессии, возможно, среагировав на статистику от американского Conference Board. Индекс потребительской уверенности вышел лучше ожиданий, составив 102 пункта vs. прогноз 96 пунктов. Индекс доллара вначале публикации немного взлетел к 104,57, однако затем последовала коррекция. Brent при этом возобновил рост.

Вслед за Goldman Sachs, который, напоминаем, ожидает рост спроса на нефть к 2030 и выходу спроса на пик к 2034 г., Rystad Energy также сообщила о том, что ждёт роста спроса в течение ближайших 6 лет. Вместе с тем, пик потребления аналитики также видят в 2030 г. Rystad считает, что большая часть потребления придётся на наземный транспорт, а сдерживающим фактором для перехода на электрокары является проблема с зарядными станциями.

( Читать дальше )

Обзор доллар/рубль, RTS, Сбербанк, нефть Brent, натуральный газ, bitcoin и золото на 29 мая 2024

- 29 мая 2024, 10:02

- |

Обзор доллар/рубль, RTS, Сбербанк, нефть Brent, натуральный газ, bitcoin и золото на 28 мая 2024

- 28 мая 2024, 09:34

- |

Обзор доллар/рубль, RTS, Сбербанк, нефть Brent, натуральный газ, bitcoin и золото на 27 мая 2024

- 27 мая 2024, 09:53

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал