мфо

Зачем банки покупают МФО и чем вызван интерес к микрофинансированию

- 17 февраля 2023, 10:47

- |

Анна Калугина, генеральный директор финтех-сервиса Carmoney, в своей экспертной колонке на «Банковском обозрении» отмечала растущий интерес к сегменту микрофинансирования со стороны банков:

Постепенный переток клиентов в МФО спровоцировал повышенный интерес к сегменту микрофинансирования со стороны банков. Если еще пять лет назад они не были готовы даже смотреть в сторону МФО, то сейчас для многих наличие собственной МФО становится нормой.

В новых условиях при отсутствии в своей структуре МФО, способного монетизировать отказной трафик, банки упускают серьезный поток доходов.

Сейчас и банки, и МФО рассматривают возможные варианты синергии. Например, мы в тестовом режиме реализуем проекты по монетизации отказного трафика с двумя банками. Это модель win-win для всех сторон сделки: нам — клиент, банку — комиссия, заемщику — средства.

Заемщиков интересуют в основном продукты, схожие с привычными им банковскими, то есть долгосрочные займы на большие суммы. Потому неудивительно, что очевидный выбор для клиента, не прошедшего скоринг в банке, — залоговая модель.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 1 )

Банки и МФО: смена кредитной парадигмы

- 13 февраля 2023, 17:24

- |

Продолжается рост доли банковских заемщиков среди клиентов МФО. О форматах синергии банков и МФО, которые наметились в прошлом году и продолжатся в 2023, о долгосрочных трендах изменения финансового сектора в своей экспертной колонке поделилась Анна Калугина, генеральный директор финтех-сервиса CarMoney. Ниже собрали для вас основные содержательные блоки.

Рынок

Впервые переток был зафиксирован в период пандемии, когда банки ужесточили скоринг, в результате в МФО пришел поток более надежных и качественных клиентов. В 2022 г. последовал мартовский шок в экономике. Повышение стоимости денег вновь заставило банки ужесточить скоринг. А традиционное кредитование на несколько месяцев оказалось де-факто «заморожено». Только за март-апрель портфель банковских кредитов, по данным регулятора, «похудел» на 3,4%. При этом спрос на финансирование у граждан рос. Столкнувшись с сокращением заработков, люди искали способы пережить сложные времена.

( Читать дальше )

История успеха из офлайна в онлайн. Большое интервью с топ-менеджментом МФК "Саммит"

- 12 февраля 2023, 10:05

- |

Накануне размещения дебютного выпуска облигаций МФК «Саммит» команда ИК «Иволга Капитал» посетила головной офис компании, чтобы лично познакомиться с руководством и подробнее узнать о деятельности компании, ее стратегии и планах на ближайшее будущее, а так же целях на долговом рынке.

( Читать дальше )

Финтех-сервис CarMoney – пионер и лидер рынка займов под залог авто

- 10 февраля 2023, 16:28

- |

Финтех-сервис CarMoney в 2016 году вышел на рынок с абсолютно новым продуктом в сфере небанковского альтернативного кредитования, совместив лучшее от сегмента микрофинансов и классического банкинга. Так появился «Автозайм» — заём под залог автомобиля, при котором транспортное средство остаётся в собственности и пользовании своего владельца. Ничего подобного в России на тот момент не существовало. По сути, компания сформировала новый рынок с нуля.

Идея создания новаторского продукта появилась у Антона Зиновьева в стенах МШУ «Сколково». В 2014 году Антон и его команда запустили проект в тестовом режиме и параллельно изучали международный опыт на рынке автозаймов, а также успешные российские финтех-проекты.

В качестве ориентира был взят подход банка Тинькофф, который первым в России реализовал агентскую модель американского банка Сapital One для дистанционной работы с клиентом, а также заемный продукт американской LoanMart.

Было принято решение использовать агентскую модель бизнеса, отказавшись от собственных отделений. И в 2016 году появилась компания под брендом CarMoney, открыты первые 290 партнёрских офисов в 24 регионах. В 2022 году количество партнёрских офисов CarMoney достигло 2000 в 72 регионах РФ.

( Читать дальше )

Микрофинансисты отмечают рост досрочного погашения среднесрочных займов

- 03 февраля 2023, 15:34

- |

Микрофинансисты отмечают рост досрочного погашения среднесрочных займов. Это связано с переходом заемщиков на сберегательную модель поведения, а также с жестким скорингом МФО, когда доступ к более крупным суммам получили наиболее платежеспособные клиенты. При досрочных погашениях компании недополучают процентные платежи. Однако выгоднее дать заемщику возможность погасить заем, когда есть средства, и сохранить его в качестве клиента, чем допустить выход в просрочку.

Подробнее – в материале «Ъ»

ЦБ расписал требования к идентификации микрозаемщиков

- 24 января 2023, 15:37

- |

Вместе с тем к мошенническим действиям часто приводит халатное отношение к персональным данным со стороны самих заемщиков.

Подробнее — в материале «Ъ».

Основные тренды в сегменте автозаймов за 2022 год

- 24 января 2023, 15:06

- |

Абсолютный лидер в российском сегменте залоговых займов финтех-сервис CarMoney с портфелем 4,3 млрд рублей представил аналитическое исследование рынка автозаймов.

Эксперты CarMoney (федеральная компания, 72 региона РФ) проанализировали данные по автозаймам за 2022 год, сравнив динамику ключевых показателей – география, марка авто, доходы заёмщиков и другие данные – с 2021 годом, а также как менялись эти параметры в течение 2022 года.

Ключевые выводы:

За год существенно вырос средний доход первичных клиентов – на 18,3% – с 84,1 тыс. по итогам 2021 года до 99,5 тыс. рублей. Это связано с перетоком банковских клиентов в наш сегмент после ужесточения риск-политик банков. Это клиенты с более высоким уровнем дохода и, соответственно, с более дорогими автомобилями и большими суммами займов.

Среднее дневное количество займов на максимальную сумму в 1 млн рублей выросло почти в 2 раза (47%) в период после февральских событий, постепенно снижаясь во втором полугодии.

( Читать дальше )

Сегмент кредитных карт будет расти в 2023 году сдержанными темпами

- 24 января 2023, 14:16

- |

Однако и в этом сегменте банки предпочитают работать только с качественными заемщиками, выдавливая часть клиентов в сегмент МФО. В 2023 году рынок кредитных карт продолжит рост, но менее быстрый. На сегмент будет оказывать давление нестабильная экономическая ситуация, а также расширение предложений новых финансовых продуктов.

Подробнее — в материале «Ъ».

«Тяжелая» просрочка

- 23 января 2023, 09:07

- |

Микрофинансовые организации в 2022 г. столкнулись с резким ростом просроченной задолженности при снижении спроса на нее со стороны коллекторов. Если в 2021 г. доля успешных сделок с долгами МФО составляла 57%, то в минувшем ― 47%. Особенно заметно сократился рынок цессий во втором-третьем кварталах после объявления СВО и частичной мобилизации. Участники рынка ожидают, что в 2023 г. рост просроченной задолженности будет пропорционален росту выдач, при этом доля «плохих» займов в портфеле МФО будет снижаться.

«Никто не хотел продавать»

По данным онлайн-аукциона по продаже просроченной задолженности Debex, в 2022 г. на российских онлайн-площадках было выставлено 46,4 млрд рублей просроченной задолженности микрофинансовых организаций (МФО). Это на 58% больше, чем годом ранее. Доля закрытых сделок составила 47%. При том, что в 2021 г. этот показатель находился на уровне 57%. В среднем через онлайн-площадки реализуется около 80% от общего объема выставленных просроченных долгов, отмечают эксперты рынка.

( Читать дальше )

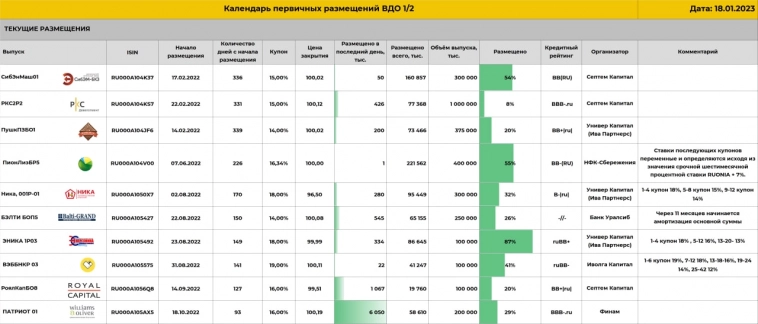

Календарь первичных размещений ВДО. Старт размещения 6-го выпуска облигаций ООО «Лизинг-Трейд»

- 19 января 2023, 09:44

- |

Сегодня — начало размещения 6-го выпуска облигаций ООО «Лизинг-Трейд»

Обобщенные параметры выпуска:

• Сумма: 150 млн.р.

• Купон / доходность: 14,5% / 15,5% годовых

• Купонный период: 30 дней

• Дюрация: ~3,5 года (5 лет до погашения, амортизация 2 последних года)

Организатор выпуска ИК Иволга Капитал

Скрипт для участия в первичном размещении:

— полное / краткое наименование: Лизинг-Трейд 001P-06 / ЛТрейд 1P6

— ISIN: RU000A105RF6

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

Время приема заявок 19 января — с 10-00 до 13-00 Мск. с 16-45 до 18-30 Мск (с перерывом не клиринг)

По ссылке найдете короткий и, надеемся, удобный тизер выпуска t.me/probonds/8996

Так же, напоминаем, продолжается размещение 3-го выпуска облигаций МФК ВЭББАНКИР (100 млн руб., купон 19% первые 6 мес., 3,5 года)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал