лукойл

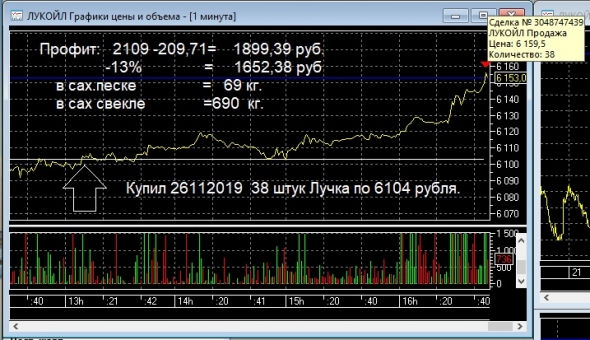

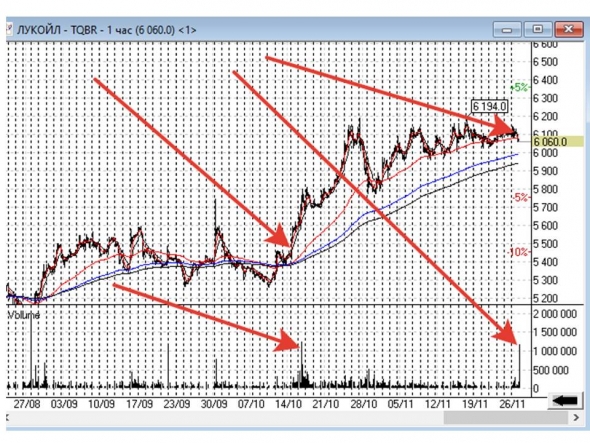

Посоны, свезло снова или 69 кг. сахара

- 29 ноября 2019, 17:15

- |

Ну, вот 1600 рублей у меня в кошельке будут нелишними. Я вчера в Глобусе потратил 1700 рублей. Видит, Бог, хорошего человека, помогает как может.

Но на Бога надейся, сам не плошай!

Ваш все тот же самый,

S.Hamster

P.S. Желающие со мной сходить 3 декабря на два кофе брейка- записывайтесь быстрее. За 100 рублей все расскажу и даже помогу записаться.

Это вторник, начало с 11 до 19 )))))

Для особо стеснительных оказываю дополнительные услуги по сводничеству за дополнительную небольшую плату!

S.Hamster

- комментировать

- Комментарии ( 10 )

Лукойл: Рекордный FCF = рекордные дивиденды

- 28 ноября 2019, 16:46

- |

Выручка за январь – сентябрь незначительно снизилась на 1,1% по сравнению с аналогичным периодом прошлого года – до 5,9 трлн руб. Снижение выручки от реализации обусловлено отрицательной динамикой рублёвых цен на нефть. Чистая прибыль за 9 месяцев увеличилась на 13,2% – до 520,9 млрд руб. за счёт операционной прибыли, которая в свою очередь выросла в результате снижения затрат по акцизам и экспортным пошлинам.

Показатель EBITDA за отчётный период вырос на 14,5% по сравнению с аналогичным периодом 2018 г. – до 958,0 млрд руб., чему способствовал сегмент «Переработка, торговля и сбыт». Также снижение цен на нефть было компенсировано увеличением добычи нефти в России и газа за рубежом, и переходом ряда участков недр на режим налогообложения дополнительного дохода от добычи углеводородного сырья (НДД).

( Читать дальше )

Совокупный дивиденд Лукойла в 2019 году может составить 486 руб. на акцию - Альфа-Банк

- 28 ноября 2019, 13:09

- |

Капиталовложения:

— 2019 г.: Менеджмент также упомянул о том, что, хотя он ожидает увеличения капиталовложений в 4К19 в квартальном сопоставлении, совокупные капиталовложения за год могут оказаться ниже самого последнего прогноза менеджмента, который составляет 470 – 490 млрд руб. Это позитивно в краткосрочной перспективе, так как любую сумму неизрасходованных за год капиталовложений компания направит на дивиденды.

— 2020 г.: Хотя цифра по капиталовложениям на 2020 г. пока не одобрена советом директоров, менеджмент назвал 550 млрд руб. как вероятный размер капиталовложений.

Дивиденды: ЛУКОЙЛ опубликовал расчетную цифру дивидендов за 3 кв. 2019 г. в размере 120 рублей на акцию. Напомним, в прошедшем квартале компания также выкупила собственных акций на сумму 110 млрд рублей (или 170 рублей на акцию). Таким образом, дивиденд за 9 месяцев 2019 года составил 312 рублей на акцию (664 рубля, если мы учтем обратный выкуп акций); компания планирует получить положительный денежный поток по итогам 4 квартала.

( Читать дальше )

Итоги телеконференции Лукойла позитивны - Атон

- 28 ноября 2019, 11:36

- |

Высокий показатель FCF за 9M предполагает, что текущий консенсус по дивидендам может быть превышен. Учитывая сильный FCF за 9M19 и ожидаемый положительный FCF в 4К, текущий консенсус по DPS (400 руб.) представляется нам консервативным. По нашим оценкам, DPS по итогам 2019 года может превысить 500 руб., что предполагает солидную дивидендную доходность 8.5%. Совокупная доходность для акционеров (включая выкуп) может достигнуть более 11%.

Капзатраты / прогноз по добыче. ЛУКОЙЛ прогнозирует рост добычи углеводородов близко к верхней границе своего предыдущего прогноза в 0.5-1% г/г, при этом добыча нефти в России останется практически неизменной г/г из-за ограничений ОПЕК+, но ожидается рост добычи жидких углеводородов и газа на иностранных активах, преимущественно, в Узбекистане. Капзатраты могут оказаться даже ниже ранее представленного (уже пересмотренного в сторону понижения) прогнозного диапазона в 470-490 млрд руб. В 2020 капзатраты могут увеличиться до 550 млрд руб. (близко к долгосрочному годовому базовому уровню группы в $8 млрд), но они по-прежнему будут зависеть от договоренностей ОПЕК +.

( Читать дальше )

Лукойл - капзатраты по итогам 2019г будут ниже 470 млрд руб, 2020 г - 550 млрд руб, добыча у/в +1%

- 27 ноября 2019, 16:50

- |

ожидает капзатраты в 2019 году ниже 470 млрд руб без учета проекта «Западная Курна-2»

ожидает роста добычи углеводородов в 2019 году около 1%

Лукойл - новый принцип расчета дивидендов за 3 квартал - презентация компании

- 27 ноября 2019, 14:55

- |

В середине октября СД утвердил новые принципы дивидендной политики, согласно которым компания будет выплачивать дивиденды дважды в год и направлять на выплаты не менее 100% своего скорректированного свободного денежного потока.

Утвердить новую дивидендную политику планируется на заседании совета директоров компании 12 декабря

источник

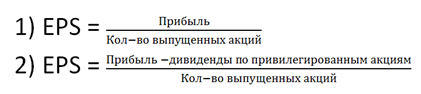

Инвестграм. Немного про EPS и P/E.

- 27 ноября 2019, 13:43

- |

Справедливая стоимость акции зависит от многих факторов, но скорее всего в первую очередь инвесторов интересует прибыль компании, т. к. зачем покупать бизнес, который не приносит прибыль?

Предлагаю рассмотреть два мультипликатора фундаментального анализа, которые распространены в мире, и несколько способов их применения:

- EPS (Earnings Per Share) – прибыль на акцию.

- P/E (price/Earnings) – отношение цены акции (в нашем случае капитализации) к чистой прибыли.

Давайте начнем c EPS. Он показывает, сколько прибыли принадлежит акционеру после того, как компания уплатит все налоги.

Причем правильнее данный показатель смотреть не по конкретной компании, а в сравнении с конкурентами и в процентном выражении. Давайте по порядку.

Например, компания А заработала 500 млн рублей, а компания Б 100 млн рублей. Эти показатели нам ни о чем не расскажут, пока мы не посчитаем, сколько компания заработала нам как акционеру на одну акцию.

Можно посчитать EPS двумя способами:

( Читать дальше )

Лукойл может еще раз понизить свой прогноз капиталовложений - Альфа-Банк

- 27 ноября 2019, 12:34

- |

— Выручка составила 1 952 млрд руб., (ожидаемо) снизившись на 15,3% г/г и на 8,1% к/к.

— EBITDA за квартал составила примерно 328 млрд руб., что на 1,9% выше г/г, но на 1,3% ниже к/к. Рентабельность EBITDA составила 16,8%, что почти на 3 п. п. выше в годовом сопоставлении и более чем на 1 п. п. выше в квартальном сопоставлении.

( Читать дальше )

Лукойл представил хорошие результаты за 3 квартал - Атон

- 27 ноября 2019, 11:02

- |

Финансовые результаты ЛУКОЙЛа значительно превысили ожидания рынка. Несмотря на снижение выручки на 8% кв/кв, EBITDA (328 млрд руб., -1.3% кв/кв) превысила консенсус-прогноз на 8%, а чистая прибыль (190 млрд руб., +5.1% кв/кв) — на 17%. Главная причина — улучшение показателей в сегментах переработки, маркетинга и сбыта, поддерживаемых сезонным увеличением маржи сегмента переработки, а также лучшим ассортиментом продукции. На чистой прибыли также хорошо сказалось снижение эффективной ставки налогообложения. FCF продолжил увеличиваться в 3К19, достигнув 209 млрд руб. (+28.6% кв/кв), благодаря хорошим операционным результатам и изменениям в оборотном капитале (влияние на FCF составило +12.8 млрд руб. против уменьшения на 27 млрд руб. во 2К19). Кроме этого, практически не изменился объем капиталовложений кв/кв (в 3К19 — 109.1 млрд руб.).

Компания представила хорошие результаты, значительно превысившие консенсус-прогноз. ЛУКОЙЛ торгуется на уровне 3.8x 2019П EV/EBITDA с 1%-м дисконтом к среднему по российским нефтяным компаниям (3.9x). Учитывая уровень FCF ЛУКОЙЛа за 3К19, мы полагаем, что дивидендные выплаты могут оказаться выше текущей консенсус-оценки.Атон

Телеконференция: 27 ноября в 16:00 по московскому времени, 13:00 по лондонскому, 8:00 по нью-йоркскому. Тел.: +7 495 283 9705 (Россия), +0800 640 6441 (Великобритания), +1 855 9796 654 (США). Код подтверждения: 409639 (Россия), 007172 (Великобритания).

Миллион зашел! Миллион вышел!

- 27 ноября 2019, 09:53

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал