лср

Темпы роста продаж Самолета в 2022-2023 году значительно упадут по сравнению с 2021 годом - Синара

- 27 июня 2022, 12:55

- |

ГК Самолет представила операционные результаты за 5М22 и прогноз продаж и EBITDA на 2022–2023 гг. Ниже приводим ключевые моменты.

Результаты за период с января по май ухудшились по сравнению с показателями 1К22, которые были опубликованы в апреле. Однако группе удалось эффективно применить субсидирование ипотеки, что помогло увеличить объем продаж на 89% г/г в период высокой турбулентности в экономике. Чтобы успешно пройти 2022–2023 гг., компании, на наш взгляд, необходимо снова запускать новые проекты, чего не происходило с апреля из-за роста ставок по ипотечным кредитам и низкого спроса на недвижимость.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Путин заставил акции застройщиков расти

- 23 июня 2022, 17:02

- |

Застройщики почувствовали запах денег. Совсем недавно Путин на ПМЭФ внёс предложение о снижении кредитной ставки на ипотеку до 7%. Она будет действовать до конца 2022 года.

Весь народ России лютует ликует, ведь теперь ипотеку взять будет проще. Для Москвы и Санкт-Петербурга установили порог в 12 млн. рублей. И это не так много, особенно на фоне прожиточного минимума в 12'428 рублей. Т.е. если выплачивать 12 млн. рублей по 12'428 рублей, то потребуется всего-навсего 965,5 месяцев, чтобы выплатить эту кабалу или 80,5 лет /смайл смеха/

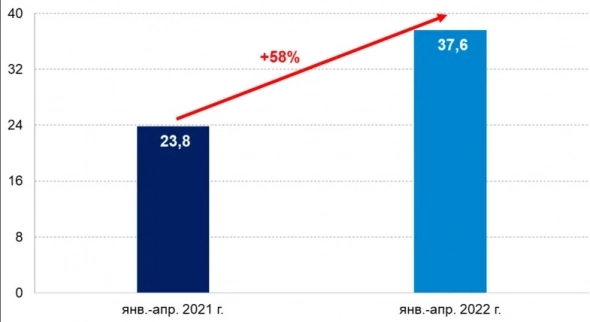

Объём ввода жилья за 4 месяца 2022 году вырос на 58% год к году.

( Читать дальше )

Повышение котировок девелоперов будет непродолжительным - Фридом Финанс

- 22 июня 2022, 12:05

- |

Однако, на наш взгляд, понижение ставки для подобных льготных кредитов не сможет продолжать стимулировать рынок даже в краткосрочной перспективе. Важным драйвером роста стало бы снижение цен на недвижимость, но этот процесс носит длительный характер. Застройщики будут сокращать объем предложения и маскировать удешевление жилья при помощи различных приемов.

Как следствие, повышение котировок девелоперов будет непродолжительным. Более частые сводки о снижении, пусть и небольшом, цен на жилье, а также спроса на ипотеку будут сильнее давить на котировки застройщиков на среднесрочном горизонте.Ващенко Георгий

ИК «Фридом Финанс»

Понижение ипотечных ставок не окажет сильного воздействия на покупательскую активность - Финам

- 20 июня 2022, 20:10

- |

Мы ожидаем, что выдачи ипотечных кредитов и продажи застройщиков в ближайшие месяцы повысятся относительно рекордно низких показателей апреля-мая, но будут значительно ниже прошлогодних значений. В большей степени государственные меры поддержки поспособствуют восстановлению активности на вторичном рынке, который практически парализовало после повышения ставки до 20%.

На данный момент наши рекомендации по акциям девелоперов находятся на пересмотре ввиду неопределенной обстановки на рынке. Но мы полагаем, что устойчивое положение будут сохранять крупнейшие игроки – ПИК и ЛСР, у которых достаточные запасы ликвидности, минимальная зависимость от иностранных материалов и оборудования, поскольку компании обладают собственными мощностями.

( Читать дальше )

Целевая цена акций ПИК выше на 12%, рейтинг прежний - Покупать - Синара

- 15 июня 2022, 23:48

- |

Полагаем, что поддержку российскому сектору недвижимости окажут субсидии, собственные и государственные. Ожидаем ставок по субсидированным первичным ипотечным кредитам в диапазоне 6–9% против 5,5% до начала событий на Украине. В таких условиях крупнейшие девелоперы, сконцентрированные на масс-маркете, смогут показать уровень продаж, сопоставимый с прошлым годом. Собственные субсидии могут охладить, хотя и не столь существенно, рентабельность с комфортных уровней прошлого года. Мы ожидаем ключевую ставку к концу года в 8% против текущих 9,5%, что создает положительные риски наших ожиданий от динамики сектора. Мы практически не поменяли финансовые прогнозы для Группы ЛСР и ПИКа с момента последней публикации стратегии. Новая прогнозная безрисковая ставка заставляет нас повысить целевые цены для ПИКа и Группы ЛСР на 12% и 17%, рейтинг по акциям обеих — по-прежнему «Покупать».

Катализаторы: дальнейшее сокращение процентной ставки.

( Читать дальше )

ЛСР: сомнительная инвестиция?

- 15 июня 2022, 13:04

- |

Наш ТГ-канал: t.me/ingosinvest

ПАО «Группа ЛСР» — компания, которая занимается жилищным строительством в основном в сегментах бизнес-класса и массмаркета и производит стройматериалы. Она оказывает подрядные и инжиниринговые услуги.

По итогам 2021 по показателю ввода недвижимости ЛСР заняла 8-е место среди всех российских застройщиков.

Почему же облигации ЛСР — не лучшая идея?

Текущая доходность: 12.9%

ISIN: RU000A100WA8

Погашение: 27.09.2024

Ставка купона (фикс.): 8.50%

Под экономическим давлением

Компания занимает сильные позиции на рынке в основных регионах присутствия — регионах с сильным экономическим развитием, более высокими уровнем дохода на душу населения и рентабельностью девелоперов.

У компании достаточно сильная диверсификация по проектам: по прогнозу, на крупнейший объект приходится не более 15% от совокупной выручки 2022-23 гг. По сегментам все тоже неплохо диверсифицировано.

( Читать дальше )

✈️📉Самолёт ($SMLT) — полёт будет недолгим

- 08 июня 2022, 13:21

- |

Почти ровно год назад мы делали обзор Самолёта, в котором отметили и потенциал, и высокие риски компании. Год спустя, когда мы узнали много нового (и неприглядного) о компании, у нас куда менее сдержанный взгляд на компанию.

❌ Почему мы не разделяем позитив аналитиков в отношении Самолёта:

1. С момента IPO в конце 2020 года котировки $SMLT до сих пор показывают +146% доходности — красивая и символическая цифра. Тем временем ПИК ($PIKK) -5.11%, ЛСР ($LSRG) -47%. Судя по котировкам, ГК Самолёт работает в какой-то другой России, где нет экономических кризисов. На самом деле всё проще: free-float Самолёта всего 8%, менеджмент открыто говорил о желании провести SPO, но об этом уже успели подзабыть. Если уж выходить об доверчивых акционеров, то и котировки нужно задрать как можно выше. Отсюда и «завлекуха» для инвесторов в виде относительно щедрых дивидендов.

2. Видным акционером Самолёта является Максим Воробьёв.

Далее цитируем Форбс: «Фамилия Воробьева не раз служила поводом для разговоров о том, что за стремительным взлетом «Самолета» стоит административный ресурс. Брат Максима Воробьева Андрей — видный «единорос», с 2012 года губернатор Московской области, а отец Юрий — давний соратник и близкий друг нынешнего министра обороны и бывшего главы МЧС Сергея Шойгу. У самой компании другая версия объяснения причин собственного успеха.»

( Читать дальше )

В Москве в апреле предложение квартир увеличилось на фоне сокращения спроса - Промсвязьбанк

- 02 июня 2022, 21:47

- |

Выход нового предложения связан со стремлением увеличить объем продаж в условиях благоприятной ценовой конъюнктуры, поскольку цены находятся на историческом максимуме. В Москве в массовом сегменте первичного рынка недвижимости в апреле средняя цена составила 286,1 тыс. руб./кв. м.

Вместе с тем, уже высокий уровень цен на квартиры и высокая ставка по льготной ипотеке 12% в апреле привели к снижению спроса. В результате количество зарегистрированных договоров участия в долевом строительстве (ДДУ) упало на 26,3% г/г, до 9,3 тыс. шт.

Летом спрос может стабилизироваться на фоне снижения льготной ипотечной ставки до 9%.Лящук Владимир

«Промсвязьбанк»

Прогноз Группы ЛСР по выручке и чистой прибыли на 2022 год снижает неопределенность и может поддержать уверенность рынка - Атон

- 30 мая 2022, 12:16

- |

Группа ожидает, что ее чистая прибыль и выручка за 2022 останутся на уровнях прошлого года или увеличатся. Компания отчиталась о выручке 130.5 млрд руб. (+11% г/г) и чистой прибыли 16.3 млрд руб. (+35% г/г) в 2021 году.

Согласно прогнозу Группы ЛСР, ее выручка в 2022 году составит не менее 131 млрд руб., а чистая прибыль — 16 млрд руб. Инвесторы на данный момент заняли нейтральную позицию по девелоперам, поскольку в текущей макроэкономической конъюнктуре трудно прогнозировать продажи. Тем не менее мы считаем новость позитивной для акций, т.к. прогноз снижает неопределенность и может поддержать уверенность рынка. Ранее в этом году совет директоров рекомендовал не выплачивать дивиденды за 2021 год.Атон

Обстановка на рынке недвижимости России крайне нестабильная - Финам

- 27 мая 2022, 20:01

- |

В среднесрочной перспективе темпы роста продаж продолжат снижаться за счет высоких цен, сохраняющегося роста себестоимости строительства на фоне сокращения доходов населения и ухудшения общего качества жизни россиян. Можно предположить, что по мере смягчения ДКП льготная программа по ипотеке будет в очередной раз пересмотрена – до 7-8%. Государство заинтересовано в поддержке строительной отрасли, поэтому после итогов мая могут быть пересмотрены параметры мер поддержки, в случае если снижение ставок и действующие ипотечные условия не сумели простимулировать спрос.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал