кризис

Как долго еще будет дешеветь нефть?

- 13 января 2015, 12:51

- |

В понедельник цена на нефть достигла минимального уровня за последние пять с половиной лет, и это при том, что крупнейшие финансовые конгломераты Goldman Sachs и Societe Generale корректируют свои прогнозы в сторону дальнейшего понижения.

Прогнозировать цены на нефть — дело рискованное. В июне 2014 года банк Barclays предсказывал на четвертый квартал цену 109 долларов за баррель, что оказалось почти на 50 пунктов выше уровня, до которого в действительности упала средняя цена в этот период. В понедельник на торгах в Лондоне цена за баррель нефти международной эталонной марки Brent упала до уровня ниже 48 долларов. На минувшей неделе цены на бензин на Среднем Западе и побережье Мексиканского залива опустились ниже двух долларов за галлон (3,785 литра).

В интервью, опубликованном в минувшую пятницу в авторитетном отраслевом еженедельнике Argus Global Markets, министр нефти Саудовской Аравии Али аль-Наими (Ali al-Naimi), отвечая на вопрос, можно ли ожидать, что цена на нефть вновь поднимется до отметки 100 долларов за баррель, ответил: «Маловероятно».

В этом отношении следует учесть следующие факторы:

Во-первых, важно сохранить на будущее сегодняшние цены. Сегодняшний уровень цен — и резкие циклические колебания цен, наблюдаемые с июня, — это не «новая норма» для нефти, а прежняя, старая норма.

На мировом рынке только что закончился восьмилетний исторический период высоких цен на нефть — самых высоких за период с 1979 по 1983 годы, когда в результате иранской революции и ирано-иракской войны были сорваны поставки нефти из этих самых крупных в мире стран-экспортеров. И эти цены приведены с учетом инфляции.

Начиная с 1960-х годов, цены на нефть достигали исторических максимумов в 2008, 2011, 2012 и 2013 годах.

Поэтому, когда люди говорят о дешевой нефти, они имеют в виду нефть, которая все равно дороже по сравнению со средней ценой в период с 1986 по 2004 годы.

Цены на нефть падали до потрясающе низкого уровня дважды. В июле 1986 года цены обрушились до 10,91 доллара (23,79 доллара с учетом инфляции), и в декабре 1998 года они упали до уровня 9,39 доллара за баррель (или 13,64 доллара с учетом инфляции).

Во-вторых, между ценовым сигналом и реальными изменениями спроса и предложения существует временной интервал. За последние четыре года на фоне очень высоких цен на нефть мы наблюдали отчаянное стремление инвестировать в новые проекты, начиная от месторождений в Северной Дакоте до российской Арктики. Добыча нефти в районе этих месторождений по-прежнему выходит на передний план даже при том, что работы по дальнейшим изысканиям сворачиваются. В ноябре Petrobras (бразильская государственная нефтяная компания — прим. перев.) объявила об открытии нового огромного шельфового месторождения. В декабре — даже на фоне падения цен — ежедневный объем добычи нефти в Ираке увеличился примерно на полмиллиона баррелей, что стало возможным благодаря многолетним инвестициям.

Со временем будет наблюдаться обратный ценовой эффект, поскольку разведочные работы по месторождениям будут приостановлены, а уровень потребления вырастет. Однако, судя по последней информации для инвесторов, предоставленной банком Barclays, в ближайшие несколько месяцев перепроизводство нефти может увеличиться на 1 миллион баррелей в день.

В-третьих, есть еще Саудовская Аравия. Это королевство является инициатором снижения цен, поскольку ему надоело сокращать собственную добычу для того, чтобы искусственно поддерживать цены на том уровне, который устраивает другие страны — входящие в состав ОПЕК, и особенно те, которые не является ее членами.

Насколько решительно настроена Саудовская Аравия? Очень решительно. Она сейчас надеется, что падение цен затруднит привлечение инвестиций в такие новые проекты, как разработка месторождений в российской Арктике, освоение нефтеносных песков в Канаде, разработка сланцевых месторождений в США и дорогостоящих подсолевых глубоководных месторождений у берегов Бразилии. Да, это долгосрочные проекты, рассчитанные на будущие цены на нефть, однако компании по-прежнему внимательно следят за сегодняшней ситуацией.

И Саудовская Аравия может себе позволить ждать. Даже на фоне резкого падения цен Саудовская Аравия, как и Венесуэла, обладает огромными средствами, накопленными за последние годы, и может долго существовать в условиях низких цен. По прогнозам правительства, поступления в бюджет от нефтедобывающего сектора может сократиться на 32%. Кроме того, затраты на добычу нефти в Саудовской Аравии самые низкие в мире, и сопоставимы лишь с затратами в Ираке и на некоторых месторождениях России. Как недавно заявил аль-Наими, производственная себестоимость нефти в Саудовской Аравии составляет 4-5 долларов за баррель.

Интервью министра нефти Саудовской Аравии в Argus Global Markets должно заставить изрядно поволноваться производителей нефти. Он отметил, что «рано или поздно, как бы они ни старались держаться» такие дорогостоящие проекты, как подсолевые месторождения, месторождения у африканского побережья и в неприступной Арктике придется свернуть в результате падения цен. «Когда это произойдет — через полгода, год, два или три года? Никто не знает, — сказал аль-Наими. — Я считаю, что страны Персидского залива, и особенно Саудовская Аравия в состоянии продержаться».

Аль-Наими также отказался принимать во внимание тяжелое положение России и Ирана, утверждая, что они испытывают трудности не только из-за падения цен на нефть, но и в результате «своих политических действий», которые стали причиной введения санкций. «Их трудности имеют более принципиальный характер, они гораздо серьезнее, чем цены на нефть», — сказал он.

Сколько придется ждать аль-Наими? Объемы перепроизводства нефти составляют всего лишь небольшую долю от объемов мирового потребления, поэтому вполне возможно, что сокращение поставок, скажем в Ливии и увеличения объемов потребления в США, Европе и Китае могут сбалансировать спрос и предложение. Однако уровень потребления влияет не только на цены на нефть. В Индии и Индонезии резко сократились субсидии на бензин, стандарты топливной экономичности способствуют развитию автомобилестроения в США, а европейская экономика остается в состоянии глубокой депрессии.

А пока продолжается эксплуатация новых месторождений. Возьмем, к примеру, MEG Energy — канадскую нефтедобывающую компанию, занимающуюся дорогостоящей разработкой нефтеносных или битуминозных песков. В этом году компания сократила смету капитальных затрат на 75%, однако объемы добычи по-прежнему будут расти на 20%.

Пожалуй, самым существенным фактором является сланцевый бум в США. По предварительной оценке, в 2014 году ежедневная добыча жидких углеводородов в мире выросла на 1,8 миллиона баррелей и достигла 92 миллионов баррелей. В 2014 году лишь внутренняя добыча сланцевой нефти в США увеличилась на 1,2 миллиона баррелей в день, что на 16% больше по сравнению с 2013 годом. Всего лишь за шесть лет добыча сланцевой нефти в США увеличилась на 4 миллиона баррелей в день, что больше, чем производит любая страна-член ОПЕК за исключением Саудовской Аравии. Учитывая объем ежедневной добычи на уровне 8,6 миллиардов, США достигли максимальных объемов производства нефти почти за 30-летний период.

Насколько быстро начнется спад в области добычи сланцевой нефти? Пока темпы спада невысоки. Парк буровых установок по разработке шельфовых месторождений компании The Baker Hughes составляет 1684 установок, что по сравнению с прошлой неделей меньше на 60 единиц, но все-таки это на 7 установок больше, чем год назад. Поскольку за последние полтора-два года добыча на сланцевых месторождениях сократилась примерно наполовину, можно считать, что объемы добычи очень очень зависят от уровня цен.

Однако снижение стоимости буровых работ, постоянное совершенствование методов фрекинга и ориентир на более рентабельные месторождения позволяют компенсировать негативное воздействие падения цен. В декабре, по данным Службы энергетической информации (EIA), «прогнозируемые цены на нефть по-прежнему остаются достаточно высокими, чтобы проводить буровые работы в районе месторождений в Баккене, Игл-Форд в бассейне реки Найобрэра, а также в районе отложений пермского периода (на западе штата Техас и на юго-востоке штата Нью-Мексико — прим. перев.), которые обеспечивают большую часть роста добычи нефти в США». По прогнозам EIA, объем добычи нефти в США к 2015 году составит в среднем 9,3 миллиона баррелей в день. Это на 200 тысяч баррелей меньше, чем EIA прогнозировала до этого, однако по сравнению с объемами добычи в 2014 году рост составит 700 тысяч баррелей в день.

Хотя в конечном итоге цены начнут расти. Во время интервью изданию Argus аль-Наими говорил уверенно и невозмутимо. «Речь идет не о том, произойдет ли повышение цен, а о том, когда они начнут повышаться» — сказал он.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Кризис в реальном секторе России, новые факты

- 13 января 2015, 11:50

- |

- Голдман сакс повысил прогноз по доллар рублю до 70 с 46.2

- Индийские потребилеи переходят на российскую сталь

- Цены на БУшные иномарки выросли на 50%

- Весь авто-спрос уйдет на БУшный рынок, потому что подорожание там будет меньше, чем на первичном рынке

- Форд-Соллерс во Всеволожске приостанавливает конвейер еще на неделю из-за падения спроса. В 2014 было сокращено треть персонала

- Строительство ЦКАД стоимостью 150 млрд рублей может быть отложено

- Отгрузки по Октябрьской железной дороге упали на 3,6% в 2014 году

- ФСК просит 100 млрд руб пенсионных денег

- Почти вся «первичка» в Новосибирске была раскуплена инвесторами, спасающими рубли от обесценивания.

- Владелец НДВ Груп: высокая процентная ставка ЦБ может привести к падению спроса на новые квартиры и это приведет к уходу с рынка 30-50% застройщиков

- Крокус Груп: можем отложить проект жилгой недвиги 1млн м2 если не договоримся с банками о кредитах

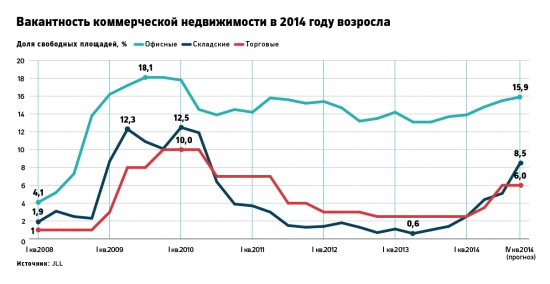

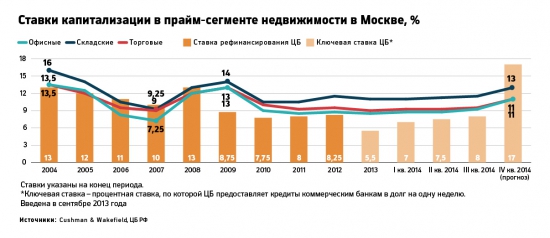

Резко вылезла проблема с коммерческой недвижимостью — ставка ЦБ стала больше, чем доходность офисных проектов:

А что если РФ порежут рейтинг. Покупать в долгую пока рано, худшее ещё впереди.

- 12 января 2015, 21:32

- |

В первую торговую неделю российский рублёвый фондовый индекс ММВБ прибавил почти 10%, но за последние два дня растерял часть завоёванных позиций и закрылся вблизи отметки 1510 пунктов, где расположен значимый уровень поддержки с границами 1500-1520 пунктов. Последние два дня цена тестирует этот уровень на прочность, и если он не устоит, то стоит готовиться к коррекции до отметок 1400-1420 пунктов.

Российский рубль уверенно закрепился выше отметки 62 в паре с долларом. Страховки от дефолта на Россию (CDS) по-прежнему продолжают бить новые антирекорды. Возможно, зарубежные инвесторы опасаются того, что в сложившейся ситуации, Россия, при дальнейшей эскалации санкцонной войны откажется платить по своим долгам. Также существуют большие опасения насчёт того, что ключевые американские рейтинговые агентства уже в ближайшее время, в очередной раз, понизят суверенный кредитный рейтинг России ещё на одну ступень, до “мусорного” уровня. Первым из трёх основных рейтинговых агентств, уже в ближайшую пятницу на этот шаг может пойти S&P. Если это случится, то оставшиеся два агентства также последуют его примеру – это вопрос лишь времени. Текущая ситуация на рынке российского госдолга (ОФЗ) итак уже не первый месяц выглядит плачевно. Цены на облигации федерального займа, а также цены на еврооблигации российских компаний продолжают отвесное падение, а доходность бьёт почти новые исторические отметки. Понижение рейтинга России ещё больше может усугубить ситуацию и спровоцировать ещё больший отток капитала, что окажет дополнительное давление на российский рубль, который при текущих ценах на нефть уже должен находиться вблизи отметки 70 в паре с долларом. Есть и ещё один негативный момент для рубля. В случае понижения рейтинга России двумя из трёх рейтинговых агентств, с российских компаний может быть востребован возврат долгов в размере 25-30 млрд. долларов. Также не стоит забывать, что в случае снижения рейтинга РФ ещё на одну ступень, страну могут исключить из международного индекса MSCI.

( Читать дальше )

Информация по прибылям российских компаний

- 12 января 2015, 11:57

- |

От Spydell’a здесь. Ключевые моменты:

Если проанализировать российские компании реального сектора экономики с годовой выручкой более 400 млн рублей (без банков, страховых компаний и бюджетных организаций), то прибыль ( до выплаты налогов на прибыль) за первые 10 месяцев (по данным РСБУ) составила 5075 млрд рублей – это минус 14.1% к 2013 году. В прошлом году за аналогичный период также на 15% ниже показателей 2012 года. Т.е. прибыль снижается уже как 2 года.

Прибыль снижается уже два года, т.е. спад в нашей экономике имеет долгосрочный характер и не вчера начался. Об этом уже не раз писалось ранее и это хорошее подтверждение сделанных тогда заключений.

Показательны результаты по отраслям (данные на конец октября!):

- Производство машин и оборудования – падение прибыли за 10 месяцев на 32% до 26 млрд.

- Химическое производство – падение прибыли на 52% до 82 млрд рублей. Аналогичные показатели у производства пластмасс и изделий.

- Производство нефтепродуктов (отрасль, которая генерировала свыше трети от всей прибыли обрабатывающего сектора) – сейчас падение прибыли на 36% до 317 млрд руб.

- Гостиницы и рестораны – первые убытки за 20 лет.

- Оптовая и розничная торговля – падение прибыли на 37%

- Транспорт и связь – минус 33%

( Читать дальше )

Жижа вниз открылась и обьем есть даже

- 12 января 2015, 04:24

- |

Интересно, что чтоб продавить ценник в 49.53 кто-то продал 60 раз по 14 тыс барр в течении 2 минут

---------

Brent Crude 0215;0;20150112;022224;49.53;20

Brent Crude 0215;0;20150112;022227;49.53;20

Brent Crude 0215;0;20150112;022228;49.53;20

Brent Crude 0215;0;20150112;022229;49.53;14

Brent Crude 0215;0;20150112;022232;49.53;14

Brent Crude 0215;0;20150112;022235;49.53;14

Brent Crude 0215;0;20150112;022238;49.53;14

Brent Crude 0215;0;20150112;022251;49.53;14

Brent Crude 0215;0;20150112;022252;49.53;14

Brent Crude 0215;0;20150112;022301;49.53;14

Brent Crude 0215;0;20150112;022303;49.53;14

Brent Crude 0215;0;20150112;022310;49.53;14

Brent Crude 0215;0;20150112;022312;49.53;14

Brent Crude 0215;0;20150112;022314;49.53;14

Brent Crude 0215;0;20150112;022329;49.53;14

Brent Crude 0215;0;20150112;022330;49.53;14

Brent Crude 0215;0;20150112;022331;49.53;14

Brent Crude 0215;0;20150112;022334;49.53;14

Brent Crude 0215;0;20150112;022335;49.53;14

Brent Crude 0215;0;20150112;022338;49.53;14

Brent Crude 0215;0;20150112;022346;49.53;14

Brent Crude 0215;0;20150112;022347;49.53;14

Brent Crude 0215;0;20150112;022349;49.53;14

Brent Crude 0215;0;20150112;022407;49.53;14

Brent Crude 0215;0;20150112;022424;49.53;14

Brent Crude 0215;0;20150112;022427;49.53;14

Brent Crude 0215;0;20150112;022430;49.53;14

Brent Crude 0215;0;20150112;022435;49.53;14

Brent Crude 0215;0;20150112;022436;49.53;14

Brent Crude 0215;0;20150112;022439;49.53;14

Brent Crude 0215;0;20150112;022441;49.53;14

( Читать дальше )

Кризис - только впереди

- 12 января 2015, 01:14

- |

Тема: Экономический кризис

Прошедший год начинался с триумфа на Олимпиаде-2014 в Сочи, где Россия впервые за много лет завоевала большинство золотых медалей, но закончился он катастрофическим обвалом рубля. Экономический кризис в России, который на сей раз произошел не по причине обвала мировой экономики, а по вине российских властей, набирает обороты. В прошлом году ВВП России впервые с 2009 года перешел в отрицательную область, снизившись на 0,5%, сообщило Минэкономразвития. В новом году прогнозы экономистов сулят нам рецессию – падение ВВП и производства. Инфляция, впервые с середины «нулевых» годов, снова перешла на двухзначные показатели, падают доходы и уровень жизни населения, доверие к рублю подорвано, а суверенный рейтинг России может вновь вернуться в категорию «мусорных», чего не было с 2005 года.

( Читать дальше )

Антикризисные меры разумной хозяйки (хозяина). Простые правила.

- 11 января 2015, 20:10

- |

1.Пусть банкиры платят деньги вам, а не вы банкирам.

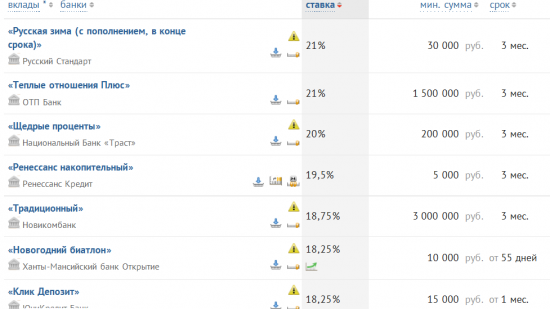

Изучаем предложения местных банков и находим 2 взаимодополняющих друг друга предложения.

Первое: находим вклад с высокими процентами на срок 3-6 месяцев, устраивающей вас суммой первоначального взноса, удобной и без процентной возможностью пополнения и снятия средств.

И второе: находим банк, в котором можно открыть кредитную карту с грейс периодом и возможностью без процентного и удобного для вас погашения кредита по этой карте.

Определяем, пусть даже с не такой уж высокой точностью, хотя бы до 5000 рублей, размер ваших ежемесячных расходов в тех торговых точках, где можно рассчитываться пластиковой картой.

( Читать дальше )

Москва пригрозила Киеву требованием досрочного погашения 3 миллиардов долларов

- 10 января 2015, 11:40

- |

Российские власти могут потребовать от Украины досрочного погашения долга в размере 3 миллиардов долларов из-за ухудшения финансового положения в этой стране. Об этом сообщает РИА Новости со ссылкой на источник в российском правительстве.

По словам собеседника агентства, «ситуация, которая складывается в экономике и финансах Украины, свидетельствует о том, что целый ряд параметров, являвшихся условием предоставления Украине российского облигационного займа, нарушается».

«В этих обстоятельствах весьма вероятно, что Россия будет вынуждена в ближайшее время потребовать от Украины досрочного погашения долга в 3 миллиарда долларов», — отметил неназванный чиновник.

Согласно условиям кредита, Москва может требовать его досрочного погашения, если госдолг Украины превысит 60% ВВП. В ноябре 2014 года президент России Владимир Путин подчеркивал, что российские власти не будут требовать досрочной выплаты долга, чтобы не осложнять финансовую ситуацию на Украине.

Российский кредит был выделен Украине в декабре 2013 года еще во время президентства Виктора Януковича. Москва тогда обещала купить украинские гособлигации на 15 миллиардов долларов, однако перечислила лишь первый транш в размере 3 миллиардов долларов. После бегства Януковича и отстранения его от власти в феврале 2014 года Москва отказалась кредитовать Киев www.polit.ru/news/2015/01/10/credit_repayments/- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал