кобальт

Металлы: ближе, чем кажется

- 02 декабря 2024, 08:13

- |

🔹Железо [Fe] При нехватке этого металла красные кровяные тельца — эритроциты — не могут поставлять достаточно кислорода в клетки. Человек быстро устает, начинаются проблемы с вниманием и памятью. Необходимо железо и для иммунной системы, также оно участвует в синтезе ДНК, химических реакциях в митохондриях и других процессах.

🔹Магний [Mg] Магний помогает регулировать выработку кортизола и нейромедиаторов, стабилизирует работу нервной системы, способствует расслаблению мышц. Этот металл также является нашей «батарейкой», он нужен для производства молекул АТФ — основного источника энергии в организме. Кроме того, магний необходим для пищеварительной системы — он активирует важные ферменты.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

Необычные свойства металлов: как кобальт превращает яд в витамины

- 21 ноября 2024, 11:27

- |

Из кобальта и его сплавов можно делать магниты, детали для трансформаторов и электромоторов, а можно применять как катализатор химических реакций. Но есть еще одна сфера, которая способна показаться неожиданной.

Кобальт иногда используют как противоядие при отравлении продуктами горения.

Во время пожара опасность представляет не только открытый огонь, но и дым, который выделяется при горении. Помимо угарного газа (оксида углерода) в продуктах сгорания часто содержится цианистый водород, также известный как синильная кислота. Это крайне токсичное вещество выделяется в больших концентрациях, когда горят синтетические материалы: поролон, пенопласт, полистирол.

Быстрый и сильный антидот при отравлении цианидом — соединения кобальта: эдетат дикобальта и гидроксокобаламин. Они имеют схожую с цианидом химическую формулу и вступают в реакцию при соприкосновении. Происходит процесс хелатирования — связывания ионов свободных молекул цианида с ионами кобальта. В результате цианид становится цианокобаламином и легко выводится почками.

( Читать дальше )

На рынке кобальта грядет чистка слабых игроков

- 12 августа 2024, 22:45

- |

Американская компания US Strategic Metals получила от Export-Import Bank (он оказывает содействие деятельности национальных экспортеров) письмо о возможности предоставления ей долгового финансирования в размере 400 млн долларов сроком на 15 лет. Оно находится в русле политики правительства США, направленной на развитие цепочек поставок критически важных видов цветных металлов, необходимых американской индустрии, и уменьшения ее зависимости от их ввоза из-за границы.

Потенциальные средства US Strategic Metals направит на реализацию проекта Madison (штат Миссури), предусматривающего разработку одноименно месторождения с извлекаемыми запасами кобальта в размере 33,7 тыс. тонн. Он включает в себя законсервированный рудник, функционировавший с 1844 по 1961 год. В настоящее время проводится рекультивация его территории.

В рамках проекта Madison предполагается наладить добычу и переработку руд с получением из них кобальта, меди и никеля. Пока же US Strategic Metals занимается рециклингом кобальта из вышедших из эксплуатации литий-ионных аккумуляторов, не считая необходимых работ по проекту Madison. Для его реализации она по состоянию на конец 2023 года привлекла 500 млн долларов инвестиций из различных источников.

( Читать дальше )

На мировом рынке идет тихая подготовка к подорожанию кобальта

- 02 июля 2024, 00:06

- |

Западные хедж-фонды Anchorage Capital Advisors и Squarepoint Capital ведут активную скупку кобальта на фоне снижение цен на него на London Metal Exchange, достигших минимального за последние семь лет уровня в размере 27,1 тыс. долларов за тонну.

Причиной для обвала цен на кобальт с отметки 82 тыс. долларов за тонну, зафиксированной в апреле 2022 года, послужил активный экспорт данного цветного металла из Конго и Индонезии. При этом его глобальный рынок крайне узкий и на нем немного игроков — кроме Конго и Индонезии заметную роль играют Россия, США, Франция.

Хедж-фонды явно пользуются складывающейся для них благоприятной ситуацией: сейчас налицо превышение стоимости фьючерсов на кобальт на CME Group над спотовыми ценами и различные игроки стремятся побольше заработать на арбитражных сделках.

В то же время в их действия проявляются сугубо дифференцированные стратегии — Squarepoint Capital приобретает исключительно чистый металл, тогда как Anchorage Capital Advisors — и его, и гидроксид кобальта, конвертируемый затем в сульфат, применяемый для изготовления литий-ионных аккумуляторов для электромобилей.

( Читать дальше )

Goldman Sachs: Цены на кобальт, никель и литий в ближайшие 12 месяцев продолжат свое падение на мировых рынках из-за ослабления спроса на электромобили и избыток предложения

- 07 марта 2024, 10:56

- |

«Хотя цены на никель, литий и кобальт уже упали на 60%, 80% и 65% соответственно по сравнению с пиком их цикла, мы считаем, что еще слишком рано объявлять об окончании нисходящей тенденции, — говорится в исследовании Goldman Sachs. - Давление на прибыль уже привело к созданию избытка этих металлов в последнем квартале прошлого года. Мы прогнозируем, что существенное превышение предложения над спросом сохранится в текущем году на фоне падения спроса со стороны электромобильной отрасли в странах Запада».

Аналитики банка ожидают, что в ближайшие 12 месяцев цены на кобальт, никель и литий снизятся на 12%, 15% и 25% соответственно. Эти три металла используются, в частности, при производстве аккумуляторов электромобилей, ветряных турбин и солнечных панелей.

tass.ru/ekonomika/20175467

Спрос на литий за последние 5 лет вырос втрое, на кобальт - на 70%, на никель - на 40% — данные Международного энергетического агентства

- 12 июля 2023, 12:47

- |

Объем рынка металлов и минералов, необходимых для экологически чистых технологий, в 2022 году составил $320 млрд, это в два раза больше, чем в 2017 году.

www.kommersant.ru/doc/6097474

www.iea.org/news/critical-minerals-market-sees-unprecedented-growth-as-clean-energy-demand-drives-strong-increase-in-investment

Glencore планирует построить крупнейший в Европе завод по переработке аккумуляторов в Италии - Ъ

- 10 мая 2023, 07:56

- |

Компании подписали соглашение о рассмотрении возможности создания полноценного хаба на базе главного перерабатывающего завода Glencore в Порто-Весме (Сардиния, Италия), который будет обеспечивать полный цикл переработки аккумуляторных батарей для извлечения металлов, таких как литий, никель и кобальт.

В случае одобрения плана, совместный завод двух компаний может быть построен уже в 2025 году и введен в эксплуатацию в 2026-2027 годах. Предполагается, что завод сможет перерабатывать 50-70 тыс. тонн лома в год, что сделает его крупнейшим по этому показателю в Европе.

Источник: www.kommersant.ru/doc/5977745

Производство никеля может незначительно снизиться из-за пожара на Кольской ГМК - Альфа-Банк

- 15 сентября 2022, 12:36

- |

Предполагая самый негативный сценарий полного закрытия производственной цепочки по кобальту (в связи с обрушением крыши), можно отметить следующее: кобальт является побочным продуктом в продуктовой корзине Норникеля. На продажи кобальта, по нашей оценке, пришлось примерно 1,5% от общей выручки от основной деятельности в 2021 году. Цена кобальта выросла вместе с другими металлами в прошлом году. Средняя цена кобальта в 2022 находится на уровне $68 849/т. Норникель продает 5-6 тыс т никеля в год. Так как мы уже близки к концу 3К22, можно предположить, что 75-80% средних объемов кобальта уже произведено. При этот цена на кобальт с начала года упала на 26%.

( Читать дальше )

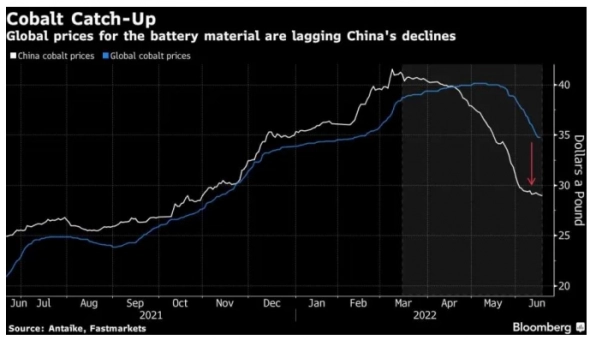

Кобальт повсеместно дешевеет на фоне сокращения спроса на него в Китае

- 23 июня 2022, 10:00

- |

Эталонная стоимость кобальта в Европе упала более чем на 13% с пикового значения в мае, а еще более резкое снижение цен в Китае указывает на то, что распродажа может продолжаться и дальше. По словам трейдеров и покупателей кобальта, китайские потребители спешат пересмотреть соглашения о поставках, чтобы предотвратить большие убытки, возникающие из-за необычайного разрыва между внутренними и международными ценами.

Это резкое изменение ситуации по сравнению с наблюдавшейся всего несколько месяцев назад картиной, когда скачок спроса в секторе электромобилей Китая привел к стремительному росту стоимости кобальта наряду с другими аккумуляторными металлами, включая литий. Однако с той поры волна строгих карантинных ограничений в связи с новой волной пандемии коронавируса в Китае придавила основные рынки кобальта, а неуклонное стремление президента Си Цзиньпина окончательно побороть Covid-19 привело к разрушению производства и снижению потребительской активности. На долю страны приходится около 70% мирового спроса на кобальт.

( Читать дальше )

Норникель: уникальная корзина металлов

- 18 апреля 2022, 14:12

- |

Норникель производит 44% всего палладия в мире, 22% — никеля и 15% платины. По объему производства компания занимает 1-е место в мире по палладию и никелю, 4-е — по платине и родию и 11-е — по меди. Кроме этого, Норникель производит золото, серебро, кобальт, иридий, рутений, селен, теллур и серу. Производимые компанией металлы критически важны для многих отраслей промышленности: в производстве нержавеющей стали и аккумуляторных батарей, силовых кабелей, электрической проводки и технологическом оборудовании. Металлы платиновой группы применяются в производстве катализаторов выхлопных газов, в микроэлектронике, полупроводниках, медицине, химии и многом другом.

Компания получит огромную выгоду от глобального 20-летнего «суперцикла», который связан с заменой мирового автопарка с двигателями внутреннего сгорания на электромобили. Для изготовления требуется в 15–30 раз больше никеля и в четыре раза больше меди, за счет чего затраты на цветные металлы из «товарной корзины» Норникеля возрастут с текущих $370–890 до более чем $1500 на единицу. Автомобили на водородных топливных элементах, рассматриваемые как транспорт следующего поколения, требуют до десяти раз больше платины и палладия по сравнению с традиционным автомобилем, а удельные затраты на производство одного автомобиля составят более $1600.

💡 Примерно 96% продукции Норникеля экспортируется на зарубежные рынки, в том числе 53% — в Европу, 28% — в Азию и 15% — в США и Южную Америку. Учитывая долю компании на мировом рынке, фактически поставки Норникеля нечем заменить.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал