ключевая ставка цб рф

⚡ Ключевая ставка – 16,5%. Это хорошо или плохо?

- 25 октября 2025, 12:55

- |

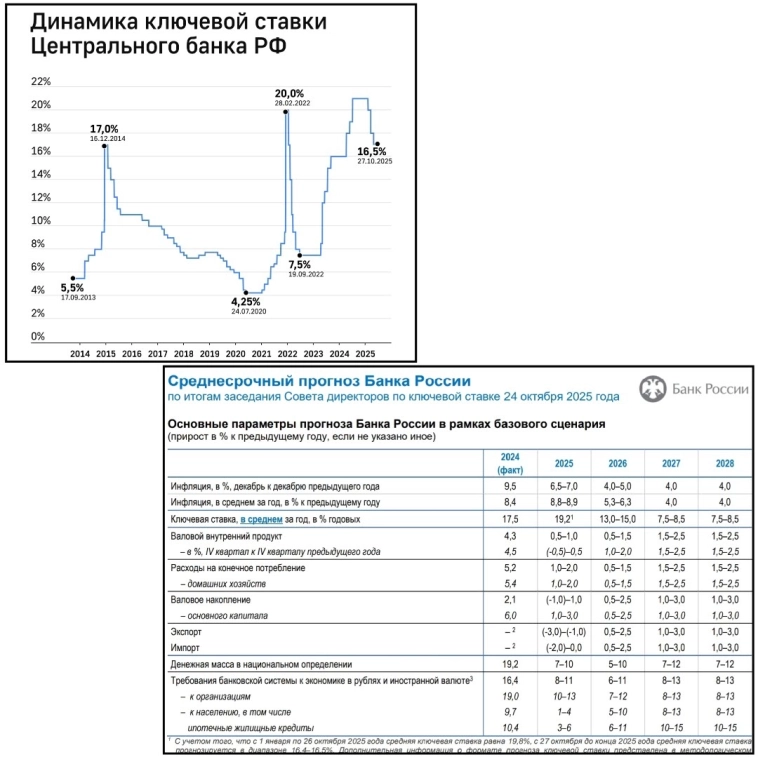

📌 Вчера ЦБ снизил ключевую ставку на 0,5% до 16,5% и изменил свой среднесрочный прогноз. Предлагаю подвести итоги заседания ЦБ и подумать, как новый прогноз отразится на фондовом рынке.

1️⃣ Почему снизили на 0,5%?

• В моём прошлом посте о ЦБ я проводил аналогию с двумя папками и писал, что ЦБ снизит ставку до 16%, если будет смотреть только на текущие данные, и сохранит 17%, если будет закладывать будущее влияние роста налогов на инфляцию. В итоге ЦБ выбрал компромисс, снизив ставку на 0,5% и отметив ускорение инфляции в сентябре из-за бензина и овощей.

2️⃣ Что ждать в декабре?

• ЦБ отметил, что цикл снижения ключевой ставки может идти с паузами. В этом году осталось последнее заседание ЦБ – 19 декабря, и исходя из нового прогноза по средней ставке, мы можем увидеть 2 варианта ставки в декабре – это сохранение 16,5% или снижение до 16%.

• В ноябре и декабре каждый год инфляция ускоряется, в этом году добавится рост цен из-за НДС (бизнес будет действовать на опережение).

( Читать дальше )

- комментировать

- 2.6К

- Комментарии ( 2 )

Самое необычное заседание. ЦБ поплыл, но у этого есть объяснение.

- 25 октября 2025, 10:24

- |

$€ Без всяких сомнений сегодняшнее заседание центрального банка можно назвать одним из самых необычных и по решению, и по комментариям на пресс конференции.

➡️Ставку снизили на пол процентных пункта, с 17% до 16,5%. Такое решение говорит о явном изменении в политике Центробанка. И скорее всего оно связано с внешним давлением (просьбой).

И сейчас обсудим, что не так с решением ЦБ, как оно повлияет на финансовый рынок и чего ждать дальше?

ЦБ поплыл.

И так, если попытаться описать бытовым языком то что произошло сегодня — то в ЦБ поплыли. Чтобы это наглядно продемонстрировать, предлагаю пару цитат главы ЦБ Эльвиры Набиуллиной с пресс-конференции:

«С прошлого заседания реализовались по инфляционные риски, это рост дефицит бюджета и рост стоимости моторного топлива».

«В сентябре приостановило замедление показателей устойчивой инфляции»

«Текущие темпы роста цен ускорились»

«Инфляционные ожидания остаются высокими»

«Рост потребительского спроса в третьем квартале ускорился»

«Темпы роста корпоративного кредитования в последние месяцы ускорились».

( Читать дальше )

Главное на пресс конференции Эльвиры Набиуллиной

- 25 октября 2025, 09:10

- |

Лучше чувствуют себя те, кто ориентирован на внутренний спрос.

Жесткий рынок труда: рост зарплат выше, чем рост производительности, нехватка кадров.

Экономика выходит из перегрева.

Ухудшение ситуации в малом и среднем бизнесе

Рост ВВП за 25г ожидается 0,5 — 1,0%

Кредитование в 25г вырастет на 10% г/г

Высокая сберегательная активность населения.

Рубль с прошлого заседания укрепился из-за жёсткой ДКП

Риски смещены в сторону проинфляционных.

Прогноз средней ставки в 26г 13-15%

Риск связан с профицитом нефти в мире.

Самое интересное в ответах на вопросы.

Рассматривали 3 варианта: 16,0%, 16,5%, 17,0%

Мы находимся в цикле снижения ставки.

Снижение ставки в декабре не предопределено.

Санкции — негативный внешний фактор, пока санкции не меняют дкп

Резкое снижение ставки привело бы к росту кредита, спроса и инфляционной спирали,

для выхода из которой ещё сильнее пришлось бы ужесточать ДКП.

Влияние утильсбора на инфляцию значительно ниже, чем НДС

Рост НДС приведёт к разовому росту инфляции в январе и это лучше, чем рост дефицита бюджета.

( Читать дальше )

ЦБ снизил ставку до 16,5%

- 25 октября 2025, 08:19

- |

Итак, мои ожидания по ставке 16% к концу года, о которых писал последние недели, понемногу реализовываются. В том числе я закладывал шаг в 0,5%, как вариант с максимально плавным движением. Однако, ЦБ решил заложить риски разовых текущих и предстоящих инфляционных факторов, пересмотрев прогноз по среднему ключу на следующий год с 12,5% до 14%, что довольно существенно. По тезисам с заседания и пресс-конференции:

1. Дезинфляционное влияние бюджета 2025 будет существенно меньше, чем ожидалось ранее. Можем ожидать, что при расширении дефицита в следующем году будет аналогично.

2. Бензин, овощи — краткосрочные инфляционные риски. Пока не понятно, как они скажутся на инфляционных ожиданиях.

3. НДС ожидается, что даст разовый скачок цен в 0,8%, однако, (тут важно) — оценка сделана на основании опыта 2019 года, а тогда инфляция и инфляционные ожидания были намного ниже. Поэтому как будет в этот раз не ясно. И также не ясно, что будет с ожиданиями.

4. Пока нет выраженных тенденций к снижению core инфляции.

( Читать дальше )

По итогам пресс-конференции главы ЦБ Эльвиры Набиуллиной

- 25 октября 2025, 07:19

- |

По итогам пресс-конференции главы ЦБ Эльвиры Набиуллиной стало известно, что регулятор рассматривал три варианта изменения ставки (17%, 16,5%, 16%) и остановился на компромиссном решении. Это обусловлено появлением новых проинфляционных рисков и сохраняющимся высоким уровнем базовой инфляции. Рост цен в последнее время во многом носит разовый характер, однако даже с их учетом инфляция превышает целевые показатели.

Вывод: снижение ставки носит ограниченный характер, при этом ЦБ ужесточил свой прогноз на 2026 год. Это свидетельствует о сохранении жесткой монетарной политики. Существенное смягчение условий возможно только после устойчивого снижения базовой инфляции и инфляционных ожиданий.

✅Подписывайтесь на Мой телеграм канал: здесь нет!!! випов, платных ресурсов, крипты. Честно делюсь опытом в достижении Финансовой Независимости.

t.me/RomaniMore/160

ЦБ снизил ставку, но существенного роста экономики России в 2026 году можно не ждать.

- 25 октября 2025, 02:00

- |

Центробанк решил (https://www.cbr.ru/press/pr/?file=24102025_133000key.htm) снизить ключевую ставку до 16,5% годовых, предупредив, что в 2026 году — если повезёт! — можно ожидать снижения ставки аж до 15%. А то и до 13%.

▪️ Если говорить совсем просто, мы наблюдаем переход от «Внезапного плохого» к «Плохому уже постоянно». То есть улучшения для экономики РФ ждать не приходится. При 16,5% кредиты по-прежнему остаются дорогими, особенно для реального сектора, где средняя ставка по корпоративным займам — около 19–21%.

В своём докладе-аналитике ЦБ хвастается «активизацией кредитования». Но это в основном розничная (потребительская) активизация, а не инвестиционная. Бизнес, особенно вне сырьевого сектора, по-прежнему слабо инвестирует: ставки высоки, доступ к деньгам ограничен.

Это значит, что рост ВВП в ближайшие месяцы будет опираться на внутренний спрос, стимулируемый бюджетными расходами и ростом зарплат, но не на инвестиционную активность. Продолжается политика, при которой ставки устанавливает ЦБ, а расплачивается за это казна. Риторика ЦБ остаётся жёсткой: регулятор прямо говорит, что инфляционные ожидания всё ещё выше целевых 4% и он «будет поддерживать жёсткость». То есть, ЦБ не перешёл к мягкой политике — он лишь делает паузу в ужесточении.

( Читать дальше )

Какой будет ключевая ставка на Новый год

- 25 октября 2025, 01:28

- |

Банк России четвёртый раз подряд снизил ключевую ставку и довёл её до 16,5% годовых.

«В последнее время инфляция вела себя «подозрительно», и на первый взгляд это могло бы показаться достаточно серьезным аргументом для сохранения ставки на уровне 17%, — в интервью «RT на русском» сообщила лидер Mind Money Юлия Хандошко. — Но Банк России всё же решил продолжить снижение. Дело в том, что ЦБ смотрит не только на краткосрочные колебания, где уровень инфляции может меняться от недели к неделе, но и на полную картину. И в этом контексте ситуация выглядит гораздо спокойнее».

Следующее заседание совета директоров Центробанка намечено на 19 декабря. И по мнению Юлии Хандошко, на фоне сегодняшнего снижения ставки у регулятора ещё остаётся пространство для манёвра, при благоприятных данных по инфляции в декабре ЦБ может довести планку до 16% годовых.

Между тем, в преддверии сегодняшнего заседания ЦБ в России снова начали расти ставки по вкладам.

( Читать дальше )

Вечер | Краткий обзор экономических событий дня| 24 октября 2025 г.

- 24 октября 2025, 22:53

- |

💰 Ключевая ставка и прогнозы ЦБ

◽️ЦБ РФ в четвертый раз подряд снизил ключевую ставку 📉 — на 0,5 п.п., до 16,5% годовых.

◽️Несмотря на это, инфляция остается высокой 🚀, а экономика постепенно возвращается к сбалансированному росту.

Новые прогнозы ЦБ:

◽️2025 г.: средняя ставка ~19,2% 📊

◽️2026 г.: 13-15% (прогноз повышен)

◽️2027-2028 гг.: 7,5-8,5% (нейтральный уровень)

◽️Инфляция: Прогноз на 2024 г. повышен до 6,5-7%. Цель в 4% будет достигнута только к 2027 году 📅.

◽️ВВП: Прогноз роста на 2025 г. ухудшен до 0,5-1,0%. Экономика выйдет из перегрева в первой половине 2026 года 📉.

💬 Комментарии Эльвиры Набиуллиной

Решение о снижении ставки было непростым — также рассматривались варианты со снижением на 1 п.п. и сохранением ставки.

◽️Главные инфляционные риски 💣 — дефицит бюджета и рост цен на топливо.

◽️Влияние временных факторов (цены на бензин 🚗 и овощи 🥦) на инфляцию продлится до середины 2026 года.

◽️Основное проинфляционное влияние ожидается от повышения НДС в 2025-2026 гг…

( Читать дальше )

Прогноз по ключевой ставке на 2026 год повышен

- 24 октября 2025, 21:50

- |

❗️Прогноз по ключевой ставке на 2026 год повышен

🔹19,2% в среднем в 2025 г. (ранее 18,8–19,6%)

🔹13,0–15,0% в среднем в 2026 г. (ранее 12,0–13,0%)

👉Повышение прогноза по ставке на будущий год — это негатив для рынка.

Подписывайтесь на мой телеграм канал про трейдинг и инвестиции: https://t.me/+cVjMyxdUl8EzODBi⚡Каждое заседание ЦБ начинается выкуп и кто-то резко продаёт

- 24 октября 2025, 21:42

- |

Инвесторы резко начинают покупать, но этот кто-то судя по всему держит большой пакет заблочки на счётах С и пользуясь повышенным спросом начинает сброс бумаг. Потом начинает скидывать народ, шортисты.

Короче москухня в доле по-любому, наперсточники🤬

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал