кармани

Решение совета директоров ПАО «СТГ» по дивидендам за 2023 год

- 24 мая 2024, 17:42

- |

Совет директоров ПАО «СТГ» (материнская компания финтех-сервиса CarMoney) рекомендовал годовому общему собранию акционеров (ГОСА) эмитента отказаться от выплаты дивидендов по итогам 2023 года. ГОСА состоится 28 июня 2024 года.

По общему мнению Совета директоров, сейчас не самое подходящее время для распределения прибыли, это снижает потенциал компании к дальнейшему росту.

Прошло меньше года, как ПАО «СТГ», материнская компания финтех-сервиса CarMoney, в ходе размещения акций на Мосбирже привлекла достаточно средств в капитал, чтобы смело взглянуть в будущее и поставить перед собой по-настоящему амбициозные цели. Ранее эти цели были обозначены в виде векторов стратегического развития к 2026 году:

— чистая прибыль CarMoney ▶️ 2 млрд руб.

— число клиентов ▶️ более 1 млн

— капитализация CarMoney (#CARM) ▶️ 20 млрд руб.

📊И совсем скоро мы представим Стратегию развития компании на ближайшие годы, которая, мы уверены, убедит акционеров в том, что CarMoney – компания с отличными перспективами, бизнес, способный на быстрый рост и масштабирование.

( Читать дальше )

- комментировать

- 6.3К

- Комментарии ( 7 )

СД CarMoney (СТГ) рекомендовал акционерам отказаться от дивидендов за 2023г в связи с необходимостью осуществления инвестиций в развитие компании

- 24 мая 2024, 17:26

- |

Решения совета директоров (наблюдательного совета)

Рекомендовать Общему собранию акционеров ПАО «СТГ» распределение чистой прибыли по результатам 2023 года не производить, дивиденды не выплачивать в связи с необходимостью осуществления инвестиций в развитие ООО МФК «КарМани».

www.e-disclosure.ru/portal/event.aspx?EventId=J9QxGQ9mjE6pSXi0M9ylGQ-B-B

📉Акции СТГ продолжают обновлять исторические минимумы после IPO: сегодня -3% (лой 2,14 руб), с момента размещения -32%. Сегодня СД должен решить вопрос по дивидендам

- 24 мая 2024, 14:15

- |

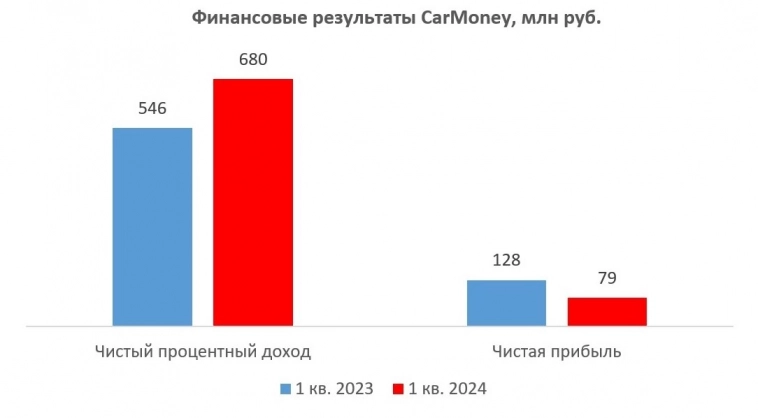

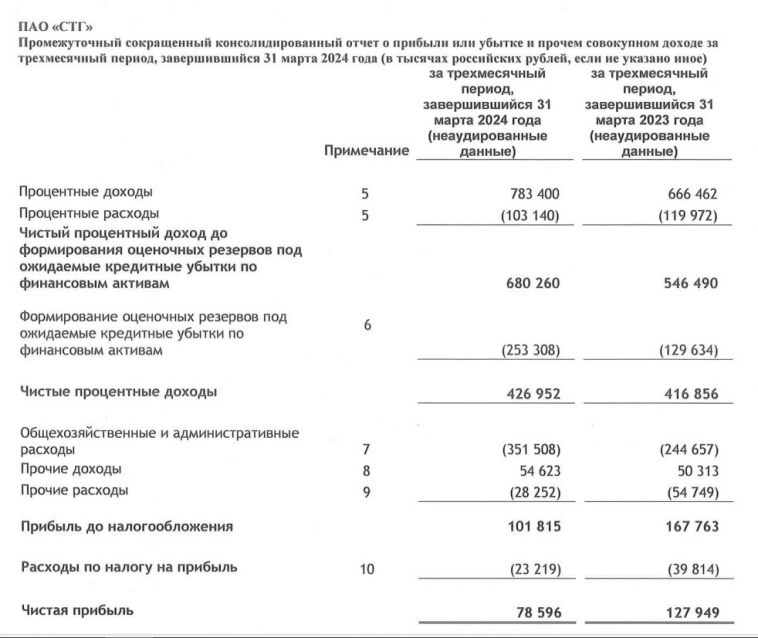

Согласно последнему отчету за 1 кв 2024г чистая прибыль: 78,6 млн руб. (-38,6% г/г).

Сегодня СД должен вопрос по дивидендам.

Банк России установил более строгие ограничения на кредитование заемщиков с высокой долговой нагрузкой

- 24 мая 2024, 13:37

- |

Значительная часть задолженности по необеспеченным потребительским кредитам приходится на заемщиков, которые направляют на платежи по кредитам и займам более 50% дохода. После введения МПЛ в 2023 году эта доля постепенно снижается, хотя пока остается высокой: на кредиты с ПДН более 50% приходилось 56% задолженности на 1 апреля 2024 года (64% на 1 января 2023 года). Заемщики с более высокой долговой нагрузкой чаще допускают просрочки по кредитам, поэтому их доля в кредитном портфеле банков влияет на риск возможных потерь банка.

( Читать дальше )

МФО в 1кв 2024г выставили на продажу рекордный за 3 года объем просроченных долгов - на 31,2 млрд руб (x2 г/г) — Ведомости

- 24 мая 2024, 11:36

- |

Несмотря на рекордный объем выставленной в январе – марте на продажу просрочки, коллекторы купили из него только 57,6%, или 18 млрд руб.

Для сравнения: в январе – марте прошлого года МФО пытались реализовать просроченных долгов на общую сумму 15,1 млрд руб., в итоге удалось закрыть сделки на 13,5 млрд руб. (89,4%).

Средняя цена продажи цессий (переуступка прав требования выплаты третьему лицу) в I квартале составила 18,95%, год назад она была 13,65%, а в тот же период 2022 г. – 11,54%.

Рост продажи долгов напрямую связан с общим ростом микрофинансового рынка в прошлом году, говорят участники рынка. А также с активным развитием рынка цессии – МФО вышли на него позже банков.

Ввиду высокой стоимости процесса взыскания для МФО им выгоднее продавать просрочку, так как это позволяет им быстрее оборачивать свои денежные средства и инвестировать их в новые займы, поясняет врио генерального директора коллекторской организации АБК Евгения Уткина.

( Читать дальше )

Есть ли драйверы для роста акций CarMoney?

- 22 мая 2024, 10:58

- |

📈 С января по март чистый процентный доход увеличился на +24,5% (г/г) до 680 млн руб., благодаря росту клиентской базы и увеличению средней суммы займа. Всю зиму менеджмент компании рассказывал инвесторам о том, что ужесточение регулирования в сегменте беззалогового потребительского кредитования окажет позитивное влияние на бизнес компании, поскольку будет отток банковского трафика в МФО, однако у того же Тинькофф, который сфокусирован на розничном кредитовании, процентные доходы за этот же период почему-то выросли вдвое быстрее — сразу на +56,1% (г/г).

При этом резервы под возможные кредитные потери у CarMoney практически удвоились и составили 253 млн руб. Одной из причин такого роста стало изменение компанией методики резервирования беззалоговых займов, на которые приходится около 8% портфеля. Менеджмент конечно же пытается нас ободрять, что данное изменение является единовременным фактором, однако при условии сохранения ЦБ РФ текущей ключевой ставки теперь уже до осени (а всё к тому и идёт), стоит ожидать аналогичной динамики в последующих кварталах.

( Читать дальше )

24 мая СД CarMoney (СТГ) решит по дивидендам за 2023г

- 21 мая 2024, 16:24

- |

Проведение заседания совета директоров (наблюдательного совета) и его повестка дня

Дата проведения заседания совета директоров (наблюдательного совета) эмитента: 24.05.2024.

О рекомендациях годовому Общему собранию акционеров ПАО «СТГ» о распределении прибыли и выплате дивидендов за 2023 год.

www.e-disclosure.ru/portal/event.aspx?EventId=XiF3VshWS0WYrZdoiFBujA-B-B

🐹КарМаней. CARM

- 21 мая 2024, 10:37

- |

🥜Бумага пришла на самую сильную поддержку по совместительству Лой не большой истории графика этой бумаги.

🥜Грех не попробовать спекульнуть в этой ситуации.

🥜Ниже истории нет, так что если решит обновлять лои, надо будет уже руководствоваться сигналами графика по факту формирования чего либо!

🐹Заходите к Хомяку в гости, поторгуем вместе: t.me/+Vr8g1Fj1MZhkN2Iy

Не является индивидуальной инвестиционной рекомендацией.

Средняя стоимость автомобилей, передаваемых в обеспечение по автозаймам, в январе-марте 2024г впервые достигла отметки 1,012 млн руб (+13,5% г/г) — Газета.ру со ссылкой на исследование CarMoney

- 21 мая 2024, 10:22

- |

Средняя стоимость автомобилей, передаваемых в обеспечение по автозаймам, в январе-марте 2024г впервые достигла отметки 1,012 млн рублей (+30,7% с января-марта 2022 года и +13,5% с первого квартала 2023-го). Об этом говорится в исследовании финтех-сервиса CarMoney (есть у «Газеты.Ru»).

«В числе основных причин роста средней стоимости авто в залоге – общее увеличение цен на автомобили на вторичном рынке, а также рост качества автозалогов в портфелях компаний, работающих в этом сегменте», – пояснила коммерческий директор финтех-сервиса CarMoney Татьяна Благовещенская.

По данным Автостата, за первый квартал 2024 года подержанные автомобили в России в среднем подорожали на 1,55% по сравнению с четвертым кварталом 2023-го, соответственно стоимость залогового портфеля росла быстрее, чем стоимость авто на вторичке.

По словам эксперта, среди заемщиков растет доля клиентов с высокими доходами: их средний доход достиг 140 тыс. рублей в начале 2024 года (+ 24% за год). Кроме того, среди заемщиков увеличивается доля предпринимателей, добавила Благовещенская.

( Читать дальше )

🚘Кармани. Какие результаты?

- 21 мая 2024, 10:03

- |

◽️Процентные расходы: 103,1 млн руб. (-14,0%)

◽️Общехозяйственные и административные расходы: 351,5 млн руб. (+43,7%)

◽️OIBDA: 485 млн руб. (+12%)

◽️Чистая прибыль: 78,6 млн руб. (-38,6%)

📈Общехозяйственные и административные расходы выросли на 43,7% в основном под влиянием роста расходов на вознаграждение персонала и на рекламу и маркетинг. Вознаграждение персонала составило 113,4 млн руб. (+23,8%), а расходы на рекламу и маркетинг – 88,3 млн руб. (х 2,2).

❄️Бизнес подвержен сезонности: основной доход в сегменте традиционно приходится на 3-4 кварталы.

💵Денежные средства и их эквиваленты на конец 1 квартала 2024 года составили 199,9 млн руб. (-41,5%).

💼Объем портфеля на конец марта составил 4,9 млрд руб., увеличившись на 10,9% по сравнению с аналогичным периодом 2023 года. Объем выдач займов в 1 квартале 2024 года достиг 954 млн руб., увеличившись на 17,4% г/г.

🍰Доля беззалоговых займов составила 8,1% от объема портфеля (против 3,5% год назад).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал