инфляция в россии

Индекс RGBI отскакивает после непрерывного снижения на фоне замедления недельной инфляции, по прежнему не рекомендуем к покупке ОФЗ-ПД - ПСБ

- 19 июля 2024, 10:14

- |

Индекс RGBI скорректировался вверх после 10 дней непрерывного снижения – доходность индексного портфеля снизилась на 13 б.п. – до 16,43% годовых. Последние 3 дня падение индекса госбумаг было слишком эмоциональным после комментариев аналитиков ЦБ о необходимости ужесточения ДКП и выхода новых консенсус-прогнозов, отражающих ожидания повышения ключевой ставки.

Всплеск оптимизма на рынке может быть связан с замедлением недельной инфляции, опубликованной накануне (инфляция в РФ с 9 по 15 июля составила 0,11% после 0,27% неделей ранее). Однако причины данного замедление – сезонное снижение цен на ряд продуктов питания.

По-прежнему ожидаем повышение ставки до 18% в июле, однако интрига по дальнейшей траектории ставки сохранится. На наш взгляд, риски более длительного, чем ожидается, сохранения высокой инфляции все ещё существенные. Покупка длинных ОФЗ с фиксированной доходностью в таких условиях по-прежнему связана с повышенным риском.

- комментировать

- Комментарии ( 0 )

ЦБ РФ. Годовая инфляция в июне увеличилась в большинстве регионов

- 18 июля 2024, 22:53

- |

🛒 Годовая инфляция в июне увеличилась в большинстве регионов

▪️ В среднем по России она выросла на 0,29 процентных пункта по сравнению с маем, до 8,59%. Рост цен ускорился в 62 регионах.

▪️ Быстрее стало дорожать продовольствие, в основном за счет фруктов и овощей. Повышение цен на непродовольственные товары, в особенности автомобили и нефтепродукты, замедлилось. Ускорился годовой рост цен на большинство услуг.

Подробнее об инфляции в каждом регионе читайте на нашем сайте ➡️

t.me/centralbank_russia/1884

Дефолты, банки, ставки.

- 18 июля 2024, 17:05

- |

В комментариях затронули интересную тему о дефолтах, прибыли банках и всем вот этом вот на фоне роста ставки. Тип пассивы дорожают, кредиты новые меньше брать будут, дефолты вырастут и вот это вот все.

В целом повышение ставки — на многое из этих аспектов реально влияет, кроме нюансика что часто кредиты привязаны к КС, и некоторые банки наоборот в шоколаде оказываются на фоне роста ставки. Тот же БСП. Но и у Сбера много флоатеров — и чувтвсвует себя неплохо.

Далее — по поводу падения темпов кредитования, и дефолтов. В целом рост ставки к этому может привести, НО! Цель то не в этом. Цель — тормознуть процесс, а не привести к коллапсу экономики. Т.е. кредитование должно продолжать расширяться, это да цель ЦБ, просто медленней чем сейчас. Т.е. с точки зрения кредитного портфеля — он все еще будет расширяться, просто медленней. За то под какую ставку! Ряд банков страдает из-за того что доходность пассивов выросла много быстрей доходности активов, это проблема любого банка с большой долей физиков в портфеле. Может исключением будет Тинек с кредитками, где ставки такое абсурдные - что +-8% мало важно.

( Читать дальше )

Наиболее вероятным сценарием остаётся повышение ставки до 18 % в связи с последними данными по инфляционным ожиданиям - ПАО Банк Санкт-Петербург

- 18 июля 2024, 12:37

- |

( Читать дальше )

Макроэкономический опрос Банка России

- 18 июля 2024, 09:58

- |

Макроэкономический опрос Банка России

Вчера на сайте ЦБ вывесили макроэкономический опрос на июль 2024.

Прогноз инфляции на 2024 год повышен до 6,5% (+1,0 п.п. к майскому опросу), на 2025 год — до 4,5% (+0,3 п.п.). Аналитики ожидают, что инфляция вернется к цели в 2026 году и останется на этом уровне далее.

Ожидания аналитиков по средней ключевой ставке повышены на всем горизонте — на 2024 год до 16,8% годовых (+0,9 п.п.), на 2025 год до 15% годовых (+2,6 п.п.), на 2026 год до 10,6% годовых (+1,2 п.п.). Прогноз на конец горизонта — 8% годовых. Медианная оценка нейтральной ключевой ставки не изменилась — 7,5% годовых.

Что ж, высокие ставки с нами надолго. Отсюда и карусель размещения флоатеров. Ведь занять сейчас под вменяемый фиксированный купон невероятно трудно. Нужно либо ставить купон с хорошей премией как к рейтингу эмитента, так и к ставке ЦБ, с учетом траектории ее роста.

( Читать дальше )

Интрига растёт в предвкушении повышения ключевой ставки.

- 18 июля 2024, 07:52

- |

Вот вам и интрига. Раз замедлилась, как вариант могут отложить повышение ключевой ставки до сентября. Дабы сохранить интригу.

А в противовес этому, индекс RGBI продолжил падать и на данный момент уже 102,9 пункта.

Аукцион по размещению ОФЗ 26246 признан несостоявшимся.

А смысл вообще был выходить, инвесторы ждут флоатеры-корпоратеры.

Минфин РФ разместил ОФЗ 29025 на 16 млрд руб при спросе 220,8 млрд руб. Спрос превышает предложение.

Эта неделя будет мега волатильной, Индекс ММВБ будет под давлением со стороны продавцов. Доходность ОФЗ 26244 вплотную приближается к 16%.

И эту доходность можно зафиксировать на длительный срок.

( Читать дальше )

Инфляция снижается или еще раз повторяю: начинайте выходить в реальный мир

- 17 июля 2024, 22:47

- |

Экономика начинает замедляться — это стало заметно еще в мае, наконец-то пошли первые сигналы непосредственно в статистике Росстата. Еще раз повторяю: для всякого рода аналитиков Mozgovik, Хохриных и прочих господ, которые предпочитают уединиться в своем теплом мирке графиков, псевдомоделей, блокнотиков и уютных кабинетных бдений, сдобренных чтивом классиков — покупайте крепкую обувь и вперед в поля: налаживайте контакты с людьми из реального бизнеса: бизнесмены, middle-менеджеры, логисты, закупщики. Не IR больших компаний, причесанных для общения с «пиджаками», а с теми людьми, кто реально крутит шестеренки бизнеса.

Инфляция с 9 по 15 июля = 0,11%. Темпы инфляции снижаются. Анализ динамики инфляции и выводы.

- 17 июля 2024, 21:59

- |

В России

инфляция по информации от Росстата

с 9 по 15 июля составила 0,11%

со 2 по 8 июля 0,27%

в «тарифную неделю» с 25 июня по 1 июля 0,66%

С 1 по 15 июля 0,88%,

с 1 1 2024 4,79%.

Годовая инфляция к 15 июля замедлилась до 9,19%.

Рост цен в стране с начала года к 15 июля (4,79%)

уже достиг верхней границы прогнозного интервала Банка России по инфляции на весь 2024 год (4,3-4,8%),

который, как ранее заявлял ЦБ,

будет пересмотрен в сторону повышения на опорном заседании по ставке 26 июля.

ВЫВОД.

Инфляция снижается.

Если ЦБ России 26 июля поднимет ставку менее 2%, то это — позитив.

С уважением,

Олег

Миссия: найти триллион

- 17 июля 2024, 19:39

- |

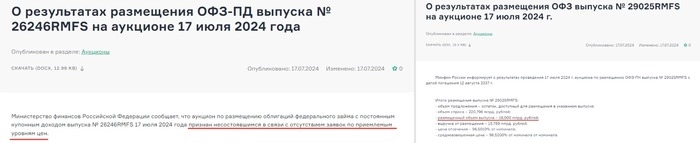

Среда у Минфина день аукционов ОФЗ. По плану были два аукциона: флоатер ОФЗ 29025 $SU29025RMFS2 и ОФЗ 26246 $SU26246RMFS7 с постоянным купоном.

В итоге один (ОФЗ 26246) признан несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен (рис 1), а на втором (ОФЗ 29025) заняли всего 16 млрд руб. по номиналу (рис 2). При среднеплановом размещении на один аукцион в III квартале в 115,4 млрд руб.

Источник: minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=308107-o_rezultatakh_razmeshcheniya_ofz-pd_vypuska__26246rmfs_na_auktsione_17_iyulya_2024_goda

Всего с начала квартала Минфин занял чуть больше 100 млрд руб. при плане в 1 500 млрд руб. (рис 3) Такими темпами результат по итогам квартала будет в районе ~500 млрд руб. Т.е. пока идём на недобор 1 триллиона руб.

( Читать дальше )

Инфляция замедлилась, смысла ставку поднимать нет. А что если опустить....

- 17 июля 2024, 19:13

- |

Фондовый рынок нашей любимой Российской Федерации 🇷🇺 так и не может оправиться от негативного влияния отмены дивидендов Газпромом, высоких ставок, повышения ключевой ставки и многочисленных, можно сказать рекордных санкций со стороны бывших партнёров.

В продолжении вчерашней темы можно сказать, темпы снижения потихоньку, но всё падают. Возможно к закрытию вечерней сессии повторим вчерашний рост индекса ММВБ. Но всё же эти движения краткосрочные, спекулянты на этих скачках зарабатывают свои 3-5%. И самое интересное им всё равно идёт рост или рынок падает.

То ли дело облигации и тело растёт и купоны падают на карту.

Уже на следующей неделе заседание Центрального Банка по ключевой ставке.

Инфляционные ожидания высокие. Ждём статистику по инфляции. Если инфляция подтвердит ожидания и окажется выше прогнозов, это скажется в пользу увеличения ставки.

Центральный Банк стремится снизить инфляцию до 4%, повышение «ключа» — один из инструментов достижения этой цели.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал