индексы

Идеальный шторм

- 21 сентября 2022, 18:29

- |

Наш рынок отреагировал соответственно, причем главная причина падения была не столько в геополитической новости, сколько в вытекающей из нее новой экономической реальности (ожидание падения доходов экспортных компаний и как следствие уменьшение прибылей, изъятие большей части прибылей через налоги, уменьшение дивидендов или полный отказ от них)

Большая часть наших аналитиков говорила буквально следующее:

Но все они находились спиной к опасности и в упор не хотят видеть негативные процессы в ближайшем будущем.

Отдельные товарищи просто манипулировали ожиданиями толпы, рассказывая истории, что весь мир будет падать в рецессию, но Российский фондовый рынок будет расти в отрыве от мира, что российский индекс должен быстро вырасти к 3200п, перед этим покорив какой-то мифический уровень 2666п.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 9 )

Обзор рынка акций за неделю (ФГ "ФИНАМ"). Инфляция в США вновь ударила по фондовым рынкам

- 19 сентября 2022, 15:35

- |

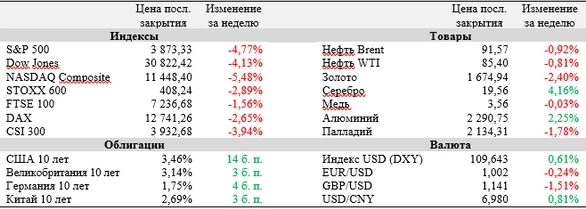

Минувшая среда стала наихудшим днем для широкого американского рынка с июня 2020 года и предопределила отрицательную динамику ведущих мировых индексов по итогам прошедшей недели. Причиной этому оказалась статистика по инфляции в США, которая вновь выросла в августе, несмотря на то, что рынки ожидали снижения ИПЦ относительно июля. Теперь инвесторы небезосновательно опасаются нового агрессивного витка роста процентных ставок в США и других регионах. Между тем инфляция в Великобритании несколько замедлилась, до 9,9%, но по-прежнему остается на самом высоком уровне среди стран G7. Ближайшая неделя будет держать фокус инвесторов на заседаниях центробанков: помимо ФРС и Банка Англии, решения по вопросам денежно-кредитной политики также примут ЦБ Японии, Китая и Швейцарии.

Индекс потребительских цен (ИПЦ) в США по итогам августа показал рост на 0,1% (м/м), что соответствует повышению на 8,3% в годовом выражении. Аналитики при этом ожидали увеличения на 8,1% (г/г). Падение цен на энергоносители не смягчило общее инфляционное давление, и базовый ИПЦ поднялся на 6,3% (г/г) при прогнозируемых 6,1% (г/г). Цифры обусловили крайне негативную реакцию фондового рынка, поскольку ФРС в таких условиях будет вынуждена продолжить цикл ужесточения денежно-кредитной политики, что снижает вероятность «мягкой посадки» в американской экономике. В день публикации статистики широкий американский рынок потерял 4,32%, что стало наихудшим результатом с 11 июня 2020 года.

( Читать дальше )

Фондовый рынок. Прогноз и события на неделю 19 - 23 сентября 2022 года

- 16 сентября 2022, 12:57

- |

Индексы Мосбиржи и РТС вступят в новую неделю выше краткосрочных поддержек 2380 и 1240 пунктов соответственно (средние полосы Боллинджера дневных графиков), что оставляет открытой дорогу к обновлению сентябрьских пиков 2488 и 1300 пунктов соответственно. Российский рынок в целом остается среднесрочно интересным ввиду ожидаемых дивидендных выплат и стабилизации внутренней экономической ситуации по мере адаптации компаний к новым условиями деятельности. Дивиденды за первое полугодие на следующей неделе, в частности, на собраниях могут одобрить акционеры ФосАгро (ожидаемая доходность 10%) и Татнефти (доходность около 7,5-8% по «обычке» и «префам»). Globaltrans, Fix Price, Полюс и Полиметалл при этом отчитаются за первое полугодие 2022 года по МСФО, а Полиметалл проведет совет директоров. На макроэкономическом фронте выйдут данные по производственной инфляции РФ за август.

Рубль расположен недалеко от нижних границ краткосрочных диапазонов против доллара (58,30 руб), евро (58,50 руб) и юаня (8,50 руб), пробой которых может произойти на фоне налогового периода. Тем не менее в целом ожидаемое смягчение денежно-кредитной политики ЦБ РФ, возобновление бюджетного правила и близость важных технических значений скорее будут ограничивать возможное укрепление национальной валюты.

( Читать дальше )

Обзор рынка акций за неделю (ФГ "ФИНАМ"). В фокусе внимания рынков — данные по инфляции в США

- 12 сентября 2022, 13:53

- |

На минувшей неделе на мировых фондовых рынках превалировал оптимизм, вызванный скорее техническим отскоком индексов. Главный сюрприз преподнес Европейский центральный банк (ЕЦБ), функционеры которого единогласно поддержали рост процентных ставок на 75 б. п. в целях повышения контроля над взлетевшей до 9,1% инфляцией в еврозоне. Между тем вероятность третьего подряд увеличения ставки ФРС на 75 б. п. в США выросла до 91% после ужесточения риторики вице-президента центробанка Лаэль Брейнард. Инфляция будет в фокусе внимания рынков на текущей неделе, поскольку во вторник и среду выйдут индексы потребительских цен (ИПЦ) в США и Великобритании за август. Изначально запланированное на ближайший четверг заседание Банка Англии было перенесено на неделю вперед в связи с национальным трауром по случаю смерти королевы Елизаветы II.

ЕЦБ по итогам прошедшего на минувшей неделе заседания увеличил процентные ставки в регионе сразу на 75 б. п. Таким образом, базовая процентная ставка выросла до 1,25%, ставка по депозитам – до 0,75%, по маржинальным кредитам – до 1,50%. Решение было единогласно поддержано всеми членами управляющего совета. Президент регулятора Кристин Лагард по итогам встречи отметила, что столь крупные повышения не станут новой нормой, но на ближайших заседаниях инвесторам стоит ожидать от 2 до 5 увеличений ставки. Напомним, согласно предварительным данным за август, инфляция в еврозоне достигла рекордных 9,1%, что в разы выше таргета ЕЦБ в 2%.

( Читать дальше )

Вопреки индексу S&P 500

- 09 сентября 2022, 14:39

- |

*Ранее публиковал подобный текст на другом ресурсе, поэтому не стану менять скриншоты на более актуальные, основная мысль и прогнозная линия сохраняется без изменений.

Многие используют индекс S&P 500 как инструмент для определения настроений инвесторов и торгуют индекс РТС, ММВБ опираясь на движения, которые происходят у американского собрата. Однако, есть один существенный нюанс.

В настоящее время индекс SP 500 находится вблизи своего максимума, в то время как индекс развивающихся рынков болтается в «болоте». Казалось бы, что в этом удивительного и как можно сравнивать надежные вложения с рискованными, стандартная рыночная ситуация. Однако, везде должен быть предел.

Начнем с самого очевидного, темпы роста ВВП стран, которые входят в перечень развивающихся, в разы выше, чем темпы роста американского ВВП. Доля таких стран в мировом экономическом пироге растет из года в год. А что происходит с динамикой их индексов в сравнении с индексом американским?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал