индекс S&P 500

ТРЕНДЫ / Основные индикаторы

- 20 июня 2019, 10:51

- |

По итогам заседания ФРС, однозначный Risk ON. Ждём G20, ожидания очень позитивные и на слухах и вбросах рынки акций обновят свои максимумы. Хотя сам результат встречи Трамп-Си может оказаться большим разочарованием. На мой взгляд так просто Китайцы не сдадутся, а Трамп не включит заднюю, сейчас он уверен что делает всё правильно, причём сам сказал китайцам, что нужно сделать чтобы от него избавиться — обрушить рынки. Если КНР не будет договариваться с США до выборов нового президента, а это весьма вероятно, мы увидим сильное падение рынков и Трамп окажется главным виновником этого. В результате его не переизберут, а мир возможно получит более сговорчивого и покладистого мистера Президента США. Остается открытым вопрос с нефтью (ОПЕК+ и Иран) хотя глобально слабый доллар также её будет поддерживать. Всё таки стоит опасаться выхода мрачной макростатистики по всему миру, что может подпортить настроение рынка акций и энергоносителей.

- комментировать

- Комментарии ( 2 )

ТРЕНДЫ / Основные индикаторы

- 10 июня 2019, 12:55

- |

Позитив: ожидания смягчения ДКП в США, ослабление торговых войн, но главные вопросы: успеет ли ФРС исправить ситуацию и смягчится ли Трамп по отношению к КНР до значительного обвала рынка)

Негатив: значительные ухудшения мировой экономики, макроэкономическая статистика продолжает ухудшаться по всему миру

Вывод: до конца не понятно, что окажется сильнее.

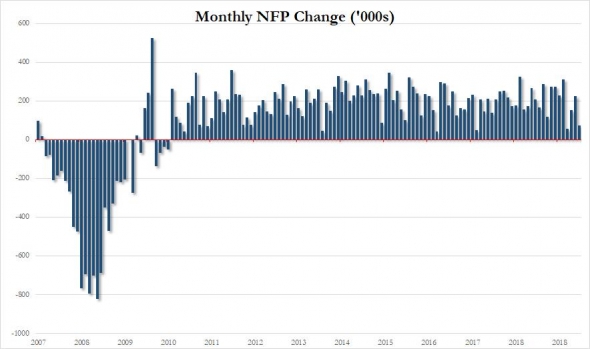

Рынок труда США дал ещё один сигнал на снижение ставки для ФРС

- 07 июня 2019, 16:30

- |

В результате двухмесячного пересмотра было вычтено в общей сложности 75 000 рабочих мест, поскольку март был пересмотрен с +189 000 до +153 000, а изменение за апрель было пересмотрено с +263 000 до +224 000, что говорит о серьезном замедление на рынке труда в условиях торговой войны.

Замедление рынка труда становится все более очевидным: ежемесячный прирост рабочих мест в настоящее время составил в среднем 164 000 в 2019, по сравнению со средним ростом 223 000 в месяц в 2018. 3-месячный средний рост рабочих мест снизился до 151 000 в мае, пятое последовательное замедление и наименьший прирост за 20 месяцев. Средний показатель после рецессии составляет 175 000, поэтому рост вернулся ниже долгосрочного тренда (по данным Reuters, Jeoff Hall).

( Читать дальше )

Главный квест управляющего и трейдера (политика ФРС + макроэкономическая статистика)

- 06 июня 2019, 21:57

- |

Эффективный инструмент для ответа на ваши традиционные вопросы, коллеги:

- Где мы сейчас?

- Куда мы двигаемся?

- Как понять, что произошла смена направления движения и в какую сторону?

Несколько лет назад мне попалась на глаза интересная диаграмма от одного из аналитиков или управляющих из крупного инвестбанка на Уолл-Стрит, хорошо отвечающая на фундаментальные вопросы финансовых рынков. В последующее время удалось проследить за изменением ситуации на финансовом рынке и движений в основных группах активов через призму этой диаграммы (к сожалению, никак не могу вспомнить кто это был, но точно кто-то очень «крутой» из топового инвестбанка). В итоге я сделал вывод, что она очень хорошо работает, так как к понятиям, на основе которых она собрана придерживаются или вынуждены брать в расчет большинство управляющих на Уолл-Стрит, своего рода прописные истины.

Вот подготовленный мною её русифицированный вариант.

( Читать дальше )

Мировой финансовый кризис откладывается, ну пока что…

- 06 июня 2019, 10:28

- |

В последнее время участились заголовки в СМИ типа: «Как долго продлится падение рынков?», «Чем закончится торговое противостояние между США и Китаем?», «Очередной обвал на мировых рынках».

Все это отображает обеспокоенность рынка и его пессимизм по отношению к коррекции, которая началась в мае этого года после стремительного роста, начиная с конца декабря 2018 года. Но давайте по порядку.

Говоря о коррекции или росте рынка, аналитики чаще всего ссылаются на фондовый индекс S&P 500, в котором собраны 500 компаний США с наибольшей капитализацией. Так вот, все мы знаем, что после кризиса 2008 года, начиная с 2009 года, наступила новая волна роста. Руководствуясь волновой теорией Эллиота, смею предположить, что эта волна имеет классическое 5-ти волновое подразделение, как показано на рисунке ниже.

( Читать дальше )

ТРЕНДЫ / Основные индикаторы + комментарий о текущей ситуации на финансовых рынках

- 27 мая 2019, 13:46

- |

Комментарий

Рынок акций США. Всё готово для новой сильной распродажи акций, здесь и ухудшающиеся макроэкономические данные и растворение надежд рынка на скорое безболезненное решение торгового конфликта США/КНР и неопределенность ФРС по поводу дальнейшей денежно-кредитной политики и техническая картина выражающаяся слабостью быков и популярностью коротких позиций и хеджа крупных портфелей акций.

Российский рынок акций. Российский рынок всё еще демонстрирует силу покупателей удерживающих его на исторических максимумах. Это происходит благодаря дивидендным и отчетным позитивам крупнейших корпораций с большим весом в индексе. Также позитивом является затишье в отношение санкционного давления и стабильный курс национальной валюты. Однако, стоит учитывать что экономика начинает демонстрировать признаки замедления вместе с остальным миром впереди которого азиатско-тихоокеанский регион. В случае дальнейшего ухудшения обстановки на мировых рынках шансов у индекса Московской Биржи удержать текущие высоты отсутствуют, тем более что впереди значительные даже по историческим меркам дивидендные выплаты снижающие капитализацию компаний на величину дивидендов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал