инвесторам

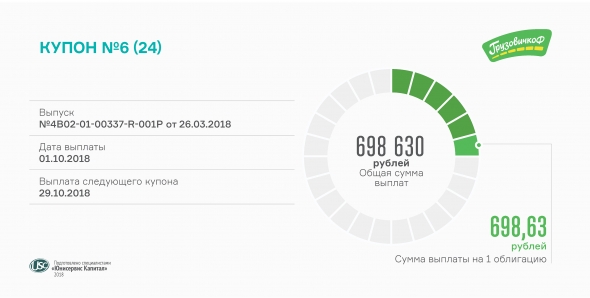

«Дядя Дёнер» произвел выплату 7-го купона

- 21 декабря 2018, 13:42

- |

Сообщение о выплаченных доходах по эмиссионным ценным бумагам компания опубликовала 21 декабря в Центре раскрытия корпоративной информации ИА «Интерфакс». «Дядя Дёнер» ежемесячно выплачивает владельцам своих облигаций по 690 408 руб. Размер купона — 14%, установлен на 12 из 38 купонных периодов, до мая 2019 г.

Напомним, «Дядя Дёнер» начал размещение первого выпуска биржевых облигаций объемом 60 млн руб. (RU000A0ZZ7R8) в конце мая. Срок обращения — 3 года и 2 мес. Номинал одной ценной бумаги равен 50 тыс. рублей. Частичное досрочное погашение выпуска предполагается осуществить в 3 этапа. Инвесторам выплатят по 16,5 тыс. на одну облигацию в дату окончания 36-го и 37-го купонных периодов, еще 17 тыс. руб. — в июле 2021 г., по окончании срока обращения выпуска.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

«ГрузовичкоФ» опубликовал решение о регистрации изменений в юридической структуре

- 11 декабря 2018, 11:34

- |

«ГрузовичкоФ» — один из лидеров сегмента внутригородских перевозок в Москве и Санкт-Петербурге — проводит юридическую реорганизацию. Соответствующее решение опубликовано 11 декабря на странице компании на сайте Интерфакса.

Основная цель запланированных изменений — приведение юридической структуры в соответствие с высокими требованиями инвесторов. «ГрузовичкоФ» развивается как классический агрегатор, с представительствами в 19 городах России (помимо Москвы и Санкт-Петербурга, компания работает еще в 17 городах России по франшизе). В связи с такой спецификой бизнеса планируется создать юридическое лицо, которое станет центральным в структуре, будет управлять деятельностью всех остальных компаний, аккумулировать прибыль, распределять затраты.

( Читать дальше )

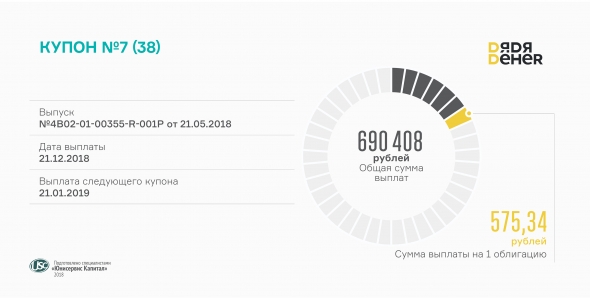

«Грузовичкоф» выплатит сегодня 8-й купон по первому выпуску облигаций

- 28 ноября 2018, 13:51

- |

Расчет производится по ставке 17%, которая установлена на 1-12 купоны и будет действовать до марта 2019 г.

Всего же условиями выпуска предусмотрено 24 купонных периода по 30 дней. Оферта состоится в апреле 2019 г., погашение — через год после этого события.

На начало сентября простая доходность облигаций первого выпуска «Грузовичкоф» (RU000A0ZZ0R3) находилась в диапазоне 12-15,5% годовых. Средневзвешенная цена в 3-м квартале — 102,9%.

Выплата дебютного купона по облигациям второго выпуска, размещенным несколько дней назад (RU000A0ZZV03), состоится 24 декабря.

В скором времени мы ознакомим инвесторов с финансовыми результатами эмитента и компаний группы «Грузовичкоф» за 9 мес. 2018 г. Обновленную презентацию для инвесторов вы можете посмотреть уже сейчас.

Первичное размещение облигаций «Грузовичкоф»

- 20 ноября 2018, 12:02

- |

«Юнисервис Капитал» в каждом своем проекте участвует собственным капиталом при размещении – мы уверены в надежности наших эмитентов. Но ввиду того, что к нам продолжают поступать заявки на участие в первичном размещении второго выпуска биржевых облигаций компании «Грузовичкоф», дата которого назначена на 23.11, мы приняли решение выделить 3 млн рублей для частных инвесторов. Из них:

- 1,5 млн рублей будет предложено участникам непосредственно на первичных заявках (удовлетворение заявок произойдет в процессе очередности: кто первым подаст заявку, того объем и будет чей);

- 1,5 млн рублей мы продадим сразу после начала торгов (выставим в стакане котировку по минимальной цене покрытия комиссий в размере 100,17% от номинала).

В дальнейшем цена будет определяться рыночным спросом и предложением на вторичных торгах.

Информация о размещении:

Номер и дата выпуска: 4B02-02-00337-R-001P от 16.11.2018

( Читать дальше )

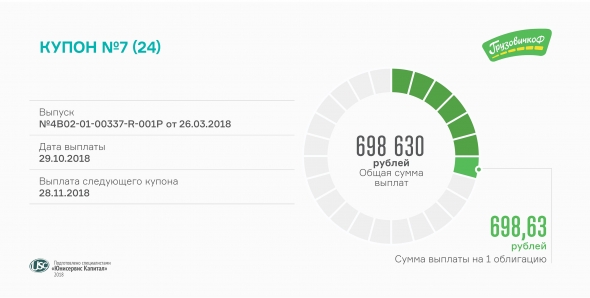

«Грузовичкоф» и «Первый ювелирный» оплатили купон

- 29 октября 2018, 17:03

- |

Ежемесячно инвесторам «Грузовичкоф» начисляется порядка 700 рублей за одну облигацию по ставке 17% годовых, «Первого ювелирного» — почти 740 рублей по ставке 18%.

«Грузовичкоф» (RU000A0ZZ0R3) к концу сентября освоил треть выпуска объемом 50 млн рублей. Средства направляются на авансы по лизингу, регистрацию и брендирование транспорта, оснащение АТП ремонтным комплексом. Перевозчик получил в распоряжение 122 автомобиля из 250 запланированных в рамках инвестиционной стратегии. Оставшуюся технику компания приобретет до конца года.

( Читать дальше )

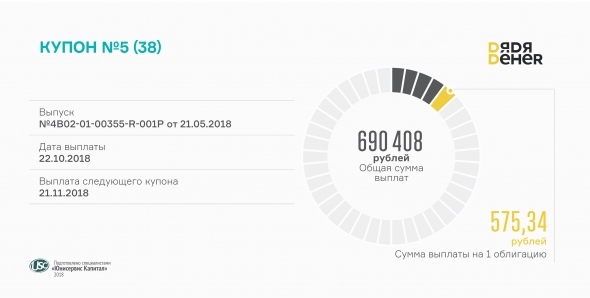

«Дядя Дёнер» выплатит 5-й купон сегодня

- 22 октября 2018, 14:00

- |

Сообщение о выплаченных доходах по эмиссионным ценным бумагам эмитента (RU000A0ZZ7R8) вскоре появится на сервере раскрытия информации «Интерфакс».

Ежемесячно эмитент выплачивает своим инвесторам 575,34 рублей в расчете на одну ценную бумагу. Сумма останется неизменной до 20 мая 2019 г. — даты завершения 12-го купона, поскольку ставка 14% годовых установлена на первый год обращения облигационного выпуска. Далее «Дядя Дёнер» вправе решить, оставить или поменять доходность по своим ценным бумагам.

Отметим, что частные инвесторы активно торгуют облигациями оператора уличного питания. На 19 октября общий объем торгов составил 89,5 млн рублей. Это в 1,5 раза больше объема эмиссии. Всего же в июне было размещено 1200 облигаций серии БО-П01 номинальной стоимостью 50 тыс. рублей каждая. Период обращения — 1140 дней (3 года и 2 месяца). Выплата купона предусмотрена каждые 30 дней, в течение 38 месяцев. Погашение выпуска состоится в три этапа: в мае, июне и июле 2021 года.

( Читать дальше )

«Грузовичкоф» освоил треть привлеченных инвестиций

- 04 октября 2018, 13:55

- |

Компания направила 6,2 млн руб. на авансовые лизинговые платежи, 3,7 млн руб. — на брендирование, страхование и регистрацию полученных 122 автомобилей, 5 млн руб. — на рекламную кампанию.

Основные поставщики транспорта для «Грузовичкоф» - «Мейджор Лизинг» (52 авто) и «Ресо Лизинг» (30 авто). Всего поставки осуществляют 12 компаний.

Благодаря контекстной и таргетированной рекламе удалось увеличить посещаемость сайта «Грузовичкоф» и количество звонков в колл-центр.

Стоимость привлечения одного заказа в Москве сократилась в 3 раза — с 750 руб. в 2017 г. до 243 руб. Таким образом, инвестиции в маркетинг помогли привлечь более 20 тыс. заказов, а каждый вложенный в рекламу рубль принес 13 руб. выручки.

( Читать дальше )

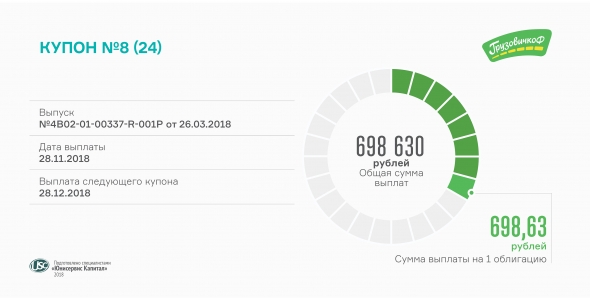

«Грузовичкоф» выплатил инвесторам порядка 700 тыс. рублей

- 01 октября 2018, 14:12

- |

Платеж за шестой купонный период в расчете на одну облигацию составил 698,63 рублей. Выплаты по ставке 17% годовых будут осуществляться до 12-го купона включительно. Далее эмитент вправе пересмотреть доходность по двухлетнему выпуску биржевых облигаций серии БО-П01.

Напомним, 1000 облигаций первого выпуска «Грузовичкоф» (RU000A0ZZ0R3) были размещены на Московской бирже в апреле 2018 г. Таким образом эмитент привлек 50 млн рублей на покупку транспорта в лизинг, его брендирование и страховку, а также на пополнение рекламного бюджета. Период обращения выпуска с ежемесячной выплатой купона — 720 дней, погашение — 22.03.2020. Предусмотрена возможность досрочного погашения биржевых облигаций в порядке и на условиях, установленных п. 9.5.1 и п. 9.5.2 Программы облигаций, общий объем которой составляет 300 млн рублей.

( Читать дальше )

Перспективы ПАО «Россети»

- 25 сентября 2018, 21:27

- |

В ближайшие годы, на мой взгляд, на Россети всё большее внимание будут оказывать 4 фактора.

1) Инвестиционная программа

Здесь собственно и писать-то особо нечего, который пару-тройку месяцев назад участники и так уже достаточно обсудили. Просто ещё раз: объём 1,3 трлн.руб., делается в интересах Ростеха. Если всё-таки от этой жути откажутся, то можно будет ещё раз вернуться посмотреть отдельные мрск.

2) Изменение системы тарифообразования.

Прошедшие годы большинство филиалов МРСК (региональных сетей) регулировались методом доходности инвестированного капитала (RAB). Первый долгосрочный период закончился практически для всех в 2017 году и с 2018 года начался новый. Только вот на RABе многие не остались, а ушли на долгосрочную индексацию (это связано в том числе с трудностями соблюдения критериев для RABа). Для инвестора здесь важно понимать, что RAB подразумевает учёт в тарифах доходности капитала и величины возврата капитала исходя из срока его использования в течение 35 лет. А вот долгосрочная индексация предполагает только включение амортизации без какой-либо прибыли. После перехода с RABа на долгосрочную индексацию в теории даже какое-то время может быть сохранение абсолютной величины соответствующей части необходимой валовой выручки (величина амортизации может без потери замещать величину возврата капитала и его доходности в случае если большое количество основных фондов имеет много меньший чем 35 лет срок амортизации). Но потеря потенциальной выручки в тарифах в перспективе неизбежна.

( Читать дальше )

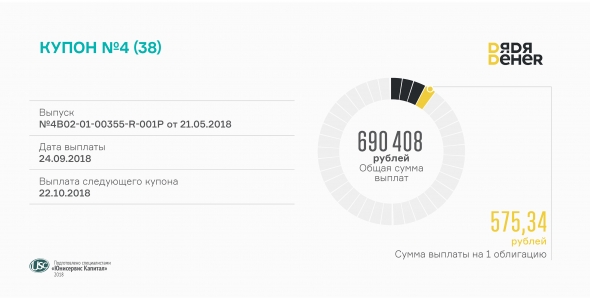

«Дядя Дёнер» погасил проценты за четвертый купон

- 25 сентября 2018, 11:14

- |

Купонный платеж по облигациям составил 690 408 рублей, сумма выплат на одну облигацию — 575,34 рублей. Расчет проводился по ставке 14%, установленной на первые 12 купонов.

Напомним, летом «Дядя Дёнер» разместил первый выпуск биржевых облигаций (RU000A0ZZ7R8) на предъявителя с возможностью досрочного погашения по требованию владельцев и по усмотрению эмитента. Всего в обращении находится 1200 бумаг серии БО-П01 номинальной стоимостью 50 тыс. рублей. Объем эмиссии — 60 млн рублей, период обращения — 1140 дней (3 года и 2 месяца), выплата купона — каждые 30 дней. Ближайшая оферта — 23.05.19. Погашение выпуска будет осуществлено в три этапа: в мае, июне и июле 2021 года.

Привлеченные инвестиции эмитент направляет на пополнение оборотного капитала, открытие кафе, ребрендинг павильонов.

Специалисты компании «Юнисервис Капитал», организовавшей облигационный заем, подготовили аналитический обзор деятельности сети «Дядя Дёнер» в первом полугодии 2018 г.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал