инвесторам

Оборот облигаций эмитентов ВДО составляет 7-27% объема займа

- 10 июня 2019, 09:02

- |

В мае объем вторичных торгов облигациями «ПЮДМ» составил 7% от объема выпуска, первого выпуска «ГрузовичкоФ» и «Дядя Дёнер» — по 11%, «НЗРМ» — 20%, «Нафтатранс плюс» — 25%, второго выпуска «ГрузовичкоФ» — 27%.

В сравнении с апрелем общий оборот бумаг наших эмитентов снизился, однако выросла средневзвешенная цена, по которой всех обгоняет «ГрузовичкоФ». Итак, к деталям.

Вторичные торги облигациями «ПЮДМ» составили в мае 7,8 млн рублей по средней цене 101,11%. Выше стоимость была только в ноябре 2018 г. — 101,46%. Напомним, ранее компания установила ставку 15% на 13-24 из 60 купонных периодов и прошла оферту. В течение первого года обращения выпуска купон рассчитывался по ставке 18% годовых.

Средневзвешенная стоимость облигаций «Дядя Дёнер» составила рекордные 102,13% от номинала, что компенсировало снижение объема торгов до 6,4 млн рублей. Оператор общественного питания тоже успешно прошел безотзывную оферту в мае, сохранив ставку 13-24 купонов на уровне 14%.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Размещение облигаций ООО «Транс-Миссия» стартует сегодня

- 03 июня 2019, 08:12

- |

Компания, работающая под брендом «ТаксовичкоФ», начнет размещение своих бондов на первичном рынке 3 июня.

Трехлетний выпуск состоит из 15 тыс. биржевых облигаций номиналом 10 тыс. рублей каждая. Размер купона — 15% годовых — установлен на весь срок обращения выпуска, до мая 2022 г. Ежемесячный размер выплат составит 1,8 млн рублей или 123,29 рубля на одну облигацию. Выплата за первый купонный период ожидается 3 июля. Погашение выпуска будет осуществляться равными долями, по 12,5% раз в квартал, начиная с 15-го месяца.

Просьба всем инвесторам, регистрировавшимся на primary.uscapital.ru на прошлой неделе, подать сегодня заявку на покупку облигаций ООО «Транс-Миссия» через своего брокера.

Режим торгов «Размещение: Адресные заявки» путем заключения сделок на основании адресных заявок по фиксированной цене (доходности).

( Читать дальше )

Сбор предварительных заявок на покупку облигаций ООО «Транс-Миссия»

- 28 мая 2019, 11:51

- |

Эмитентом выступает центральное ЮЛ сервиса «ТаксовичкоФ». Компания готовится к размещению облигаций на 150 млн рублей. Номинальная стоимость ценной бумаги — 10 тыс. рублей. Ставка 15% зафиксирована на 3 года, т. е. на весь срок обращения выпуска. Купоны будут выплачиваться ежемесячно. Предусмотрена амортизация займа: компания будет досрочно погашать по 12,5% от номинала раз в квартал, начиная с 15-го купонного периода.

Целью привлечения инвестиций является развитие сервиса «ТаксовичкоФ» в Москве, в частности — увеличение автопарка, в том числе за счет лизинговых программ. По расчетам компании, привлеченных инвестиций будет достаточно для авансовых платежей за 865 транспортных средств. Еще на 900 брендированных автомобилей компания намерена увеличить автопарк партнеров как за счет собственных средств, так и за счет таксопарков-партнеров. Таким образом, количество собственных брендированных автомобилей в Москве к концу 2021 года должно вырасти в 6 раз по сравнению с 2018 годом.

Стратегия развития предполагает расширение именно столичного автопарка, поскольку в Москве сервис работает не так давно, с сентября 2018 года. На рынке Петербурга, где деятельность сервиса «ТаксовичкоФ» обеспечивают свыше 8 тыс. транспортных средств, из которых брендированы более 2500 автомобилей, работает с 2014 года.

«ГрузовичкоФ-Центр» опубликовал отчетность за 1-й квартал 2019 года

- 24 мая 2019, 12:15

- |

Аналитики организатора выпуска — компании «Юнисервис Капитал» — подготовили традиционный обзор финансовой деятельности ООО «ГрузовичкоФ-Центр» и всего сервиса «ГрузовичкоФ». Основные выводы:

- Наметившаяся в 2018 году тенденция роста выручки и числа заказов сервиса продолжилась и в первом квартале текущего года. Прирост выручки сервиса к аналогичному периоду 2018 года составил 27,6%, заказов — 19,1%.

- Собственная информационная система позволила реализовать модель агрегатора на рынке грузоперевозок. Благодаря этому компании, работающие под брендом «ГрузовичкоФ», лидируют в сфере мувинговых услуг с долей в 12%.

- Бухгалтерская выручка эмитента выросла на 24,8%, прибыль до выплаты процентов и налогов эмитента составила 10 млн руб. по итогам 2018 г. и 11 млн руб. — в 1 кв. 2019 г.

- Во втором квартале 2019 года планируется завершить юридическую реорганизацию, увеличить автопарк в городе Москва на 250 машин, достигнув показателя в 1810 автомобилей, и запустить собственное мобильное приложение.

( Читать дальше )

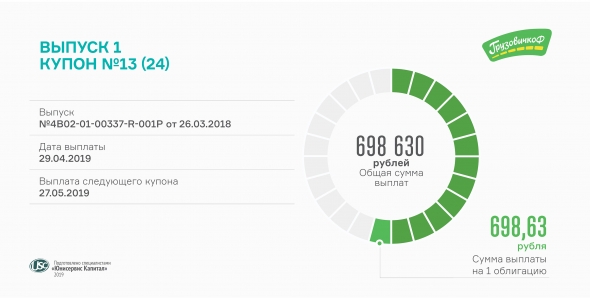

13-й купон по облигациям выплатил «ГрузовичкоФ-Центр»

- 29 апреля 2019, 10:52

- |

Мувинговая компания выплатила 29 апреля купонный доход по первому выпуску биржевых облигаций.

Инвесторам «ГрузовичкоФ» ежемесячно начисляется около 700 рублей на одну бумагу серии БО-П01 (RU000A0ZZ0R3). За каждый купонный период компания выплачивает по 698 630 рублей. Размер купона составляет 17% годовых до конца обращения выпуска.

Оборот вторичных торгов облигациями «ГрузовичкоФ» 1-й серии за год, с апреля 2018 г. по март 2019 г., превысил 123,9 млн рублей. Это в 2,5 раза больше объема эмиссии. Максимальная средневзвешенная стоимость составила 104,19% в марте, средний показатель за год — 102,9%. Каждый месяц совершается около 200 сделок купли-продажи облигаций.

Напомним, объем первого выпуска «ГрузовичкоФ» составляет 50 млн рублей. Номинал биржевой облигации — 50 тыс. рублей. Срок обращения — 2 года, погашение состоится в марте 2020 г. Представителем владельцев облигаций назначен «Юнисервис Капитал». На привлеченные инвестиции компания выплатила аванс по лизингу, оформила страховку и забрендировала 280 автомобилей, а также провела маркетинговую кампанию в Москве, увеличив число клиентов.

В обращении также находится второй выпуск облигаций «ГрузовичкоФ-Центр» объемом 40 млн рублей, средства от которого направлены на досрочное закрытие лизинговых программ по 100 автомобилям.

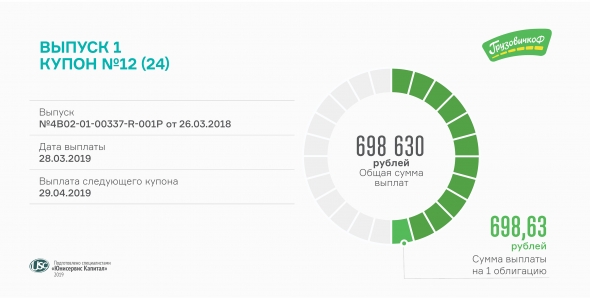

«ГрузовичкоФ» выплатил 12-й купон

- 28 марта 2019, 14:53

- |

Выплата произведена, исходя из ставки 17% годовых. Размер начисленных процентов по одной облигации составляет около 700 рублей. Согласно недавнему сообщению «ГрузовичкоФ», текущая ставка сохранится до конца обращения выпуска.

Вместе с завершением 12-го купонного периода закончился прием заявок на оферту, о прохождении которой мы сообщим позже. Выкуп предъявленных к погашению облигаций назначен на 2 апреля. Через год компания погасит свой выпуск объемом 50 млн рублей, размещенный с целью увеличения автопарка.

( Читать дальше )

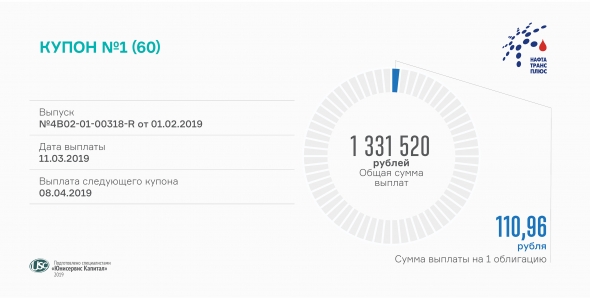

«Нафтатранс плюс» выплатил первый купон

- 11 марта 2019, 15:21

- |

Топливная компания выплатила владельцам ценных бумаг серии БО-01 (RU000A100303) свыше 1,3 млн рублей. Дата выполнения обязательств перенесена с 8 на 11 марта в связи с праздничными выходными.

Напомним, месяц назад «Нафтатранс плюс» разместил 12 тыс. облигаций номиналом 10 тыс. рублей каждая. Ставка на первые 2 года обращения выпуска — 13,5% годовых. Выпуск будет погашен через 5 лет, в 1800-й день с даты начала размещения. Организатором размещения выступил «Юнисервис Капитал», андеррайтером — «Банк Акцепт», поручителем — «АЗС-Люкс», управляющая заправками «Лукойл» в Новосибирске.

Ранее «Нафтатранс плюс» сообщал о заключении договоров на транспортировку ГСМ с «Роснефтью», «Татнефтью» и «Томскнефтехимом».

Присвоен номер выпуску и назначена дата размещения облигаций «НЗРМ»

- 28 февраля 2019, 12:42

- |

Компания разместит 8 тысяч облигаций номиналом 10 тысяч рублей на общую сумму 80 миллионов рублей. Согласно условиям выпуска, купон будет выплачиваться ежемесячно, а ставка первых 12-ти купонов зафиксирована на уровне 15%. Через год после размещения состоится оферта. Амортизация займа предполагает погашение 50% номинальной стоимости облигаций в дату окончания 36-го и 42-го купонных периодов. Срок обращения выпуска — 1260 дней или 3,5 года. Андеррайтер — АО «Банк Акцепт».

Дата начала размещения облигаций назначена на 1 марта. Для оценки предварительного спроса со стороны частных инвесторов организатор выпуска «Юнисервис Капитал» запустил раздел для сбора предварительных заявок, где успели отметиться около 50 человек. Добавим, что желающим приобрести ценные бумаги новосибирского завода нужно завтра, в день размещения, подать заявку через своего брокера, согласно

( Читать дальше )

Заявки на участие в размещении бондов Новосибирского завода резки металла

- 15 февраля 2019, 12:55

- |

Начинаем сбор предварительных заявок на участие в первичном размещении облигаций первого выпуска ООО «НЗРМ».

На primary.uscapital.ru заработала форма для сбора данных. К участию приглашаются все заинтересованные инвесторы.

Ориентировочная дата начала размещения — 25 февраля. Просим всех желающих отметиться для понимания объема спроса со стороны частных инвесторов. О присвоении номера выпуску и точной дате торгов будем сообщать дополнительно.

Сибирский производитель изделий из листового металла привлечет 80 млн руб. в рамках программы биржевых облигаций № 4-00418-R-001P-02E от 07.02.2019. Номинал ценной бумаги — 10 тыс. рублей. Облигации имеют ежемесячный купон, выплачиваемый по ставке 15% в течение первого года обращения выпуска. Сумма выплат составит по 986 320 руб. за 1-12 купонные периоды, т.е. каждые 30 дней компания будет выплачивать инвесторам по 123,29 руб. на облигацию. Безотзывная оферта состоится через 360 дней после размещения. Срок обращения выпуска — 3,5 года (1260 дней).

Ждём ваших вопросов в комментариях либо на форуме.

«ГрузовичкоФ» досрочно выкупил 65 автомобилей

- 14 февраля 2019, 08:37

- |

Лизингодателям выплачено 22,7 млн руб. за счет привлеченных на фондовом рынке инвестиций.

Стартовавшая в 2018 г. облигационная программа «ГрузовичкоФ» позволила увеличить автопарк. Благодаря дебютному займу компания приобрела 280 транспортных средств в лизинг, 65 из которых выкупила уже в январе на средства от второго выпуска облигаций. Всего оператор внутригородских перевозок располагает более чем 1600 автомобилями не старше 2013 года выпуска. Рыночная стоимость транспорта превышает 1 млрд руб. и покрывает все финансовые обязательства компании.

Из 280 новых грузовиков на линию вышло 180. Технику зарегистрировали, застраховали и оснастили необходимым оборудованием. С завершением процесса брендирования в феврале на улицах Москвы и Санкт-Петербурга появятся остальные автомобили. Ожидается, что эксплуатация дополнительной техники обеспечит ежеквартальный прирост выручки на 126 млн руб., чистой прибыли — на 14 млн руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал