инвестиции

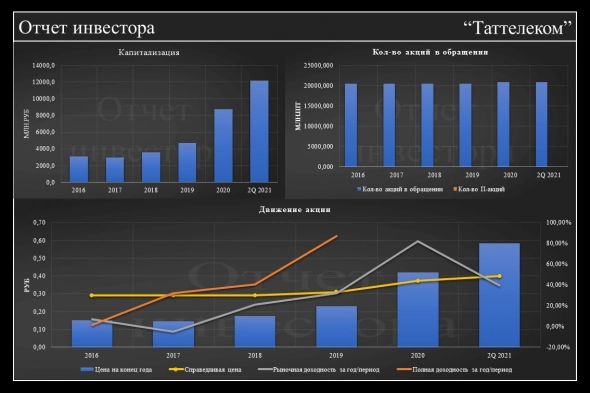

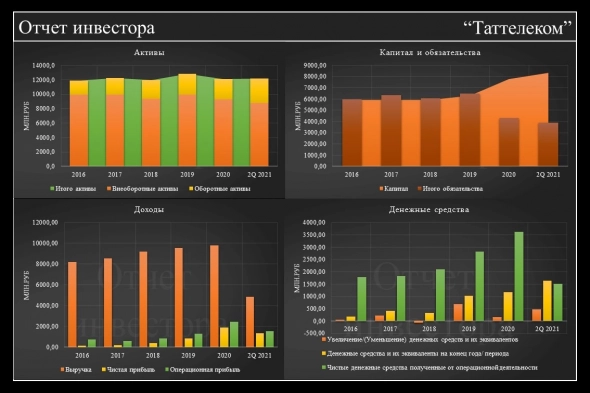

Фундаментальный анализ по !Таттелеком!

- 14 декабря 2021, 09:08

- |

Выкладываю фундаментальный анализ по Таттелеком

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

Купить акции и ждать их роста годами.

- 14 декабря 2021, 08:50

- |

2 года российские акции болтались в боковике.

При этом див доходность по голубым фишкам была в районе нуля.

Причина — высокие ставки по инструментам с фикс доходностью.

Набиулина 17 декабря поднимет ставку еще на 0,5 -1%. Падение продолжится.

Новые деньги на фонду не придут.

Далее, скорее всего ставку поднимут еще.

Рост начнется только тогда, когда последний продавец обуви, будет плеваться на акции, а класс «дивидендный инвестор», как массовое явление исчезнет, как вид.

Пока что из каждого утюга слышится «докупаем, цены сказочные». Народ, судя по пульсу, уже по уши в плечах сидит и верит в манну небесную.

Кто то реально верит, что толпу на этот раз не ошкурят?

Зы Сижу на 100% на вкладах (в т.ч расходных) и облигациях.

60 тыс баксов налом.

( Читать дальше )

Где простым инвесторам дают заработать?

- 13 декабря 2021, 22:50

- |

Третий год в чатах инвесторов идут драки о том, куда простому народу вложиться. Да так, чтобы лежать на диване, ни в чем не разбираться и обыграть инфляцию в один клик.

Кратко — почти никак.

Если задать такие критерии:

1. Доходность больше депозита на протяжении 3+ лет. И не разовой промо-акции, а нормального депозита, со снятием и пополнением без санкций, мелких лимитов, «только первым клиентам» и проч

( Читать дальше )

Как фундаментальный анализ акций помогает во время обвала?

- 13 декабря 2021, 22:45

- |

Приведу пример.

На хаях большая часть моего портфеля состояла из БСПБ, который куплен по 58 руб, и по которому получены дивиденды 4,5 руб. Я не покупал акции, потому что рынок выглядел дорогим после бурного роста. Я не продавал БСП, потому что вижу дальнейший потенциал, который, на мой взгляд, превышал вероятные риски просадки.

Когда ЦБ РФ начал цикл повышения ставок, мне сразу стало очевидно, что энергетика, телекомы, ритейл — это плохая идея. Из этого я взял только DSKY и MTSS но совсем на чуть-чуть, т.к. было интересно за ними последить после того, как провели smartlabonline с этими компаниями.

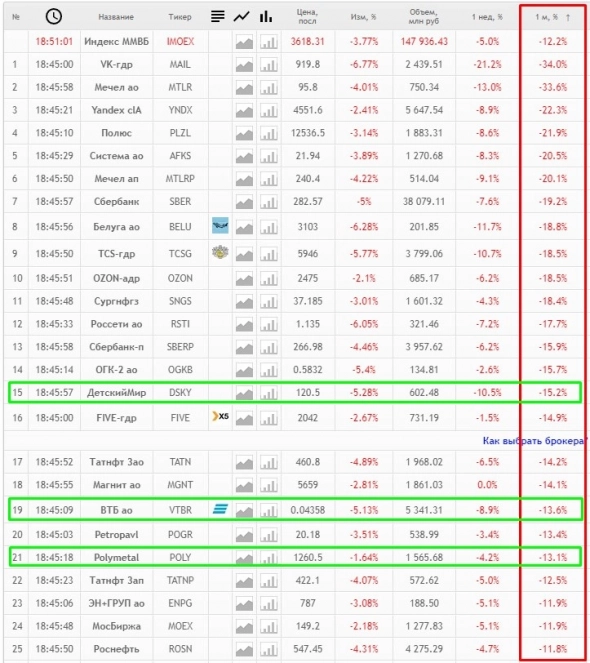

Фундаментальный анализ помог мне не вляпаться ни в одну серьезную лужу. В моем портфеле нет акций, которые показали большую просадку. Так, например, из топ-25 лидеров падения за последний месяц у меня есть:

ссылка на таблицу

( Читать дальше )

Индекс IMOEX - новый минимум за полгода. Шадрин, ты как? Время жатвы?

- 13 декабря 2021, 18:46

- |

и вот его темпы роста сократились всего до +10%.

Сегодня IMOEX падает на 3,3%. Таких дней большого падения за последний месяц на 3%+ уже было три.

До этого мы такие дни видели только весной 2020 года.

Теперь традиционно промониторим что как падает у нас сегодня.

📉MAIL -6,5%, падает 7 день подряд. Рекордный минимум 923 рубля за акцию. 8 дней идут мощные объемы по бумаге.

📉BELU -6,3% новый минимум за 2 мес

📉RSTI -5,5% макс падение за 1,5 года, новые минимумы за 1,5 года

📉ALRS -5,4% новый минимум за полгода

📉ETLN -5,3% новый минимум за 1,5 года

📉OGKB, TGKA -4,3% новый минимум за 1,5 года

📉DSKY -4,6% новый минимум за 13 месяцев

📉VTBR SBER -4,7% новый минимум за 8 месяцев

📉FLOT -4,6% рекордное падение за день, новый рекордный минимум 75 руб

📉TCGS -4,4% новый минимум за 5,5 месяцев

📉ORUP -4,6%, новый рекордный минимум 17,5 руб

📉LSRG -4%, новый минимум за 1,5 года

📉AGRO -4%, максимальное падение за 1,5 года, мин за 2,5 мес

📉AFKS -3,6% новый минимум за 1,5 года

📉MOEX -3% минимум за 1 год

📉MTSS -2,5% новый минимум за 1,5 года

📉YNDX -2,3% минимум за 1 год, падение 10 сессий подряд!

📉OZON -1,7% новый рекордный минимум 2485 руб

📉FEES -2,1% новый минимум за 1,5 года

📉MVID -2,1% новый минимум за 15 месяцев

☹️Сегежа, Самолет, ПИК, Мать и Дитя, КуйАзот, Полиметалл не падают

Что я сегодня делал?

1. увеличил Полиметалл

2. положил немного AGRO в портфель

3. смотрю на Газпром.

Стратегия инвестирования: Carry trade простыми словами

- 13 декабря 2021, 16:59

- |

Мечта любого РОССИЯНИНА

Что такое Керри трейд простыми словами.

Инвесторы всегда находятся в поисках новых стратегий, которые принесут им прибыль.

Одна из них — это стратегия Carry trade. Ее изобрели в 1980-х годах в США финансисты с Уолл-стрит.

Доброго всем дня, меня зовут Евгений и последнее время я всё больше и больше слышу о начале керри трейда.

Так что такое Керри трейд?

Об этом и пойдет сегодня речь простыми словами.

( Читать дальше )

Новости прошедшей недели⚡️

- 13 декабря 2021, 16:28

- |

Новости прошедшей недели⚡️

📌Крупнейшая китайская компания Alibaba объявила о разделении бизнеса на два направления (в рамках сохранения одной компании) — международная электронная коммерция и электронная коммерция в Китае. В первое подразделение войдут AliExpress, Lazada и Alibaba.com, а во второе — Tmall и Taobao. Как сообщает китайский гигант интернет-торговли, этот шаг привет к повышению гибкости и ускорению роста. Помимо внутренней реорганизации в компании сменится финансовый директор.

📌По словам стратегов Morgan Stanley, инвесторам нужно беспокоиться не о новом штамме коронавируса, а об ужесточении политики ФРС, которое в инвестбанке называют главным фактором риска для рынка акций. Они прогнозируют, что Forward P/E индекса S&P 500 упадет примерно на 12%, причем это снижение потенциально может стать более глубоким, «поскольку инвесторы в акции начнут требовать гораздо более высокие премии за риск в ожидании значительно более высоких долгосрочных процентных ставок».

📌МВФ заявил, что Еврозона должна продолжать поддерживать экономику, а высокая инфляция — временное явление. «Политика должна оставаться адаптивной, но становиться все более адресной с упором на смягчение последствий потенциального роста неравенства и бедности», — сообщил в своем отчете МВФ.

( Читать дальше )

Моделируем инвестиционный портфель методом Монте Карло

- 13 декабря 2021, 15:30

- |

Когда строишь портфель, всегда интересно посмотреть, какие у него получаются показатели. Самой известной методикой, несомненно, можно считать — подход Марковица. Она прекрасна описана во многих учебниках, и по ней существует масса программ, которые позволяют легко посчитать параметры портфеля. Большинство текущих робоэдвайзеров построены именно на этом подходе. Остается только вопрос, какие активы «подпихнуть» машине, и какие ограничения выставить при оптимизации.

Основной проблемой при работе с Марковцем является нестабильность во времени показателей волатильности, ожидаемой доходности и корреляций. Всегда встает вопрос, сколько необходимо взять значений для расчетов, за какой период и т.п. Модель очень чувствительна к этим вводным, и результаты могут быть очень различны.

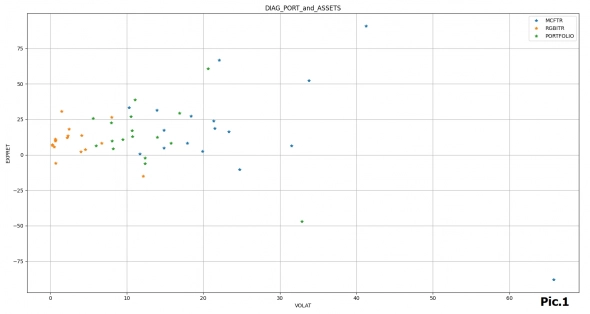

Если посмотреть на pic.1, где по оси Х отложена волатильность, а по оси Y — ожидаемая доходность, то каждая точка будет соответствовать одному году для индексов MCFTR, RGBITR и портфеля МСFTR/RGBITR c распределением 50/50. На нем очень хорошо виден разборс значений от года к году. Математическая статистика нас учит тому, что необходимо брать как можно больше значений, и тем самым мы получим более точные оценки ожидаемой доходности, и волатильности. Но все это может неплохо работать на очень длительных горизонтах. По-моему опыту – в лучшем случае лет 15, а так около 25. Но что, если наш горизонт короче?

( Читать дальше )

Худшие рынки для инвесторов в истории - таблица из новой книги Далио

- 13 декабря 2021, 15:05

- |

▪️ В таблице показаны случаи, когда на 20-летнем горизонте, инвесторы получали доходность по портфелю 60% акции/40% облигации ниже -40% (с поправкой на инфляцию). США, Канада и Австралия были единственными крупными странами, которые не показали периодов разрушительных потерь.

▪️ Далио пишет: уверен, что даже если бы я увидел признаки приближения катастрофических событий, я бы никогда не предсказал такие плохие результаты. До Первой мировой войны почти 50 лет не было крупных конфликтов между ведущими мировыми державами. В течение этих 50 лет в мире наблюдались самые высокие темпы роста инноваций и производительности, которые когда-либо видело человечество. Это привело к огромному богатству и процветанию.

▪️ Между 1900 и 1914 годами условия ухудшились, и международная напряженность возросла. Затем наступили периоды ужасных доходностей. Но это было нечто хуже, чем просто низкая доходность. Конфискации активов, дикие налоги, контроль над бизнесом и закрытие рынков. Большинство инвесторов сегодня не знают о таких вещах и считают их неправдоподобными.

( Читать дальше )

Amazon инвестирует в рынок NFT-осколков

- 13 декабря 2021, 12:12

- |

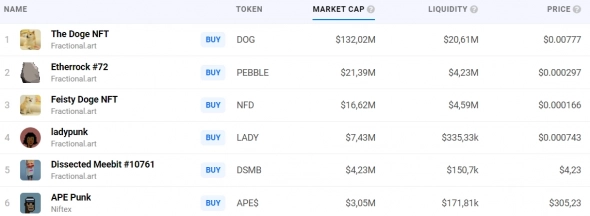

NFT упрощают привязку авторских прав к цифровым произведениям искусства, но некоторые из них являются слишком дорогими для обывателя. Эту проблему решают осколки NFT, разделяющие на доли право владения активом. Стоимость доли пропорциональна ее размеру в общем объеме владения.

Источник изображения: news.bitcoin.com

Предполагается, что наличие осколков сделает коллекционирование более доступным для рядовых пользователей. Сейчас объем рынка NFT-осколков оценивается в $213 млн, а наибольшую ценность представляет DOGE NFT с $132 млн и ценой осколка менее одного цента.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал