долговой рынок

Коротко о главном на 31.10.2019

- 31 октября 2019, 09:37

- |

- МФК «Быстроденьги» зарегистрировали программу биржевых облигаций объемом до 10 млрд рублей;

- «ДелоПортс» сообщил о совершении двух крупных сделок подконтрольными компаниями, общая сумма которых превышает 14,38 млрд рублей;

- «ИНГРАД» выступил поручителем на сумму более 3,34 млрд рублей;

- «ЮАИЗ» поручился за исполнение кредитных обязательств дочерней компании на 6,3 млн рублей

Подробнее о ключевых событиях на boomin.ru

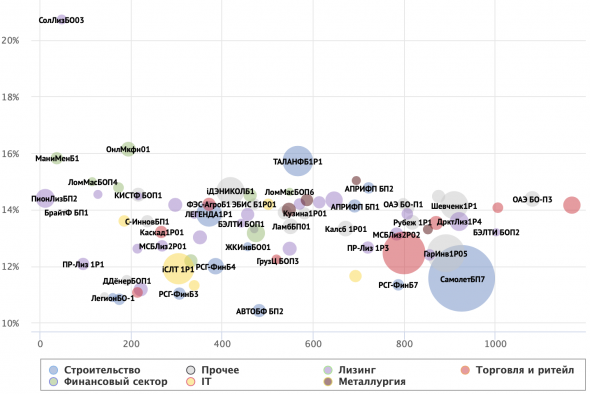

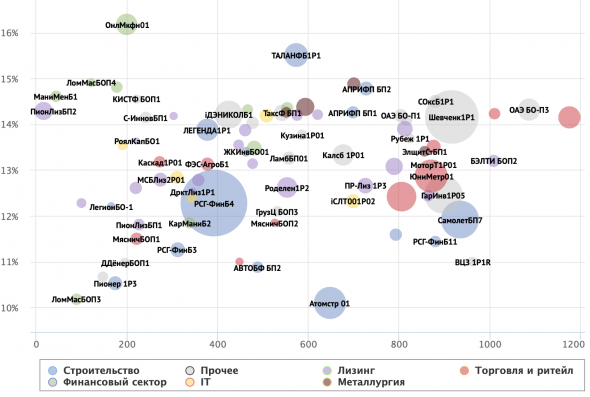

ВДОграф отметил максимальную доходность бумаги в 20,73% по итогам вчерашнего дня, а объем торгов седьмого выпуска ГК «Самолет» составил почти треть об суммарного

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

- комментировать

- 217

- Комментарии ( 1 )

Коротко о главном на 30.10.2019

- 30 октября 2019, 08:05

- |

- СЭЗ им. Серго Орджоникидзе, называемым режимным объектом, зарегистрировал программу облигаций объемом до 3 млрд рублей;

- АПРИ «Флай Плэнинг» утвердило параметры третьего биржевого выпуска объемом 400 млн рублей;

- «Директ Лизинг» за один день торгов разместил бонды на 100 млн рублей;

- «ОР» опубликовало ключевые операционные показатели группы компаний за III квартал и за 9 месяцев 2019 года

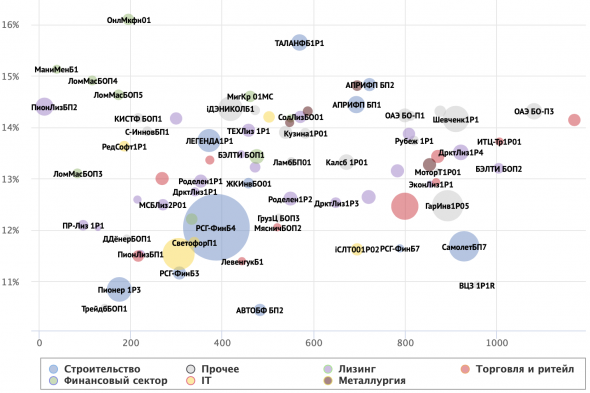

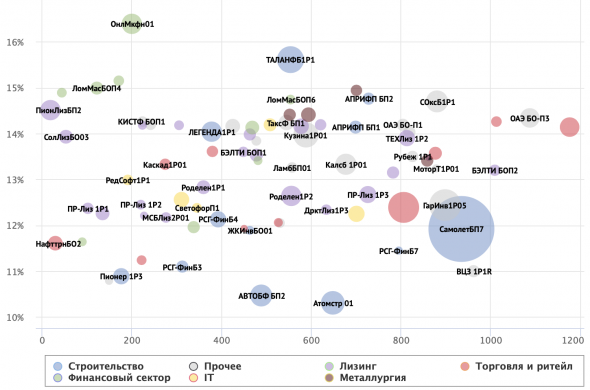

Итоги первого дня торгов «Директ Лизинг» серии 001Р-04 и еще 79 выпусков за прошедший день традиционно подвел ВДОграф

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Коротко о главном на 29.10.2019

- 29 октября 2019, 08:25

- |

- «Ред Софт» завершил размещение бондов серии 001Р-02 объемом 100 млн рублей;

- «Пионер-Лизинг» 26 ноября начнет размещение облигаций серии БО-П03 обхемом 400 млн рублей, ставка первого купона — 13,25%;

- «Директ Лизинг» сегодня начинает торги облигациями серии 001Р-04 объемом 100 млн рублей, ставка купона — 13%;

- «Соломенский лесозавод» проведет общее собрание владельцев облигаций, один из вопросов — согласие на заключение от имени владельцев соглашения о новации;

- «ГК „Самолет“ установило ставку купона на ближайший год обращения на уровне 10%;

- »ФПК «Гарант-Инвест» сообщило о выдаче дочерней компанией крупного займа на 3,2 млрд рублей;

- «Обувь России» купила акции учредителя — ПАО «ОР»

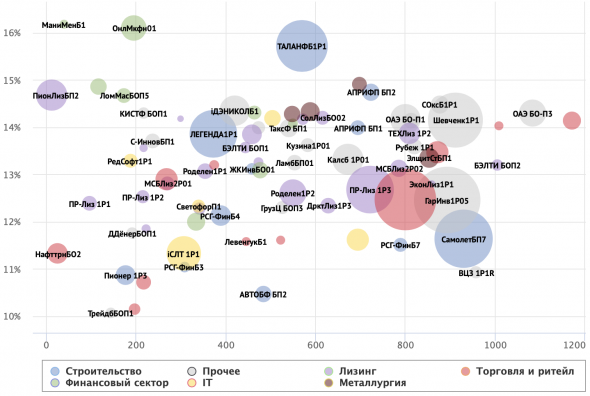

Итоги торгов за прошедший день в уже традиционном интерактивном графике — ВДОграфе

( Читать дальше )

Коротко о главном на 28.10.2019

- 28 октября 2019, 07:11

- |

- ТД «Мясничий» выступил поручителем за исполнение обязательств ООО «ИС петролеум»;

- ООО «ПЗК», предоставивший обеспечение по облигациям «ОАЭ», тоже выступил поручителем за ООО «ИС петролеум»;

- «Легенда» сообщила о расторжении договора услуг маркет-мейкера с БКС;

- подконтрольная компания «ДелоПортс» совершила сделку по залогу недвижимого имущества на сумму более 5 млрд рублей;

- «ПР-Лизинг» заключил дополнительное соглашение по договору об открытии кредитной линии, размер обязательств увеличен до 200 млн рублей;

- «РОСНАНО» сообщило об увеличении уставного капитала путем доп эмиссии акций на 40 млрд рублей

ВДОграф зафиксировал новый рекорд объема торгов, в прошедшую пятницу суммарный объем по 84 выпускам составил почти 300 млн рублей.

( Читать дальше )

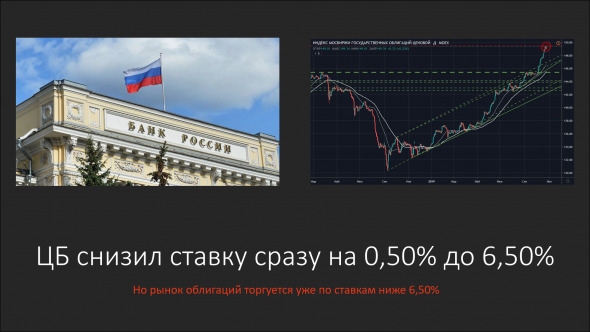

Будет ли коррекция ОФЗ по факту снижения ставки?

- 25 октября 2019, 15:22

- |

ЦБ РФ ПОНИЗИЛ КЛЮЧЕВУЮ СТАВКУ НА 50 БП ДО 6,5%

ЦБ РФ, СНИЗИВ СТАВКУ НА 50 Б.П., СОХРАНИЛ СИГНАЛ: БУДЕТ ОЦЕНИВАТЬ ЦЕЛЕСООБРАЗНОСТЬ ДАЛЬНЕЙШЕГО СМЯГЧЕНИЯ НА ОДНОМ ИЗ БЛИЖАЙШИХ ЗАСЕДАНИЙ

ЦБ РФ ПОНИЗИЛ ПРОГНОЗ ИНФЛЯЦИИ В РФ НА 2019Г ДО 3,2-3,7% С 4,0-4,5%

НА КРАТКОСРОЧНОМ ГОРИЗОНТЕ ДЕЗИНФЛЯЦИОННЫЕ РИСКИ ПРЕОБЛАДАЮТ НАД ПРОИНФЛЯЦИОННЫМИ — ЦБ РФ

ЦБ РФ ОЖИДАЕТ ИНФЛЯЦИЮ В РФ НА КОНЕЦ 2020Г В ИНТЕРВАЛЕ 3,5-4,0%

Думаю коррекция рынка облигаций весьма вероятна, особенно если произойдет что-то повышающее инфляционные ожидания или снижающее аппетит к риску на мировых рынках. В ЦБ говорят о том что «будут оценивать целесообразность дальнейшего снижения на одном из ближайших заседаний». Тем более, что рост рынка ОФЗ был очень сильным в октябре. Уверен, что в этом росте присутствует большое количество временных позиций спекулянтов. Например Сбербанк (и те кого он затянул за собой своим сообщением), который по сути «дочка» ЦБ РФ и очевидно ближе к регулятору чем любой другой банк в России. За несколько дней до заседания в Сбербанке заявили о том что ЦБ может снизить ставку на 50 б.п. не только в октябре (что и произошло сегодня и во многом ожидалось рынком), но и в декабре пойти на столь же большое снижение, а это уже было против рыночного консенсуса и все на рынке об этом много говорили поднимая цены облигаций ещё выше.

( Читать дальше )

Коротко о главном на 25.10.2019

- 25 октября 2019, 08:36

- |

- «Пионер-Лизинг» зарегистрировал третий выпуск биржевых облигаций объемом 400 млн рублей;

- «ДРП» зарегистрировал на Санкт-Петербургской бирже еще один выпуск на 50 млн рублей;

- «Нафтатранс плюс» завершил размещение второго выпуска, за два дня торгов был выкуплен весь объем в 250 млн рублей;

- АО им. Т.Г. Шевченко по итогам первого дня торгов разместил 35,67% всего объема выпуска в 500 млн рублей;

- «Лидер-инвест» сообщил о поручительстве перед Сбебанком на 4,83 млрд рублей

Объем торгов дебютанта рынка АО им. Т.Г. Шевченко и результаты торгового дня еще для 79 выпусков — в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Коротко о главном на 24.10.2019

- 24 октября 2019, 10:46

- |

- АО им. Т.Г. Шевченко установило ставку купона на весь срок обращения на уровне 13,5% годовых, размещение начинается сегодня;

- «ГК „Самолет“ полностью разместило облигации серии БО-П07 объемом 3 млрд рублей;

- ТК „Нафтатранс плюс“ подвела итоги первого дня торгов, размещено 56,7% выпуска;

- »ИНГРАД" зарегистрировал программу облигаций серии 002Р объемом до 50 млрд рублей;

- «Завод „Экран“ сообщил о решении совета директоров по сносу здания профилактория;

- »ЮАИЗ" одобрил три сделки по заключению договора поручительства

ВДОграф вернулся с итогами торгов двух новых выпусков — «ГК „Самолет“ и ТК „Нафтатранс плюс“. Итоги торгов этих и еще 78 выпусков уже доступны в интерактивном графике по ссылке.

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Коротко о главном на 23.10.2019

- 23 октября 2019, 11:01

- |

- «ГК „Самолет“ сегодня начинает торги облигациями выпуска БО-П07 объемом 3 млрд рублей;

- ТК „Нафтатранс плюс“ также сегодня начинает размещение второго выпуска биржевых облигаций на 250 млн рублей;

- АО им. Т.Г. Шевченко планирует на завтра начало торгов дебютного выпуска объемом 500 млн рублей;

- »Трейдберри" завтра размещает коммерческие облигации на 30 млн рублей;

- «СЭЗ имени Серго Орджоникидзе» утвердил программу облигаций;

- «ДелоПортс» одобрили заключение договора поручительства на сумму более 84,2 млн долларов США;

- «МСБ-Лизинг» приняло решение о выплате дивидендов

22 октября новых размещений не было. ВДОграф обещал вернуться завтра и ответить на вопрос о суммарном объем торгов и средневзвешенной доходности по итогам дня

Коротко о главном на 22.10.2019

- 22 октября 2019, 11:24

- |

- АО им. Т.Г.Шевченко зарегистрировало дебютный выпуск облигаций

- Сектор компаний повышенного инвестиционного риска пополнился облигациями нового эмитента — ООО «Торговое предприятие „Кировский“

- »Агрофирма «Рубеж» ликвидировала подконтрольную компанию «БАГУР»

- «Левенгук» сообщил об открытии кредитной линии в Альфа-банке на 120 млн рублей

- «ЧТПЗ» выступил поручителем перед Альфа-банком за исполнение обязательств в размере более 3,6 млрд рублей

- «Атомстройкомплекс-Строительство» выдало четыре займа дочерним компаниям общим объемом 572 млн рублей

21 октября новых размещений не было. Суммарный объем торгов по 82 выпускам составил 137,2 млн рублей, средневзвешенная доходность — 13,44%.

В ВДОграфе уже собраны ТОП-5 по объему дневных торгов, доходности, а также лидеры роста и падения цен

( Читать дальше )

Коротко о главном на 21.10.2019

- 21 октября 2019, 10:03

- |

- МФК «Кармани» утвердило парламенты выпуска облигаций серии БО-001-03 объемом 400 млн рублей;

- «Трейдберри» зарегистрировал выпуск коммерческих облигаций серии КО-П01 объемом 30 млн рублей;

- Санкт-Петербургская биржа включила облигации «ТМФ» в котировальные списки;

- «Атомстройкомплекс-Строительство» поручилось за исполнение обязательств двух дочерних компаний на сумму более 2,5 млрд рублей;

- Совет директоров «Левенгук» дал согласие на допсоглашение к договору поручительства

18 октября новых размещений не было, зато начинался IV Сибирский форум биржевого и финансового рынка. «Обувь России», Kuzina и «НЗРМ» поделились собственным опытом привлечения финансирования рынка.

По данным ВДОграфа суммарный объем торгов по 79 выпускам составил 199,6 млн рублей, средневзвешенная доходность — 13,42%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал