доверительное управление

Результаты доверительного управления в ИК Иволга Капитал (13,6% годовых «на руки» за январь-август 2024, активы 1,2 млрд р.)

- 17 сентября 2024, 07:23

- |

• В зависимости от стратегии минимальные пороги инвестирования в нашем ДУ – от 2 до 6 млн руб. Комиссия управляющего – от 0,5% до 1% от активов в год.

Средняя доходность всех счетов доверительного управления, вне зависимости от стратегии, в этом году впервые незначительно отстает от средней ставки банковского депозита. Имеется в виду доходность «на руки», после очистки от комиссий и базового НДФЛ (13%). За 2023 год она составила 16,2%, за 8 месяцев 2024 – 13,6% годовых.

Проигрыш депозитам локальный. До нынешнего года мы депозитам не уступали, зато часто с запасом опережали их. А на всей истории оставили их далеко позади. Возможно, весь 2024 год станет исключением. Однако время на реванш еще есть.

Наши основные стратегии:

• ДУ ВДО, и это почти 2/3 активов. Наша первая специализация. Принесшая инвесторам наибольший доход. На конец августа мы оценивали потенциальную (она же внутренняя) доходность портфелей ДУ ВДО на уровне 23,9% (до комиссий и НДФЛ). К середине сентября она стала выше.

( Читать дальше )

- комментировать

- 3.3К

- Комментарии ( 0 )

Обзор фондового рынка России. Ключевые показатели Управляющих компаний.

- 16 сентября 2024, 12:46

- |

Доходность – является одним из важнейших факторов для инвесторов, при выборе Управляющей Компании и решении передать свои капиталы в Доверительное управление. К сожалению, последний отчет Банка России «Обзор ключевых показателей Управляющих компаний за 2 квартал 2024 года» выявляет несколько тревожных сигналов на рынке. Многие инвестиционные стратегии УК не могут обеспечить адекватную прибыль своим клиентам даже в относительно стабильных рыночных условиях.

1. Доходность инвестиционных фондов снижается. Например, доходность открытых паевых инвестиционных фондов (ОПИФ) стала отрицательной и составила -3,2%, что значительно хуже по сравнению с предыдущим кварталом (4,9%). Доходность биржевых паевых инвестиционных фондов (БПИФ) снизилась до 2,4% с 4,4%. Это связано с падением российского рынка акций и облигаций, что делает инвестирование в фонды менее привлекательным и увеличивает риск для участников рынка.

2. Объем портфелей в доверительном управлении (ДУ), то есть тех активов, которые управляющие компании управляют по поручению клиентов, впервые за два года сократился на 1% и составил 2,5 трлн рублей.

( Читать дальше )

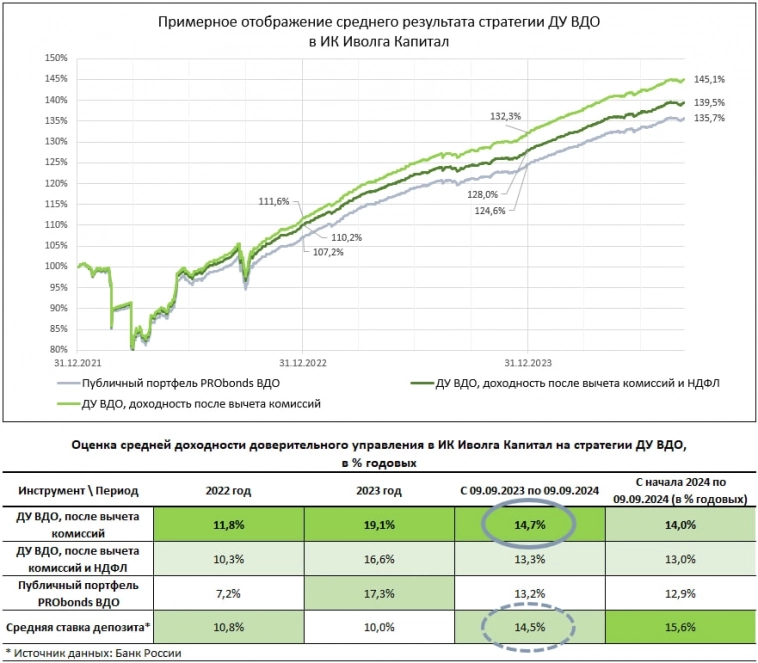

Портфель ВДО (13,2-14,7% за 12 мес.). Возвращаем преимущество над депозитами

- 11 сентября 2024, 06:46

- |

• Сегодня кратко о результатах. Так ли тягостна судьба портфеля ВДО в нынешних условиях?

Растущие рублевые ставки – бередящая рана рынка облигаций. Наиболее популярный индекс высокодоходных облигаций, Cbonds High Yield, в условиях все более жесткой ДКП успехами не радует: +8% за последние 12 месяцев. Хотя и не минус. В отличие от Индекса ОФЗ (RGBITR), у того за год -4,4%. И, кстати, падение ОФЗ – самостоятельное травмирующее обстоятельство для широкого рынка облигаций, в т. ч. для ВДО.

Однако • публичный портфель PRObonds (модель, где все сделки публикуются заранее в открытом доступе), имеет 13,2%. Более чем в 1,5 раза обгоняя базовый индекс.

А реализация портфеля ВДО в доверительном управлении Иволги (стратегия ДУ ВДО) за эти 12 месяцев превысила по результату среднюю ставку банковского депозита (среднюю за те же 12 месяцев, депозитные ставки мы берем из статистики ЦБ). • У депозитов получилось 14,5%. У ДУ ВДО – 14,7%.

Хотя на отрезке с января по сентябрь 2024 ВДО в нашем исполнении средней ставке депозита еще проигрывают. Но, думаем, и это ненадолго. С нынешней • доходностью портфеля к погашению, около 26% годовых, реванш — задача тактическая.

( Читать дальше )

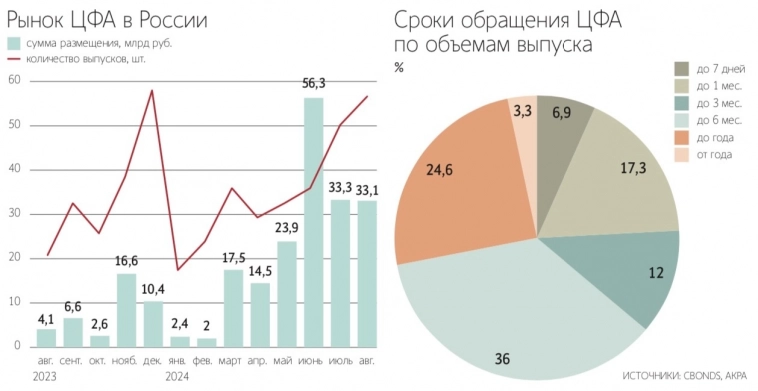

ЦБ России готовит поправки для передачи ЦФА в доверительное управление и ПИФы, защищая инвесторов от рисков – Ведомости

- 09 сентября 2024, 07:49

- |

Центральный банк России разрабатывает поправки в законодательство, которые позволят инвесторам передавать цифровые финансовые активы (ЦФА) в доверительное управление (ДУ) и включать их в паевые инвестиционные фонды (ПИФы). По словам зампреда ЦБ Филиппа Габунии, главной целью является защита активов от рисков, связанных с банкротством управляющих компаний (УК).

Сегодня в законодательстве не прописаны четкие механизмы, которые обеспечивали бы сегрегацию ЦФА от других активов УК. Это может привести к тому, что в случае банкротства компании активы инвесторов попадут в конкурсную массу и будут подвержены взысканию. Для решения этой проблемы ЦБ планирует внести изменения в законы, регулирующие ЦФА и процедуры банкротства.

Сегрегация ЦФА станет важным шагом для обеспечения безопасности инвесторов. Помимо этого, нововведения позволят квалифицированным инвесторам вкладывать средства через традиционных финансовых посредников, таких как доверительные управляющие и ПИФы. Это сделает рынок ЦФА более зрелым и устойчивым.

( Читать дальше )

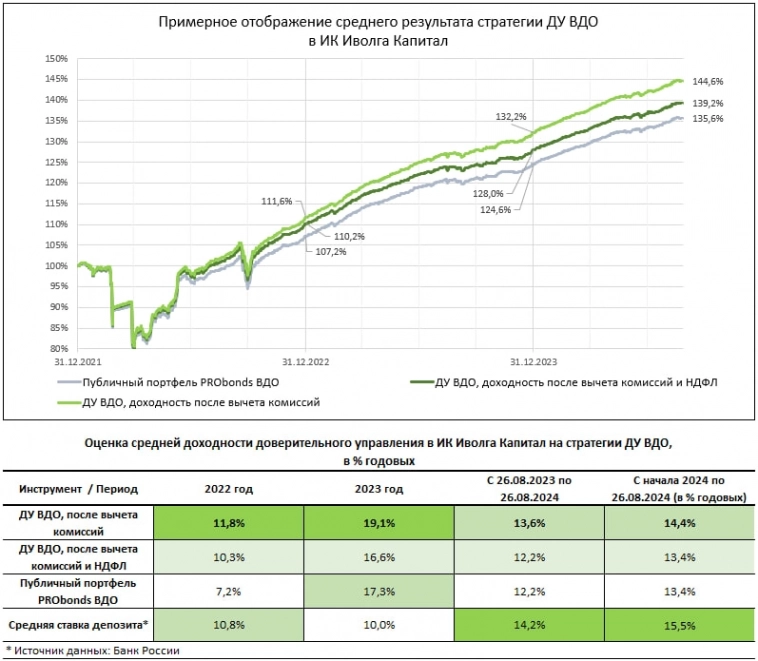

Портфель ВДО (12,2-13,6% за 12 мес и 23,6% к погашению). Почти догнали депозит на падающем рынке. И планируем вскоре вновь его обогнать

- 29 августа 2024, 07:00

- |

На фондовом рынке продолжается большая встряска. Не только в акциях, но и в облигациях. Особенно в ОФЗ.

Наиболее рискованные сегменты рынка должны рисковать больше остальных. ВДО – тот самый сегмент

Однако нам удается удерживать и публичный портфель PRObonds ВДО, и построенную на нем стратегию доверительного управления ДУ ВДО в тренде роста. Пусть и колеблющегося.

Причем мы постепенно сокращаем разрыв с галопирующими ставками банковских депозитов.

Актуальный состав портфеля – в таблице. Или – с большей детализацией – на интерактивной странице портфеля PRObonds ВДО. Последняя серия сделок (сделки публикуются до момента их совершения) – здесь.

( Читать дальше )

ЦБ обязал обособить российские ценные бумаги, купленные у недружественных нерезидентов после 1 марта 2022 г., на счетах доверительного управления. Продать эти бумаги можно будет только по разрешению

- 26 августа 2024, 08:43

- |

24 августа 2024 года Банк России направил предписание профучастникам обособить на счетах доверительного управления российские ценные бумаги, приобретенные после 1 марта 2022 года у недружественных нерезидентов. Продать эти бумаги можно будет только по разрешению.

Ранее требования об обособлении касались только стандартных счетов, что позволило некоторым участникам избегать этих ограничений через счета доверительного управления. Теперь же предписание охватывает все категории счетов, чтобы исключить лазейки.

Это решение ЦБ совпало с активными распродажами на российском рынке и решением Bank of New York Mellon возобновить расконвертацию расписок российских компаний с 22 августа. В частности, конвертировать расписки в акции можно по бумагам таких компаний, как «Газпром», «РусГидро», и ГМК «Норильский никель».

Источник: quote.rbc.ru/news/article/66cae04d9a79474849630972Выручка рынка доверительного управления за первое полугодие 2024 года

- 21 августа 2024, 10:34

- |

Подробнее — в материале «Ъ».

Крупнейшие российские управляющие компании за I полугодие 2024 г. увеличили выручку на 24% г/г, до ₽45,5 млрд, несмотря на высокую волатильность на фондовом рынке – Ъ

- 21 августа 2024, 08:30

- |

Крупнейшие российские управляющие компании (УК) за первое полугодие 2024 года увеличили выручку на 24%, до 45,5 млрд рублей, несмотря на высокую волатильность на фондовом рынке. Однако темпы роста оказались на треть ниже, чем в аналогичный период 2023 года, из-за слабой динамики на фондовом рынке, где индекс Московской биржи завершил полугодие на уровне 3154 пунктов, всего на 1,8% выше конца 2023 года.

Наиболее успешными оказались компании, ориентированные на частных инвесторов, такие как УК «Первая» (6,24 млрд рублей, рост на 34,6%), «Альфа-Капитал» (6,21 млрд рублей, рост на 43,2%) и «Райффайзен Капитал» (2,59 млрд рублей, рост на 43,4%). Лидеры по приросту выручки объясняют успех увеличением объемов открытых паевых инвестиционных фондов.

В то же время компании, ориентированные на институциональных инвесторов, показали более скромные результаты: рост выручки в пределах 15% или даже снижение на 20%. Это связано с особенностями структуры вознаграждения и негативной конъюнктурой на рынке облигаций, что отрицательно сказалось на стоимости портфелей и доходах этих УК.

( Читать дальше )

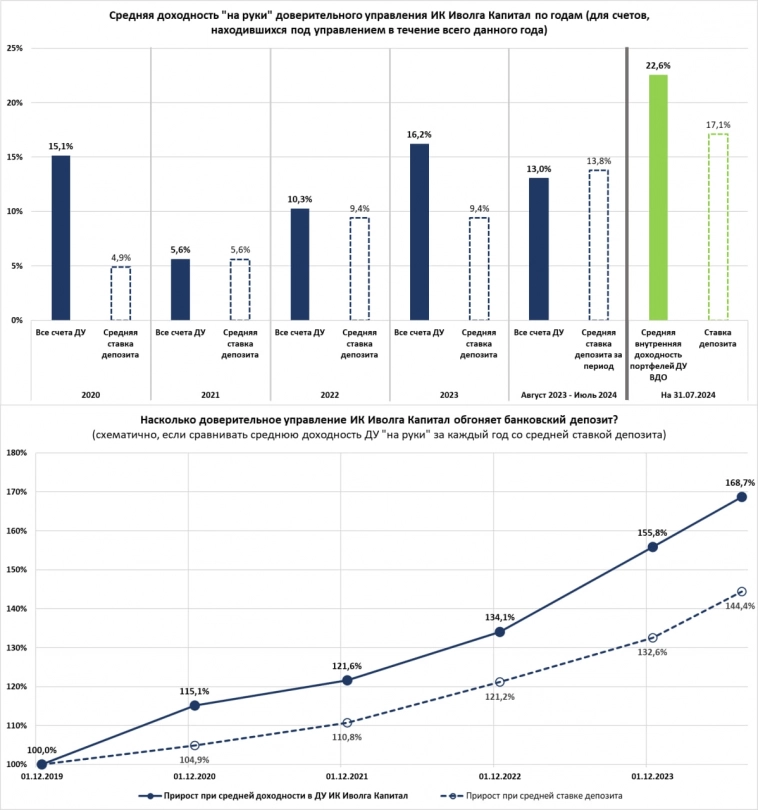

ДУ в Иволге. За почти 5 лет мы опережаем банковский депозит примерно в 1,5 раза

- 16 августа 2024, 07:14

- |

Вчера мы приводили некоторые значения основной для Иволги ✔️стратегии доверительного управления – ДУ ВДО. В паре слов, это в среднем 13,4% за последние 12 месяцев, после вычета комиссий.

Сегодня представим более широкие значения, для всей совокупности нашего управления активами.

Всего в доверительном управлении (ДУ) Иволги Капитал на конец июля находилось 1,28 млрд р. Эти ниже пиковых 1,4 млрд, которые мы имели в середине весны. Депозиты оттягивают на себя часть ликвидности и наших клиентов. Тем более, вывод активов из нашего управления – процесс несложный.

Поэтому сравним результаты нашей работы с результатами банковского депозита. На диаграммах – обобщенная и схематичная картина. Для сравнения берем среднюю максимальную ставку банковского депозита за тот или иной период (статистику публикует Банк России). Доходность ДУ в Иволге в нашем случае – средняя доходность «на руки» (после вычета комиссий и основной части НДФЛ) за определенный период по всем счетам доверительного управления, вне зависимости от стратегии управления. Главное, чтобы счет управлялся в течение всего этого периода.

( Читать дальше )

Публичный портфель ВДО (12,8% за 12 мес) и доверительное управление в ВДО (13,4% за 12 мес, до уплаты НДФЛ). Мы не падали вместе с рынком и быстро догоняем депозиты

- 15 августа 2024, 07:23

- |

Сколько ломается копий на поле высокодоходных облигаций каждый раз, когда фондовый рынок испытывает сложности. Но вот состоялась очередное падение рынков (и облигаций, и акций) и вновь ничего трагического не случилось ни с публичным портфелем PRObonds ВДО (все его сделки публикуются в нашем телеграм-канале до момента их совершения), ни с доверительным управлением в ВДО.

За последние 12 месяцев портфель PRObonds ВДО прибавляет 12,8%, а наше доверительное управление (ДУ ВДО) – 13,4%, в среднем. Это после вычета комиссий и до вычета НДФЛ.

Средняя ставка банковского депозита за те же 12 мес – 13,8%, немного выше. Правда, если %% по депозитам имели тенденцию к повышению, среднюю ставку заработать было примерно невозможно.

Нынешняя средняя ставка банковского депозита сейчас выше, 17,1%. И заметно выше сравнимая с ней доходность к погашению портфеля PRObonds ВДО (корректнее – внутренняя доходность портфеля), сейчас она 22,6% годовых. И, вероятно, скоро будет несколько выше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал