грузовичкоф

«Грузовичкоф» выплатил 17 купон по 3 выпуску

- 10 ноября 2020, 14:11

- |

Купонная ставка по 3-ей эмиссии установлена на уровне 15% и будет действовать до июня 2021г. Общая сумма выплат в этом месяце — 616 450 руб., по 123,29руб. за одну облигацию номиналом 10 тыс. руб.

Свой третий по счету выпуск серии БО-П03 (RU000A100FY3) мувинговый сервис «Грузовичкоф» разместил в июне 2019г. Объем эмиссии — 50 млн руб., срок действия — 3 года, разделен на 26 купонных периодов по 30 дней.

Во время октябрьских торгов облигации этой серии набрали оборот порядка 4,4 млн руб., на 0,6 млн руб. превысив объемы предыдущего месяца. Средневзвешенная цена по бумагам опустилась на 0,48 п.п., но по-прежнему держится значительно выше номинала — 105,76%.

Несмотря на довольно сложный год, у компании большие планы относительно дальнейшего развития бизнеса — это и расширение списка услуг, и новые партнеры, и современные технологии, которые «Грузовичкоф» не только внедряет, но и активно развивает, будучи резидентом «Сколково». Подробнее о планах компании читайте в источнике.

- комментировать

- 178

- Комментарии ( 0 )

«Грузовичкоф» и «Таксовичкоф» объявили о новом этапе привлечения инвестиций

- 30 октября 2020, 14:04

- |

Сервис малотоннажных грузоперевозок «Грузовичкоф» совместно с сервисом заказа такси «Таксовичкоф» объявили о новом этапе привлечения совместных инвестиций в сумме 15 млн долл. Оба бизнеса планируют направить инвестиции на развитие новых услуг, параллельно расширяя количество регионов присутствия в России и продолжая экспансию в страны СНГ.

Подготовка привлечения капитала ведется с начала года. В январе 2020 года «Грузовичкоф» и «Таксовичкоф» начали работу по привлечению иностранных инвестиций при поддержке инвестиционного банка «Lincoln International Russia & CIS» и лидера в области аудита, налогообложения, сопровождения сделок и консультирования «EY». Но пандемия заставила взять паузу.

Несмотря на карантин оба сервиса продолжили эффективную работу. С января по сентябрь текущего года оборот мувингового направления «Грузовичкоф» составил 2,7 млрд рублей, аналогично показателям 2019 года. При этом в направлении сервисов для DIY-ритейла отмечается прирост почти в 60% по отношению к прошлому году и составляет 620 млн руб. Вместе с тем, «Грузовичкоф» значительно усилил свое присутствие в городах — 43 города России, в сравнении с началом года — 32 города. В ближайшее время сервис «Грузовичкоф» запустится в столицах Республики Беларусь, Киргизии и Таждикистана.

( Читать дальше )

Благодаря высокой диверсификации по направлениям, карантин почти не повлиял на работу «ГрузовичкоФ»

- 27 октября 2020, 06:20

- |

Последний, уже четвертый, выпуск облигаций «ГрузовичкоФ» был размещен в конце марта, как раз перед началом режима самоизоляции. На привлеченные средства в планах было развитие новых направлений в сфере внешнеэкономической деятельности и расширение списка услуг по перевозке коммерческих грузов. О том, насколько планы совпали с реальностью, ниже.

«В целом самоизоляция, карантин значительно меньше повлияли на работу „ГрузовичкоФ“ в сравнении с конкурентами, благодаря высокой диверсификации по направлениям. Автопарк сервиса оснащен всеми типами автомобилей — от „каблуков“ до 20-ти тонных машин и спецтехники. Благодаря широкому спектру услуг и большому автопарку „ГрузовичкоФ“ закрывает любые потребности.» — комментирует Вячеслав Алексейцев, руководитель отдела по работе с инвесторами.

( Читать дальше )

Коротко о главном на 26.10.2020

- 26 октября 2020, 10:38

- |

Итоги размещения, рейтинг, оферта, регистрация нового выпуска и замена эмитента:

- СофтЛайн Трейд разместил выпуск облигаций серии 001P-04 на 4,95 млрд рублей за один день торгов. Рейтинговое агентство «Эксперт РА» присвоило ценным бумагам кредитный рейтинг на уровне ruBBB+.

- 29 октября Оптима разместит выпуск четырехлетних облигаций серии 001Р-01 на 65 млн рублей. Ставка купона установлена на уровне 15% годовых, купоны ежеквартальные. Организатором выступит Финансовое ателье GrottBjorn.

- Пионер-Лизинг объявил оферту по приобретению облигаций серии БО-П01. Цена приобретения составит 100% от непогашенной части номинальной стоимости. Срок предъявления бумаг — с 5 по 11 ноября 2020 г. Дата приобретения —7 декабря 2020 г.

- Завод КЭС зарегистрировал выпуск облигаций серии 001P-02 планируемым объемом 200 млн рублей и сроком обращения — 4 года. Ориентир ставки купона — 13,5-14% годовых. Организатор — «УНИВЕР Капитал».

- Московская биржа сообщила о регистрации изменений в решении о выпуске биржевых облигаций серии БО-П03 ГрузовичкоФ-Центр по причине замены эмитента биржевых облигаций.

( Читать дальше )

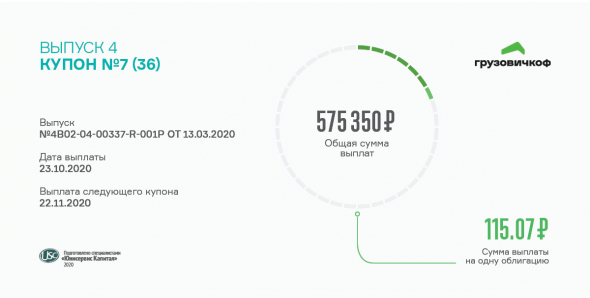

«Грузовичкоф» перечислил средства на выплату 7 купона по 4 выпуску

- 23 октября 2020, 16:04

- |

Размер купонного дохода установлен на уровне 14% годовых на все три года обращения облигационного займа. Общая сумма купонных выплат составляет 575 350 руб. (115,07 руб. на одну облигацию номиналом 10 тысяч).

Компания разместила свой 4-й по счету выпуск серии БО-П04 (RU000A101K30) объемом 50 миллионов руб. в марте 2020г. Привлеченные средства были направлены на масштабное брендирование автомобилей с целью повышения узнаваемости сервиса и увеличения количества заказов.

Во время сентябрьских биржевых торгов облигации 4-й серии мувингового сервиса «Грузовичкоф» набрали объем в пределах 4,9 млн руб. Средневзвешенная цена по ним выросла еще на 1,69 пункта и составила рекордные среди наших эмитентов 112,93% от номинальной стоимости бумаг.

На сегодняшний день сервис компании работает уже в 45 городах России, Казахстана и Узбекистана. На очереди — 11 населенных пунктов, где «Грузовичкоф» начнет функционировать в ближайшее время, и еще порядка 80-ти городов изучаются для дальнейшей экспансии (проводится анализ рынка, ведутся переговоры с потенциальными партнерами).

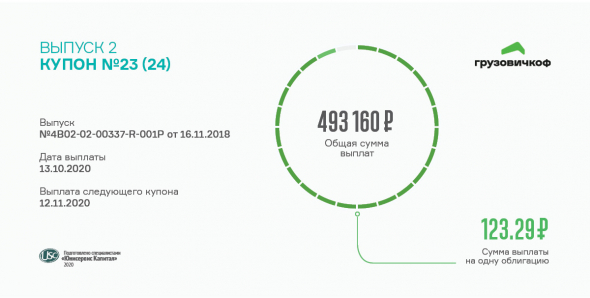

23 купон по 2 выпуску выплатил «Грузовичкоф»

- 13 октября 2020, 17:51

- |

Для эмиссии серии БО-П02 (RU000A0ZZV03) действует фиксированная ставка купонного дохода, установленная на уровне 15% годовых. В пользу инвесторов компания каждые 30 дней перечисляет в НРД по 493 160 руб. (123,29 руб. на одну бумагу).

Выпуск был размещен на бирже в ноябре 2018г. сроком на два года, так что текущий купон – предпоследний (всего их предусмотрено 24). Объем эмиссии – 40 млн руб. в облигациях номиналом 10 тысяч. В данный момент в обращении находится весь выпуск.

Вторая серия облигаций сервиса «Грузовичкоф» в сентябре торговалась на бирже 22 дня, за которые бумаги сформировали объем в пределах 4,7 млн руб., что на 1,7 млн больше, чем в августе. Средневзвешенная цена, ввиду скорого погашения, снизилась на 0,83 пункта и составила 101,46% от номинала облигаций.

Мы ежемесячно публикуем итоги торгов по облигациям всех наших эмитентов. Ознакомиться с сентябрьскими результатами по другим компаниям можно на официальном сайте «Юнисервис Капитал» по ссылке.

16 купон по 3 выпуску получили инвесторы «Грузовичкоф»

- 12 октября 2020, 17:22

- |

Общая сумма дохода инвесторов составила 616 450 руб., по 123,29 руб. на одну бумагу номинальной стоимостью 10 тыс. Действующая ставка купона составляет 15% и будет применяться до июня 2021г.

В этом месяце купонная выплата была перенесена, поскольку пришлась на воскресный день, 11 октября. Средства, предназначенные инвесторам, компания перечислила в Национальный расчетный депозитарий сегодня, 12-го октября.

Напомним параметры выпуска: облигации серии БО-П03 (ISIN код: RU000A100FY3) размещены на Московской бирже 19.06.2019-го сроком на 3 года. Объем эмиссии — 50 млн руб., выплата купона проводится ежемесячно. Организатором выступило ООО «Юнисервис Капитал».

В сентябре на вторичных торгах облигации 3—й серии сформировали оборот свыше 3,8 млн руб., что на 0,6 млн больше, чем в августе. Средневзвешенная цена совершила резкий скачок на 1,29п.п. и составила 106,24% от номинальной стоимости облигаций.

( Читать дальше )

Коротко о главном на 09.10.2020

- 09 октября 2020, 10:14

- |

Сбор заявок от инвесторов и оферта:

- «КИВИ Финанс» установило финальный ориентир ставки купона облигаций серии 001Р-01 на уровне 8,4-8,5% годовых. По итогам букбилдинга объем выпуска увеличен до 5 млрд руб

- «Авангард-АГро» выкупило в рамках оферты облигации серии БО001Р-01 на 370 млн рублей

- «Грузовичкоф-Центр» внесло изменения в решение о выпуске облигаций серии БО-П04, осуществив замену эмитента

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

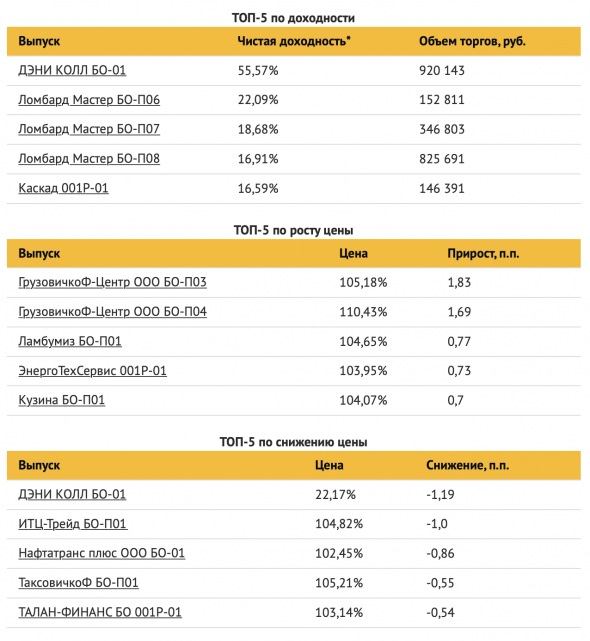

Итоги торгов в сентябре: сдержанные обороты и волатильность котировок

- 06 октября 2020, 08:35

- |

В сентябре общий оборот, сформированный 19-ю выпусками эмитентов ООО «Юнисервис Капитал» практически идентичен августу — 132,97 млн, что всего лишь на 0,37 млн больше, чем месяцем ранее.

Средневзвешенная цена облигаций после кризисного падения и последующего многомесячного роста начала показывать и отрицательные колебания. Это свидетельствует о том, что рынок постепенно стабилизируется.

Из 19 выпусков 9 опустились в цене, однако, выше номинала по-прежнему торгуются 17. Значительный рост котировок зафиксирован по облигациям АО «НХП», второму выпуску «Дяди Дёнера» и четвертому выпуску «ГрузовичкоФ». Наиболее заметное падение в цене продемонстрировали бумаги ЗАО «Ламбумиз».

А теперь по порядку.

Дебютный выпуск ООО «ПЮДМ» (RU000A0ZZ8A2) за 22 торговых дня показал оборот 4,5 млн руб., прибавив к августовским итогам лишь 186 тысяч. Средневзвешенная цена утратила 0,54 пункта и остановилась на отметке 102,23% от номинала.

( Читать дальше )

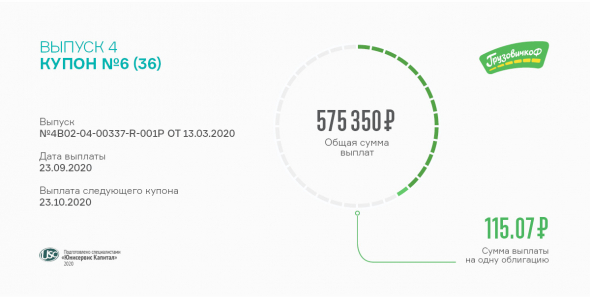

«Грузовичкоф» выплатил 6 купон по 4 выпуску облигаций

- 23 сентября 2020, 16:26

- |

Купонный доход установлен на уровне 14% годовых и зафиксирован на весь период обращения облигационного выпуска. Сумма выплаты за одну бумагу номиналом 10 тысяч составляет 115,07 руб., за все облигации выпуска объемом 50 миллионов — 575 350 руб.

Размещение бондов серии БО-П04 (RU000A101K30) началось в марте 2020г. Компания планирует погасить выпуск в апреле 2023-го. Трехгодичный период обращения разбит на 36 купонов продолжительностью 30 дней.

В августе объем торгов по данному выпуску эмитента составил 5,7 млн руб., что почти на 4,3 млн меньше, чем месяцем ранее. А вот котировки бумаг выросли аж на 4,28 пункта — средневзвешенная цена месяца достигла рекордного значения — 111,24% от номинальной стоимости облигаций.

Мувинговый сервис «Грузовичкоф» ведет активную экспансию, наращивая свое присутствие в городах с населением порядка 200 тысяч человек. Всего за год автопарк компании вырос почти вдвое — с 2458 до 4114 автомобилей, большая часть из которых (3409 ед.) находится в собственности компании. Дальнейшая стратегия развития сервиса включает в себя, в том числе, выход и на Европейский рынок.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал