госдолг

Осталось 23,5 млрд $ до потолка государственного долга США

- 04 сентября 2017, 14:13

- |

Пока инвесторы всего мира отвлекаются на геополитические игрушки США и КНДР, а в Европе все думают о предстоящих выборах в Бундестаг, осталось со всем немного времени на то, чтобы конгрессмены одобрили повышение потолка уровня госдолга США.

В случае неодобрения нового уровня государственного долга США. Тысячи работников госучреждений останутся без финансирования, биржевые курсы ждет коррекция, а фокус внимания инвесторов вновь перейдет на внутреннюю политику в США.

Ваше мнение господа, к чему все это приведет?

- комментировать

- ★2

- Комментарии ( 25 )

Лишь бы только не было обвала, как тогда в девяносто восьмом...

- 02 сентября 2017, 19:27

- |

"Аналитический центр Bipartisan Policy Center оценивает, что «час X», после которого у казначейства возникнет кассовый разрыв, может наступить в начале или середине октября... Конгрессмены вернутся к работе после летних каникул, 5 сентября. Бовино из S&P ожидает, что законодатели своевременно повысят потолок госдолга, но оговаривается, что «ставить на рациональное американское правительство может быть рискованно». Если правительство приостановит работу с начала октября, рост ВВП за четвертый квартал будет терять 0,2 п. п., или $6,5 млрд, каждую неделю, которую будет продолжаться shutdown, прогнозируют экономисты S&P Global. Если же правительство США допустит дефолт по своим долгам, «воздействие этого события будет хуже, чем коллапс Lehman Brothers в 2008 году», и потрясет рынки и вызовет рецессию в США.".

По понятиям Международных стандартов кассовый разрыв это официально неоформленное банкротство, т.е. неспособность в момент кассового разрыва отвечать по своим обязательствам.

Например, кредиторская задолженность более года или задержка заработной платы — тоже фактическое банкротство я считаю. Вот так серьезно относятся к понятию банкротства в США.

Может, это они все преувеличивают?

Кривая доходности казначейских обязательств США инвертировалась

- 19 июля 2017, 23:56

- |

Интересная информация с ZeroHedge. В США растет беспокойство в связи с достижением очередного потолка госдолга в октябре и возможными последующими каникулами правительства в течение двух недель.

Доходность казначейских обязательств с погашением 19 октября начала резко расти, что привело к инвертированию кривой доходности.

( Читать дальше )

ОФЗ. Госдолг растет.

- 14 июня 2017, 13:51

- |

Государственный внутренний долг Российской Федерации, выраженный в государственных ценных бумагах

(млн. руб.) на 1 июня 2017 года |

6 645 169,263 |

Информация официального сайта Министерства финансов Российской Федерации: https://www.minfin.ru/ru/perfomance/public_debt/internal/#ixzz4jyMlzSud

Гипотетическая альтернатива ОФЗ

- 19 мая 2017, 10:24

- |

Я вот думаю, есть в финансах такое понятие как казначейский билет. Такие бумаги вроде как эмитируются минфином, и во многих случаях ходят как денежная единица. Даже в СССР было что-то в этом роде. В принципе, можно разбить ОФЗ на более мелкие бумаги, и пустить их в плавание в виде билетов. Тут есть одна загвоздка: билет, эмитируемый банком России у нас по конституции является единственным законным платежным средством. Однако же, допустим такую ситуацию: нарушают закон торговые точки, принимая в качестве оплаты билеты правительства, а их слегка наказывают, делов-то. Ведь сейчас это обычная практика, во всем мире, вопреки конституций, свободно гуляют денежные суррогаты в виде криптовалют, и под это парадоксальным образом подводится законодательная база.

Кстати, вдумайтесь в смысл этого названия «билет банка России», похоже, это юридически ни что иное, как доля в госдолге США, по определению самого понятия «билет». По аналогии, Мавроди производил эмиссию своих билетов как долевое владение акцией МММ:)

ОФЗ и нерезиденты: статистика и прогнозы

- 19 мая 2017, 04:59

- |

http://www.rbc.ru/finances/19/05/2017/591da6469a794772981c6a3b?from=main

Стоимость обслуживания госдолга США перевалила за пол триллиона

- 10 мая 2017, 06:45

- |

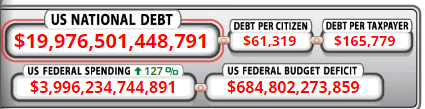

Разговоры об огромном госдолге США идут уже не один год. Только за последние 10 лет его размер вырос почти на $10 трлн. Кстати говоря, на то чтобы «задолжать» первые 10 триллионов долларов у американцев ушло более 200 лет.

Сам по себе размер долга мало что значит, его отношение к размеру ВВП – более показательно. Согласно данным FRED, последние десять лет долг рос в 1,5 раза быстрее, чем развивалась экономика. Если представить, что государство – это компания, то мы бы сказали, что она крайне не эффективна. Но это – все, причин для беспокойств пока не появилось. Государство все же не компания, ему нужно проводить социальную политику, повышать уровень жизни населения. Почему бы не занимать на благие цели, тем более, что занимают охотно, и обратно не требуют.

( Читать дальше )

Рост внешнего долга России — одна из причин крепкого рубля

- 13 апреля 2017, 18:35

- |

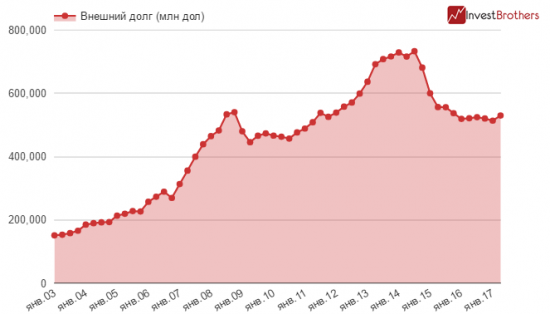

Российский внешний долг вырос по итогам первого квартала на 16 млрд долларов, такими темпами он не рос с первой половины 2014 г.

По предварительным оценкам Центрального банка внешний долг России к концу первого квартала 2017 г. увеличился до 530 млрд долларов, что на 16,2 млрд больше, чем на начало текущего года. Основной вклад был сделан предприятиями страны, которые нарастили внешние заимствования на 8 млрд долларов. Обязательства российского бизнеса теперь составляют около 350,7 млрд долларов, чего не было с октября 2015 г.

Не осталось в стороне и государство, за первые три месяца года его долг вырос на 3,5 млрд долларов, благодаря наращиванию объемов ОФЗ. Однако стоит отметить, что около 70% всего госдолга страны номинировано в рублях. Таким образом, правительство страны пытается по максимуму избавиться от валютных рисков.

Также становится отчасти понятно, почему российский рубль чувствует себя так уверенно, даже на падающей нефти. Помимо положительного сальдо торгового баланса, который по итогам трех месяцев года составил около 34,5 млрд долларов, в России идут еще и заемные доллары. По данным все того же Центрального банка за январь-март российские заемщики должны были погасить около 29 млрд долларов внешних обязательств. То есть, за первый квартал было привлечено примерно 45 млрд нового долга.

( Читать дальше )

Саудовская Аравия увеличивает госдолг для финансирования дефицита бюджета

- 13 апреля 2017, 12:45

- |

Саудовская Аравия продолжает занимать за рубежом. Ближневосточное королевство привлекло путем размещения облигаций 9 млрд долларов.

Саудовская Аравия выручила около 9 млрд долларов в рамках первой международной продажи исламских облигаций, сообщает в среду The Wall Street Journal. Таким образом, королевство претворяет в жизнь свой амбициозный план по изменению структуры экономики.

Саудовские бумаги будут разделены на две равные части: на 5-ти и 10-ти летние выпуски. Общий спрос на облигации составил 33 млрд долларов, что позволило правительству выручить на 1 млрд долларов больше, чем оно планировало. Более короткие бумаги проданы с доходностью в 2,93%, а более длинные с 3,65%.

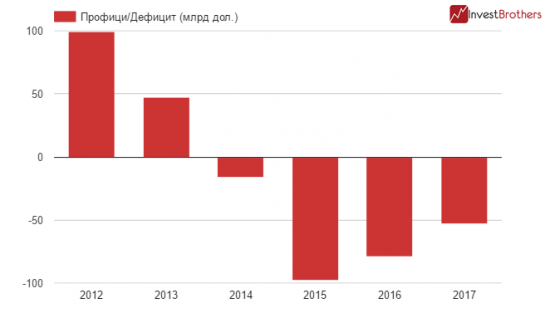

Королевство, как и другие страны Ближнего Востока, привлекает средства на внешнем рынке с целью финансирования дефицита бюджета. В 2015 г. доходы Саудовской Аравии были меньше расходов на рекордные 98 млрд долларов. В прошлом году Эр-Рияду удалось сократить дефицит до 79 млрд долларов. В текущем году королевство планирует увидеть дефицит на еще меньшем уровне — в 53 млрд долларов, а к 2020 г. и вовсе выйти в плюс.

( Читать дальше )

Поговорим об ОФЗ.

- 22 марта 2017, 15:37

- |

Вчера на рынке ОФЗ не наблюдалось явного тренда: доходности ОФЗ с погашением в 2020-2033 гг. остались в диапазоне 7,95-8,2%.

Ослабление интереса на ОФЗ может вызвать вчерашнее снижение цен на нефть с 51,7 до 51,2 долл. за барр. марки Brent. Сегодня с утра Brent торгуется в районе 50,9 долл. за барр.

При текущем темпе снижения на сырьевых площадках доходности ОФЗ, скорее всего, сегодня останутся в прежнем диапазоне, тк инвесторы пока что сохраняют интерес к покупкам ОФЗ, который поддерживается ожиданиями по снижению ключевой ставки на ближайшем заседании Банка России на фоне замедления годовых темпов инфляции до 4,4%.

Ключевая ставка и ОФЗ

Котировки ОФЗ после февральского заседания ЦБ демонстрировали незначительную динамику. Однако снижение темпов инфляции заставило многих участников рынка поверить в снижение ключевой ставки в марте и за последние 2 недели доходности ОФЗ опустились на 20-30 б.п. до 7,95-8,2% годовых

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал