газ

Статистика, графики, новости - 24.01.2024 - про кота Твикса. Мы думали, проскочим, но нет.

- 24 января 2024, 04:37

- |

— Милей ходит по тонкому льду

— Подробности про нашу с вами инфляцию

— Кто делает в мозг среднему американцу?

— Трейдерская мудрота

Доброе утро, всем привет!

В Аргентине новый либертарианский президент решил походить по ахеренно тонкому льду.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

🚩 Слабые перспективы природного газа.

- 23 января 2024, 13:47

- |

Осенью прошлого года нам удалось сделать несколько прибыльных сделок в период восстановления котировок газа. Тем не менее, среднесрочные перспективы и прогнозы оказалось ошибочными, а цена практически оказалась у минимума весны 2023 года.

Если вы хотите понять разницу, почему краткосрочный спекулянт зарабатывает больше и стабильнее, газ — хороший пример. Мы понимали локальную структуру, ее торговали. Последний выход и ожидание следующего сигнала пришлось на разворот актива, мы оказались без сделки.

В результате прибыль была зафиксирована несмотря на ошибки в ожидании следующих движений и направления в целом.

Лишь в фазу незоткатного роста среднесрочный инвестор способен приблизиться к аналогичной доходности.

Итак, с момента снижения в ноябре мы оказались уже в районе минимумов модели.

Пока менять мнение о стратегических перспективах не спешу, но снижение ниже 2.06 заставит пересмотреть планы.

Актив считаю неинтересным среднесрочно, пока не увидим разворот, т.е. выход из нисходящих вил.

( Читать дальше )

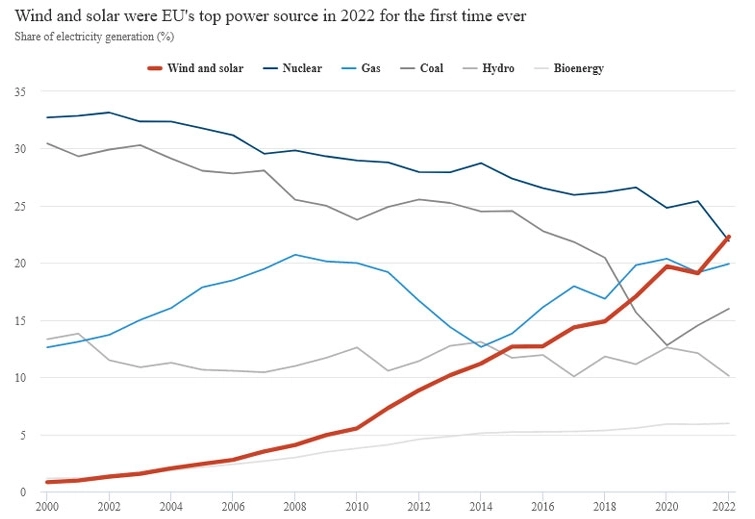

Европа перестала замерзать и поставки российского газа не нужны

- 23 января 2024, 11:05

- |

На долю зелёной электроэнергии в Евросоюзе вырабатывается примерно 60 млрд кВт*ч в месяц. Цены на газ упали в 10 раз от пика 2022 года.

( Читать дальше )

Возгорание на терминале Новатэка в Ленобласти полностью ликвидировано — глава администрации района

- 22 января 2024, 15:50

- |

ria.ru/20240122/vozgoranie-1922787946.html

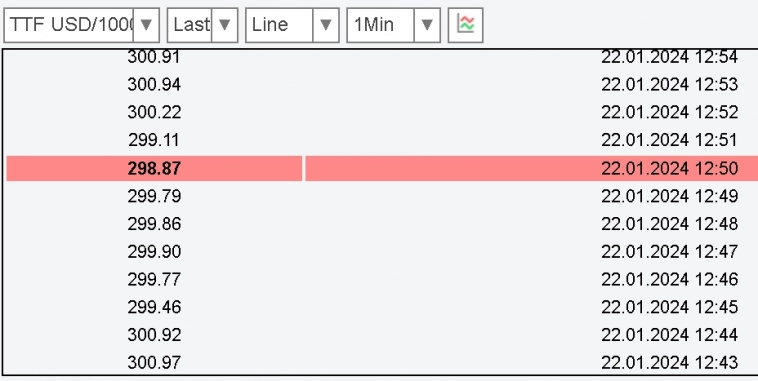

Весна не за горами.

- 22 января 2024, 13:23

- |

Весна не за горами.

Технологический процесс "Новатэк - Усть-Луги" остановлен после возгорания, повреждены две цистерны и насосная станция

- 22 января 2024, 09:50

- |

В результате происшествия, уточнили “Ъ” в Единой дежурной диспетчерской службе Кингисеппского района, повреждены две цистерны и насосная станция. У соседней емкости также случилась разгерметизация, однако сотрудники ее устранили.

«По предварительной информации, возгорание стало следствием внешнего воздействия. Пострадавших, угрозы жизни и здоровью людей нет. В настоящее время пожар локализован, специалистами предприятия, служб оперативного реагирования и МЧС контролируется остаточное выгорание углеводородного сырья», — говорится в сообщении Новатэк.

Завод НОВАТЭКа в Усть-Луге перерабатывает стабильный газовый конденсат в легкую и тяжелую нафту, керосин, дизельную фракцию.

( Читать дальше )

Цены на газ в Европе продолжают снижаться благодаря возобновляемой энергии - Bloomberg

- 22 января 2024, 07:08

- |

Однако есть риск возобновления кризиса, особенно при возможных прерываниях поставок или холодной погоде. Закрытие транзитной ветки через Украину к концу года может сократить поставки газа, а новые мощности появятся не раньше 2025-2026 годов, создавая потенциальные вызовы.

Источник: https://tass.ru/ekonomika/19780669

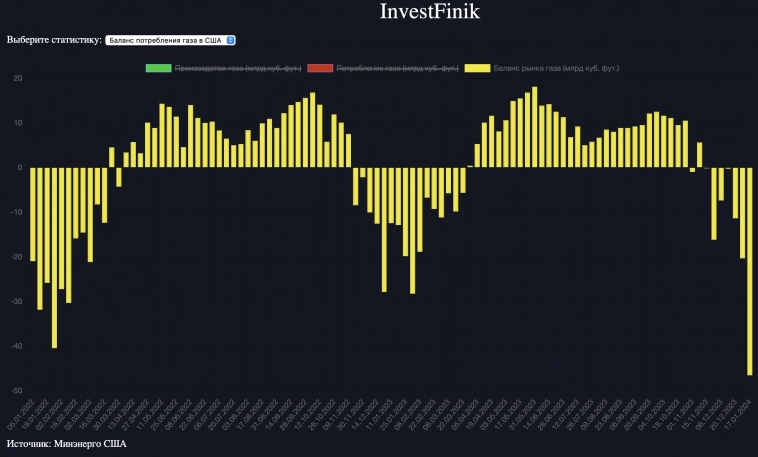

Мониторинг рынка газа в США

- 19 января 2024, 11:54

- |

Для любителей экстрима🔥

На прошлой неделе в США был установлен многолетнрий рекорд по объему потребления газа — 150,2 млрд куб. фут. Это привело к превышению спроса над предложением на 46,6 млрд куб.фут., чего также не было много лет.

На этом фоне мы как раз-таки и увидели резкий скачок цен на газ. На спотовом рынке цены на газ и вовсе взлетали до 15 долларов, тогда как фьючерсы сейчас торгуются ниже 3 долларов.

Несмотря на то что сейчас на рынке заметный дефицит сырья, США накопили хорошие запасы, что выше средних значений последних 5 лет на 320 млрд куб. фут. Если холода закрепятся в США, тогда есть вероятность, что резервы упадут ниже средних, однако пока в Америке заметный запас прочности.

Ссылка на пост

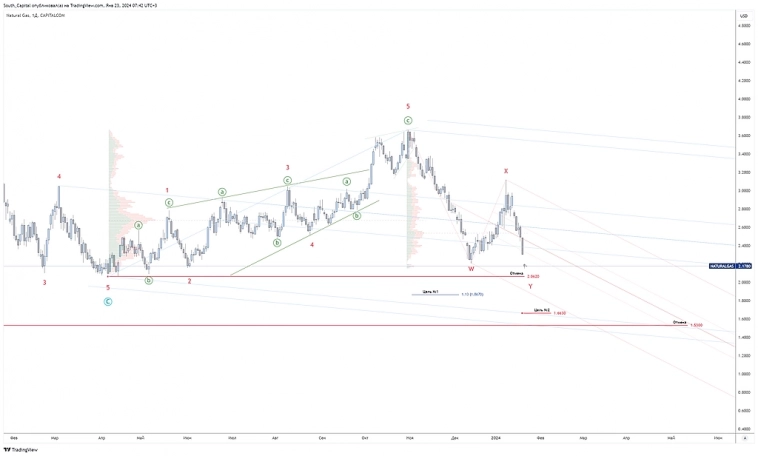

✅Natural Gas

- 19 января 2024, 08:31

- |

Старший цикл без изменений. Учитывая два варианта структуры, цели скорректировал. Основным вариантом, как и прежде, является снижение в рамках третьих волн. Но не могу исключить альтернативу с пятиволновкой и последующей коррекцией.

Телега: https://t.me/+F6Ka767DDgFhZGQy

Статистика, графики, новости - 19.01.2024 - Сколько можно зарабатывать на российской бирже?

- 19 января 2024, 05:09

- |

— Кто что продавал/покупал на валютном рынке в декабре

— Песо бьет рекорды. Новое дно.

— Америка никогда не была расисткой страной. Вот это поворот!

— Поставки газа в Европу

Доброе утро, всем привет!

Пробежимся для начала по нашим валютным и долговым рынкам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал