высокодоходные облигации

Boomin: С доходностью выше чем «два икса»: что такое ВДО на российском рынке?

- 23 июля 2020, 09:41

- |

Критерии ВДОВ первую очередь мы спросили о том, что участники рынка понимают под высокодоходными облигациями на российском рынке. Какие критерии для классификации облигаций как ВДО принимаются?

Ответы очень разные. Поэтому сначала приведем «прямую речь», а потом — нашу попытку систематизировать мнения.

Дмитрий Адамидов, основатель телеграм-сообщества о высокодоходных облигация angry bonds: «Я как человек, заставший времена, когда никаких ВДО не было, а были «мусорные» облигации, стараюсь в подобных дискуссиях не участвовать. По мне, любая облигация, дающая доходность к погашению в 2-3 раза больше, чем ОФЗ, и есть ВДО. Но коллеги из числа профучастников подходят к этому более основательно, так как им нужно сделать ребрендинг сектора и убрать термин «мусорные» из делового оборота. Поэтому я в данном вопрос всецело доверяю их мнению».

( Читать дальше )

- комментировать

- 481 | ★1

- Комментарии ( 0 )

С доходностью выше чем «два икса»: что такое ВДО на российском рынке?

- 23 июля 2020, 07:11

- |

КРИТЕРИИ ВДО

В первую очередь мы спросили о том, что участники рынка понимают под высокодоходными облигациями на российском рынке. Какие критерии для классификации облигаций как ВДО принимаются?

Ответы очень разные. Поэтому сначала приведем «прямую речь», а потом — нашу попытку систематизировать мнения.

Дмитрий Адамидов, основатель телеграм-сообщества о высокодоходных облигация angry bonds: «Я как человек, заставший времена, когда никаких ВДО не было, а были «мусорные» облигации, стараюсь в подобных дискуссиях не участвовать. По мне, любая облигация, дающая доходность к погашению в 2-3 раза больше, чем ОФЗ, и есть ВДО. Но коллеги из числа профучастников подходят к этому более основательно, так как им нужно сделать ребрендинг сектора и убрать термин «мусорные» из делового оборота. Поэтому я в данном вопрос всецело доверяю их мнению».

Павел Биленко, генеральный директор «БондиБокс»:

( Читать дальше )

Коротко о главном на 22.07.2020

- 22 июля 2020, 09:02

- |

Итоги размещения и регистрация нового выпуска:

- «МаксимаТелеком» разместило дебютный выпуск объемом 3 млрд рублей за первый день торгов, организаторы отметили рекордный спрос со стороны частных инвесторов

- «Позитив Текнолоджиз» зарегистрировал выпуск биржевых облигаций серии 001Р-01

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

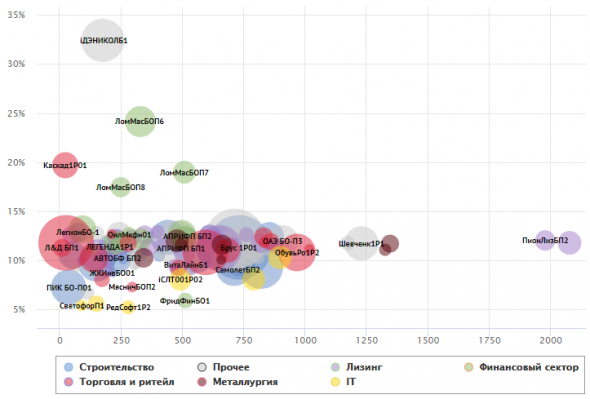

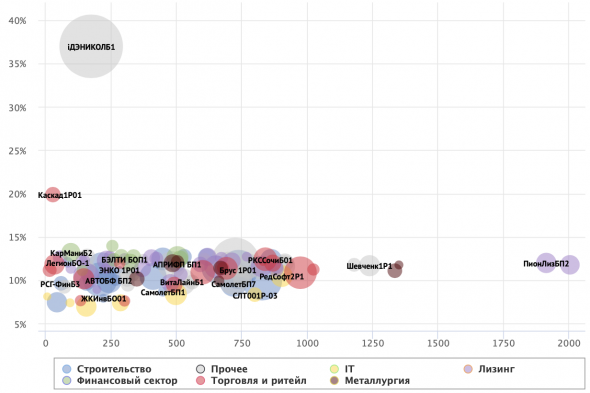

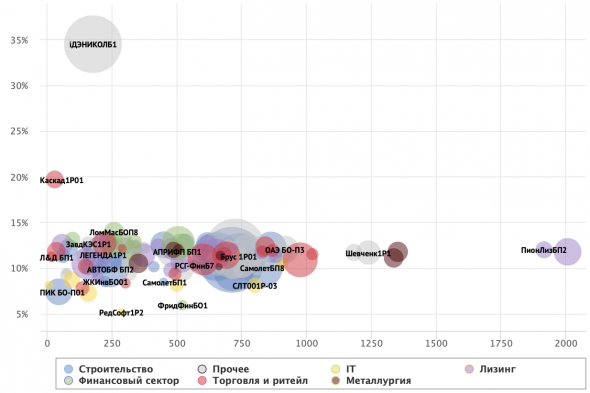

Критерии выбора базового списка бумаг: купон более 11%, Чистая доходность* более 5%.

Вертикальная ось — Чистая доходность* в % годовых, горизонтальная — дюрация в днях.

На сайте график интерактивный, можно увеличить масштаб любой области графика, выделив ее мышкой. Все выпуски сгруппированы по отраслям — выберите какие отображать на графике, а какие скрыть.

Коротко о главном на 21.07.2020

- 21 июля 2020, 10:27

- |

- «Вита Лайн» зарегистрировала программу облигаций серии 001Р объмом до 10 млрд рублей, программа бессрочная

- «МаксимаТелеком» сегодня начинает торги по дебютному выпуску облигаций, бумаги включены в Сектор Рынка инноваций и инвестиций Московской биржи

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

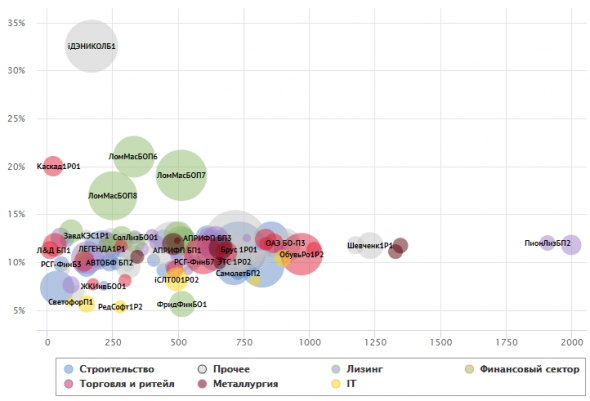

Критерии выбора базового списка бумаг: купон более 11%, Чистая доходность* более 5%.

Вертикальная ось — Чистая доходность* в % годовых, горизонтальная — дюрация в днях.

На сайте график интерактивный, можно увеличить масштаб любой области графика, выделив ее мышкой. Все выпуски сгруппированы по отраслям — выберите какие отображать на графике, а какие скрыть.

Коротко о главном на 20.07.2020

- 20 июля 2020, 08:12

- |

- «МаксимаТелеком» установило ставку купона в размере 10,75% годовых, размещение запланировано на 21 июля

- «СпецИнвестЛизинг» сегодня начинает размещение второго выпуска биржевых облигаций объемом 250 млн рублей, ставка ежемесячного купона установлена в размере 9,5% годовых

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

Вертикальная ось — Чистая доходность* в % годовых, горизонтальная — дюрация в днях.

На сайте график интерактивный, можно увеличить масштаб любой области графика, выделив ее мышкой. Все выпуски сгруппированы по отраслям — выберите какие отображать на графике, а какие скрыть.

«Брусника»: новый урбанизм выстраивает финансирование

- 17 июля 2020, 14:33

- |

В марте девелоперская компания «Брусника» выпустила трехлетний облигационный заём на сумму 4 млрд рублей со ставкой 11%, встроенной 25% амортизацией и ковенантным пакетом, включающим требования по соотношению чистого долга к EBITDA (не выше 3) и EBITDA к % (не ниже 3). «АКРА» присвоило выпуску рейтинг BBB+(RU) со стабильным прогнозом.

Изменения в законодательстве привели к пересмотру структуры финансирования строительных компаний

С 1 июля 2019 года вступили в полную силу поправки в 214-ФЗ, призванные решить проблему «обманутых дольщиков»: запрещена прямая продажа строящегося жилья (долевое участие), финансирование со стороны покупателей возможно только через эскроу-счета (средства на которых депонируются до сдачи объекта строительства), введено обязательное банковское сопровождение и контроль сделок, для каждого разрешения на строительство открывается отдельный расчетный счет (список операций по которому ограничен), а под каждый жилой комплекс создается отдельный специализированный застройщик. Введены дополнительные требования к финансовой устойчивости застройщиков: уже на старте строительства не менее 10% проектной стоимости объекта должно быть обеспечено собственным капиталом, либо не менее 40% стоимости — кредитными средствами. Административные расходы по счету ограничены 10% (для компаний, ведущих отчетность по МСФО — 20%). Облегчающая мера: отменены взносы в компенсационный фонд долевого строительства, составлявшие 1,2% от цены продажи квартиры по договору долевого участия.

( Читать дальше )

Коротко о гланом на

- 16 июля 2020, 08:01

- |

Начало размещения и подготовка новых выпусков

- «Роял Капитал» сегодня начинает размещение четвертого выпуска биржевых облигаций

- «Первое коллекторское бюро» утвердило программу облигаций серии ПБО-001Р объемом 10 млрд рублей

- «Интерлизинг» зарегистрировал выпуск биржевых облигаций серии 001Р-01, бумаги включены в третий уровень листинга

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

( Читать дальше )

Коротко о главном на 15.07.2020

- 15 июля 2020, 11:05

- |

IPO-бум:

- HeadHunter планирует вторичный листинг на Московской бирже в IV квартале на бирже NASDAQ

- «Вкусвилл» примет решение о публичном размещении акций в сентябре этого года

Подробнее о событиях на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

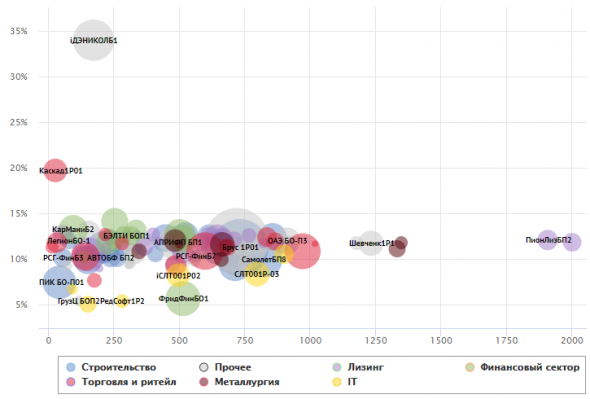

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

Вертикальная ось — Чистая доходность* в % годовых, горизонтальная — дюрация в днях.

На сайте график интерактивный, можно увеличить масштаб любой области графика, выделив ее мышкой. Все выпуски сгруппированы по отраслям — выберите какие отображать на графике, а какие скрыть.

Коммерческие облигации: обзор предложений для инвесторов

- 14 июля 2020, 08:25

- |

С каждым месяцем коммерческие облигации все больше утверждаются как способ привлечения инвестиций. Ужесточение требований регулятора к эмитентам при выпуске биржевых облигаций стало катализатором – даже эмитенты с репутацией и биржевыми выпусками в обращении прибегли к эмиссии коммерческих облигаций. Boomin собрал самые популярные на рынке коммерческих облигаций выпуски.

На российском рынке существуют и доступны инвесторам три вида облигаций: классические, биржевые и коммерческие. Основные различия между эмиссиями разных видов облигаций для самих эмитентов – в требованиях к комплектам документов, срокам рассмотрения, раскрытию информации, стоимости регистрации. Для инвесторов существенное отличие будет в раскрытии информации и различном порядке обращения.До сих пор коммерческие облигации не получили широкого распространения среди частных инвесторов. Основным «тормозом» развития является практически полное отсутствие ликвидности на вторичном рынке (хотя в рамках одного брокера сделки проходят легко). Зато инструмент идеален для стратегии buy and hold.

Так или иначе, в полку коммерческих облигаций пополнения теперь случаются практически каждую неделю и игнорировать это сегмент не стоит. Поэтому мы собрали информацию обо всех любопытных, с нашей точки зрения, выпусках коммерческих облигаций, которые уже находятся в обращении или только готовятся к размещению и приправили это краткой сводкой по основным финансовым показателям. Выборка получилась более чем интересная!

Архитектура финансов

( Читать дальше )

Коротко о главном на 14.07.2020

- 14 июля 2020, 07:30

- |

Сбор заявок и планы ближайших размещений:

- «Легенда» проводит сбор заявок инвесторов на приобретение облигаций серии 001Р-03 с 13 до 22 июля, организатор — «Атон»

- «Роял Капитал» планирует 16 июля начать размещение выпуска серии БО-П04 объемом 100 млн рублей

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

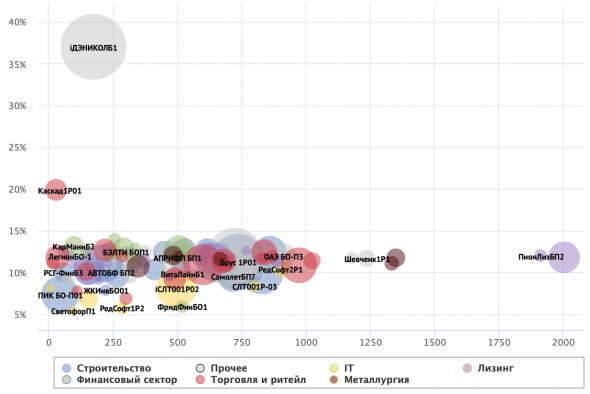

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

Вертикальная ось — Чистая доходность* в % годовых, горизонтальная — дюрация в днях.

На сайте график интерактивный, можно увеличить масштаб любой области графика, выделив ее мышкой. Все выпуски сгруппированы по отраслям — выберите какие отображать на графике, а какие скрыть.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал