высокодоходные облигации

Коротко о главном на 05.08.2020

- 05 августа 2020, 08:54

- |

Анонсы готовящихся размещений:

- «Новосибирскхлебопродукт» определил дату начала размещения выпуска объемом 70 млн рублей. Организаторы — «Юнисервис Капитал» и МСП Банк

- «Обувь России» анонсировала размещение третьего выпуска биржевых облигаций объемом 500 млн рублей

- Совет директоров УК «Голдман Групп» утвердил программу облигаций объемом 10 млрд рублей

- «ПКБ» планирует 10 августа провести букбилдинг выпуска объемом 750 млн рублей

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

( Читать дальше )

- комментировать

- 257

- Комментарии ( 0 )

Коротко о главном на 04.08.2020

- 04 августа 2020, 08:36

- |

Сбор заявок и размещения новых выпусков:

- «Эбис» завершил размещение выпуска двухлетних коммерческих облигаций объемом 100 млн рублей

- «Ноймарк» сообщил о начале сбора заявок на выпуск серии Ко-П03 объемом 50 млн рублей

- «ДиректЛизинг» сегодня начинает размещение выпуска серии 001Р-05 объемом 100 млн рублей, организатор — ИК «Фридом Финанс»

- «Новосибирскхлебопродукт» зарегистрировал дебютный выпуск биржевых облигаций, ставка ежемесячного купона установлена в размере 12,5% годовых

- «Легенда» подтвердила кредитный рейтинг на уровне «ruBBB‐» со стабильным прогнозом

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

( Читать дальше )

Коротко о главном на 03.08.2020

- 03 августа 2020, 09:43

- |

Приятные встречи, начало торгов, рейтинг и сбор заявок:

6 августа в 14:00 по московскому времени Boomin приглашает инвесторов на онлайн встречу с уже известным рынку эмитентом — компанией «Первый ювелирный — драгоценные металлы». Спикеры мероприятия:

- Роман Асанов, генеральный директор «Первый ювелирный — драгоценные металлы»;

- Алексей Антипин, генеральный директор «Юнисервис Капитал».

Повод для встречи — самый что ни на есть актуальный: «ПЮДМ» находится в процессе регистрации второго выпуска облигаций. В программе вещания: итоги коронакризиса, обзор бизнеса и цели привлечения средств. Количество мест ограничено, требуется предварительная регистрация.

- «ДиректЛизинг» 4 августа начнет размещение пятого выпуска биржевых облигаций, объем — 100 млн рублей, ставка купона установлена в размере 12% годовых

( Читать дальше )

Коротко о главном на 31.07.2020

- 31 июля 2020, 07:22

- |

- Облигации «Донского ломбарда» серии 001Р объемом 150 млн рублей включены в третий уровень листинга и Сектор ПИР

- «ПР-Лизинг» утвердил проспект ценных бумаг выпуска объемом 1 млрд рублей

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

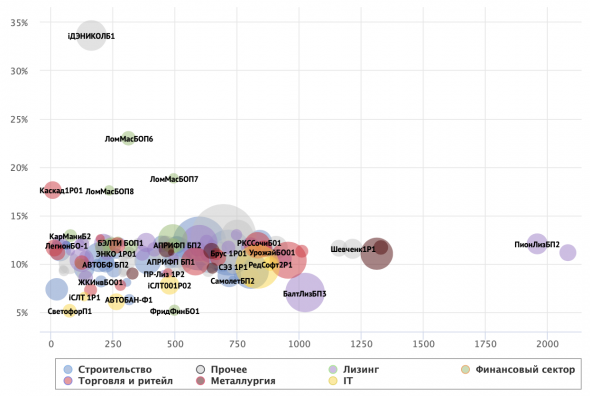

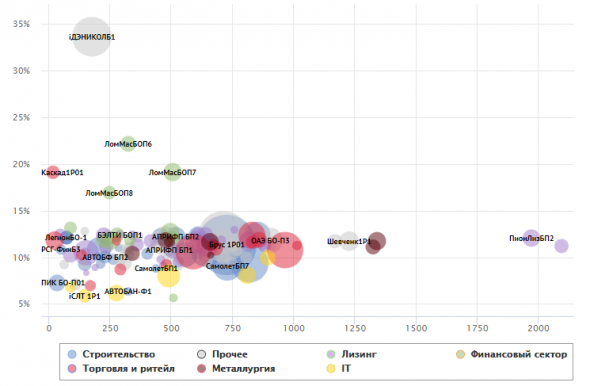

Критерии выбора базового списка бумаг: купон более 11%, Чистая доходность* более 5%.

Вертикальная ось — Чистая доходность* в % годовых, горизонтальная — дюрация в днях.

На сайте график интерактивный, можно увеличить масштаб любой области графика, выделив ее мышкой. Все выпуски сгруппированы по отраслям — выберите какие отображать на графике, а какие скрыть.

Коротко о главном на 30.07.2020

- 30 июля 2020, 09:35

- |

- «Позитив Текнолоджиз» завершил размещение дебютного выпуска, объем 500 млн рублей был выкуплен за 484 сделки

- «СпецИнвестЛизинг» завершил размещение трехлетних облигаций серии 001Р-02 объемом 250 млн рублей

- «Дэни колл» внесен в Сектор компаний повышенного инвестиционного риска

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

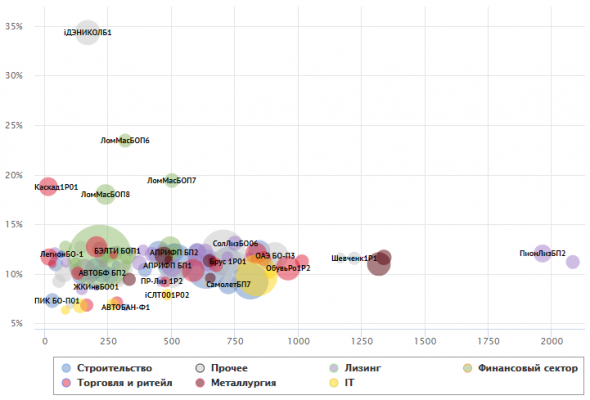

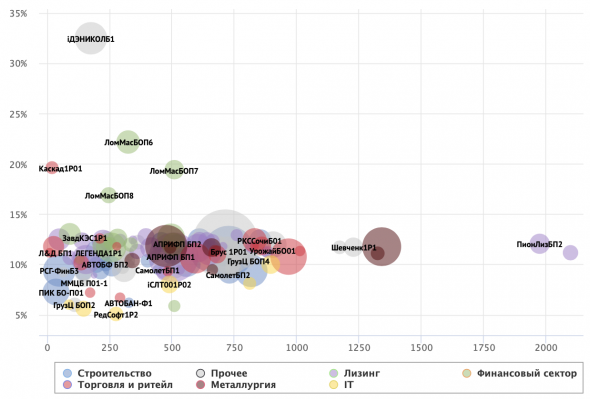

Критерии выбора базового списка бумаг: купон более 11%, Чистая доходность* более 5%.

Вертикальная ось — Чистая доходность* в % годовых, горизонтальная — дюрация в днях.

На сайте график интерактивный, можно увеличить масштаб любой области графика, выделив ее мышкой. Все выпуски сгруппированы по отраслям — выберите какие отображать на графике, а какие скрыть.

Коротко о главном на 29.07.2020

- 29 июля 2020, 08:27

- |

- «Позитив Текнолоджиз» сегодня начинает размещение выпуска объемом 500 млн рублей, организатор — «Ивогла Капитал»

- «Эбис» зарегистрировал выпуск серии БО-П03, бумаги включены в Сектор Роста

- «Энергоника» зарегистрировала дебютный выпуск облигаций, параметры не раскрываются

- «Балтийский лизинг» зарегитсрировал выпуск серии БО-П03, сбор заявок пройдет завтра с 11 до 15 по МСК. Техническое размещение запланировано на 31 июля

- «ПЮДМ» подал заявку на регистрацию выпуска серии БО-П02

- «ПКБ» планирует в августе разместить второй выпуск объемом 750 млн рублей, ориентир ставки — 13% годовых

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

( Читать дальше )

Коротко о главном на 28.07.2020

- 28 июля 2020, 10:16

- |

- «ДиректЛизинг» зарегитсрировал выпуск облигаций серии 001Р-05, бумаги включены в Сектор ПИР

- «Легенда» завершила размещение облигаций объемом 1,2 млрд рублей за один день торгов

- ГК «Автодор» зарегистрировал два выпуска облигаций компании

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

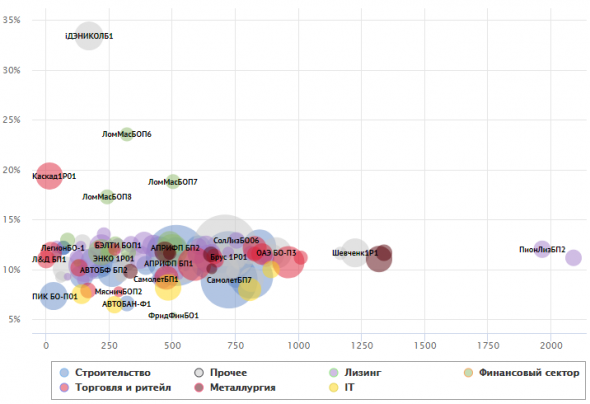

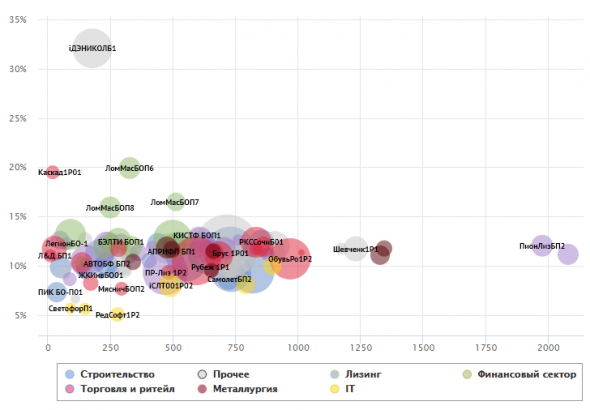

Критерии выбора базового списка бумаг: купон более 11%, Чистая доходность* более 5%.

Вертикальная ось — Чистая доходность* в % годовых, горизонтальная — дюрация в днях.

На сайте график интерактивный, можно увеличить масштаб любой области графика, выделив ее мышкой. Все выпуски сгруппированы по отраслям — выберите какие отображать на графике, а какие скрыть.

Коротко о главном на 27.07.2020

- 27 июля 2020, 08:40

- |

- «Легенда» сегодня начинает размещение третьего выпуска облигаций объемом 1,2 млрд рублей, ставка квартального купона — 13% годовых

- «Позитив Текнолоджиз» определил датой начала размещения 29 июля, организатором дебютного выпуска выступает «Иволга Капитал»

- «ТЕХНО Лизинг» сообщил о появлении контролирующего лица — АО «ПингВИН»

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

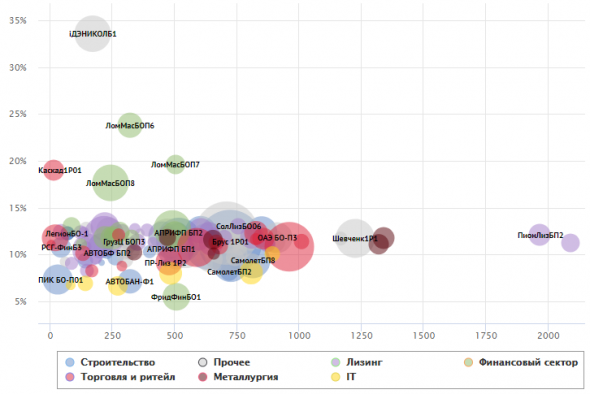

Критерии выбора базового списка бумаг: купон более 11%, Чистая доходность* более 5%.

Вертикальная ось — Чистая доходность* в % годовых, горизонтальная — дюрация в днях.

На сайте график интерактивный, можно увеличить масштаб любой области графика, выделив ее мышкой. Все выпуски сгруппированы по отраслям — выберите какие отображать на графике, а какие скрыть.

Коротко о главном на 24.07.2020

- 24 июля 2020, 12:48

- |

Ставка купона и программа нового эмитента:

- «Легенда» установила ставку купона облигаций серии 001Р-03 на уровне 13% годовых, купоны квартальные, ставка действительна в течение шести периодов

- Московская биржа зарегистрировала программу облигаций московской микрофинансовой компании «Центр Финансовой поддержки», компания работает под брендом «VIVA Деньги»

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11%, Чистая доходность* более 5%.

Вертикальная ось — Чистая доходность* в % годовых, горизонтальная — дюрация в днях.

На сайте график интерактивный, можно увеличить масштаб любой области графика, выделив ее мышкой. Все выпуски сгруппированы по отраслям — выберите какие отображать на графике, а какие скрыть.

Коротко о главном на 23.07.2020

- 23 июля 2020, 09:41

- |

- «Первое коллекторское бюро» зарегистрировало программу биржевых облигаций объемом до 10 млрд рублей

- «Новосибирскхлебопродукт» зарегистрировал программу биржевых облигаций объемом до 1 млрд рублей, ранее компания не выходила на долговой рынок

- ГК «Простор» совсместно с организатором Grott Bjorn проведет онлайн-семинар по знакомству с эмитентом

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11%, Чистая доходность* более 5%.

Вертикальная ось — Чистая доходность* в % годовых, горизонтальная — дюрация в днях.

На сайте график интерактивный, можно увеличить масштаб любой области графика, выделив ее мышкой. Все выпуски сгруппированы по отраслям — выберите какие отображать на графике, а какие скрыть.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал