вдо

«Ультра» нарастила рентабельность и сократила показатели долговой нагрузки

- 06 ноября 2019, 09:03

- |

За счет оптимизации работы с поставщиками выросла валовая рентабельность компании с 11,7% до 16,1% относительно 9 мес. 2018 г., с 1,5% до 3,2% — рентабельность по EBIT.

Выручка ООО «Ультра» по итогам третьего квартала 2019 г. снизилась на 19,6%, до 978 млн руб. Около 70% выручки сформировали продажи торговой сети «Леруа Мерлен». При этом в 2,8 раза выросла чистая прибыль, рентабельность по ней увеличилась за год с 0,1% до 0,3%. Рост EBIT составил 1,7 раза, в абсолютном выражении показатель достиг 31 млн руб.

Снижение активов за третий квартал до 487 млн рублей вызвано одновременным уменьшением дебиторской и кредиторской задолженности: компания сократила длительность операционного цикла, уменьшив оборот дебиторской задолженности до 50 дней, а кредиторской — до 68. Чистые активы на конец третьего квартала 2019 г. составили 43,4 млн руб.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Увеличиваю продажу палладия

- 06 ноября 2019, 07:32

- |

Руководствуясь любимым правилом — торговать против большинства.

Руководствуясь любимым правилом — торговать против большинства.В портфеле PRObonds #2 выставляем новую заявку на продажу палладия. Стоп-приказ на отложенную продажу еще на 2,5% от капитала портфеля (или на 12,5% от чистой спекулятивной позиции, цена условия – 1 759 долл./унц. для спот-рынка. Сама продажа проводится через фьючерс Московской биржи PDZ9. Если спот-цена опустится ниже 1 759 долл., позиция во фьючерсе PDZ9 будет открыта уже на 5% от капитала портфеля (25% от чистой спекулятивной позиции). В качестве дополнения к обоснованию приведу иллюстрацию, отражающую изменения восприятия и поведения участников рынка в зависимости от роста этого рынка. А также – ссылку на короткую статью РБК «Эксперты рассказали, какой металл будет дорожать быстрее золота (https://1prime.ru/industry_and_energy/20191106/830...». Где 3 из 3-х экспертов выражают уверенность в дальнейшем росте цены металла или просто ожидают этого роста. Привычно играю против консенсуса.

( Читать дальше )

Коротко о главном на 06.11.2019

- 06 ноября 2019, 07:25

- |

- «ПР-Лизинг» объявил оферту по облигациям серии 001Р-02 объемом не более 50 млн рублей;

- «АПРИ „Флай Плэнинг“ зарегистрировал третий выпуск на 400 млн;

- »СЭЗ имени Серго Орджоникидзе" сообщил о назначении андеррайтером ИК «Фридом Финанс»;

- «Обувь России» сообщила о покупке 0,0842% акций ПАО «ОР»;

- УК «Голдман Групп» одобрила совершение сделки поручительства для «ОАЭ»

5 ноября новых размещений высокодоходных облигаций не было, а ВДОграф традиционно подвел итоги торгового дня в интерактивном графике и рейтингах бумаг

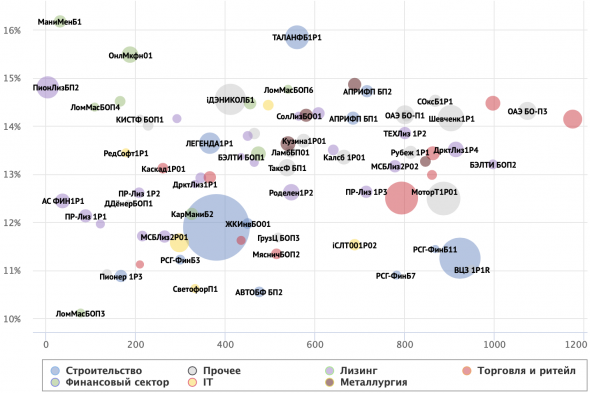

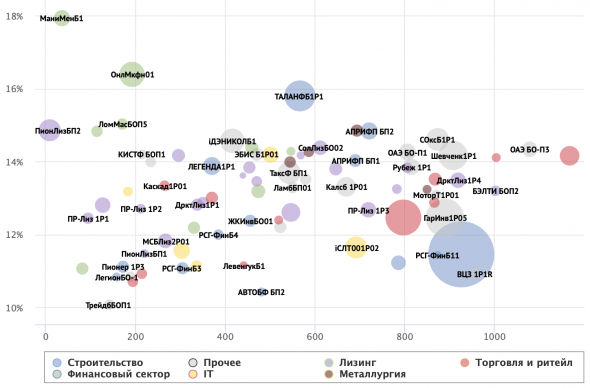

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Скринер облигаций

- 05 ноября 2019, 14:36

- |

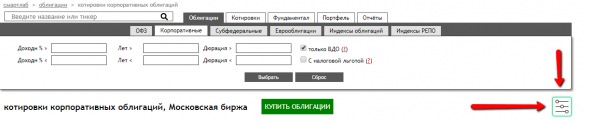

Посмотреть котировки только ВДО можно тут:

https://smart-lab.ru/q/bonds/?bonds_vdo=on

Фильтры мы кстати спрятали под кнопочку по умолчанию, чтобы они не занимали на страничке много места

Коротко о главном на 05.11.2019

- 05 ноября 2019, 08:13

- |

- ФПК «Гарант-Инвест» внес изменения в программу облигаций серии 001Р, которые связаны с возможностью размещать «зеленые облигации»;

- «Левенгук» утвердил параметры выпуска коммерческих бондов серии КО-П01;

- «Архитектура финансов» сообщила о завершившемся размещении дебютного выпуска коммерческих облигаций на 50 млн рублей;

- Совет директоров «ИСКЧ» увеличит долю в уставном капитале ЦГРМ «ГЕНЕТИКО»;

- Совет директоров «БСК» принял решение об осуществлении в 2020-2026 гг. мероприятий по повышению экономической безопасности, а также о выплате промежуточных дивидендов в размере 8 млрд рублей

ВДОграф подвел биржевые итоги первого ноябрьского дня, в лидерах доходности — микрофинансовые компании

( Читать дальше )

Торговля — двигатель прогресса

- 01 ноября 2019, 14:20

- |

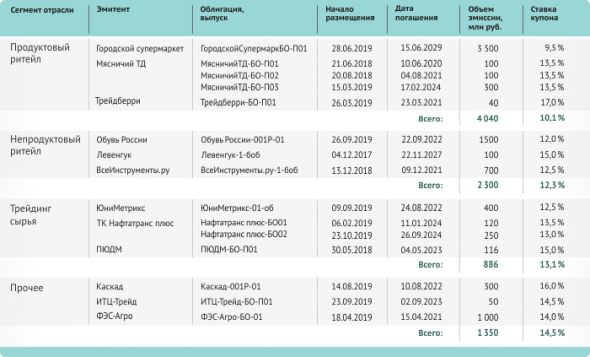

Вообще торговая отрасль на рынке ВДО одна из самых больших как по объемам, так и по количеству, инвесторы могут выбрать бумаги самых разных направлений — от продуктового ритейла до различных оптовых поставщиков. Аналитики boomin.ru — об эмитентах облигаций из отрасли.

В настоящее время отрасль представлена 14 рыночными выпусками биржевых облигаций от 11 эмитентов суммарным объемом 8,550 млрд рублей.

Самый большой по объему и количеству сегмент — это продуктовый ритейл. В основном за счет большого займа «Азбуки Вкуса» (хотя формально это и не ВДО по ставке и объему, но в целом по компании риски высокие). Из-за этого же и средневзвешенная ставка в отрасли 10,1%, без учета «Азбуки вкуса» — ставка 13,8%. Также якорной компанией отрасли является ТД «Мясничий» (структура «Голдман Групп», который представлен на долговом рынке также агрокомплексом «ОАЭ») с тремя выпусками на сумму 500 млн рублей. Третий эмитент сегмента — «Трейдберри», разместил один выпуск облигаций на 40 млн рублей. Компания представляет на рынке «Вкусы мира» — первый российский бренд в сегменте экзотических, полезных для здоровья снэков и поставляет продукцию в крупнейшие ритейл-сети («Пятерочка», «Перекресток», «Ашан», «О’кей», «Магнит»).

( Читать дальше )

Выручка «Юниметрикс» выросла более чем на 200%

- 01 ноября 2019, 13:40

- |

За 9 месяцев 2019 г. компания заработала свыше 2 млрд рублей, что в 3 раза больше выручки января-сентября 2018 г.

Валовая рентабельность нефтетрейдера увеличилась с 6,9% до 8,5%. Операционная прибыль до уплаты процентов выросла с 13,5 до почти 50 млн рублей, проценты к уплате составили 36,3 млн рублей. Таким образом, прибыль превышает проценты в 1,36 раза. Чистая прибыль по итогам 9 месяцев 2019 г. составила более 2 млн рублей.

В сентябре компания привлекла дополнительный капитал через выпуск биржевых облигаций объемом 400 млн рублей (RU000A100T81). В результате долг в абсолютном выражении вырос до 700 млн рублей. Несмотря на это, долг в выручке сохранился на прежнем уровне — 0,28x, соотношение долг / EBIT сократилось относительно 9 месяцев прошлого года с 13,16х до 11,76х.

Часть привлеченных инвестиций была направлена на погашение долга и размещена в краткосрочные финансовые активы: «Юниметрикс» формирует капитал на увеличение поставок и запасов до закрытия товарно-сырьевой биржи 24 декабря на период новогодних праздников.

Коротко о главном на 01.11.2019

- 01 ноября 2019, 09:12

- |

- Московская биржа зарегистрировала выпуск облигаций нового екатеринбургского эмитента «Фудтрейд»;

- «СофтЛайн Трейд» сообщил о заключении кредитования банковского счета с Альфа-банком;

- «Калужская сбытовая компания» сообщила о совершении двух кредитных сделок

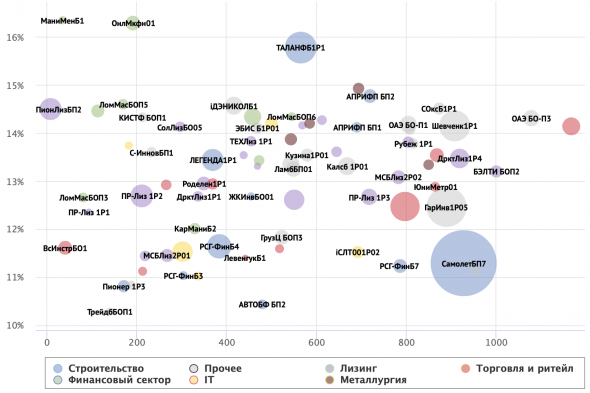

По итогам прошедшего торгового дня седьмой выпуск «ГК „Самолет“ продолжает удерживать лидерство в объеме торгов, итоги еще 82 выпусков — в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Портфели PRObonds #1, #2. Что имеем сегодня и чего жать дальше?

- 01 ноября 2019, 09:01

- |

Давно не говорили в деталях о наших портфелях, размещенных в первую очередь в высокодоходных облигациях.

Давно не говорили в деталях о наших портфелях, размещенных в первую очередь в высокодоходных облигациях.Портфель PRObonds #1 – Российский бизнес.

Средняя доходность с момента создания – более 15% годовых (с налогами – около 14%). При этом доходность увеличивалась, начиная с лета. Последние полгода она выше 16%. Но впереди, скорее всего, ее понижение, видимо, в район 13-14% до уплаты налогов. В задачах портфеля никогда не стояло опережение рынка. Так, индекс высокодоходны облигаций от Cbonds за 12 месяцев подорожал на 17%. Правда, там нет транзакционных издержек, которые для нас составили около 1%. Задача – в стабильности результата.

А в целях сохранения стабильности число бумаг, входящих в портфель, продолжит увеличиваться, их доли будут сокращаться. Раньше одни бумаги заменялись на другие, теперь – скорее, новые будут добавляться к старым. Срок жизни отдельной бумаги в портфеле немного вырастет (облигации «Легенды» — тому подтверждение). Кроме того, возможно, уже на следующей неделе в портфеле начнет появляться денежная составляющая. Портфель, рано или поздно, придется хеджировать от фондовых потрясений. Для хеджирования нужны свободные деньги. До 10% от портфеля постепенно будет в деньги и выведено.

( Читать дальше )

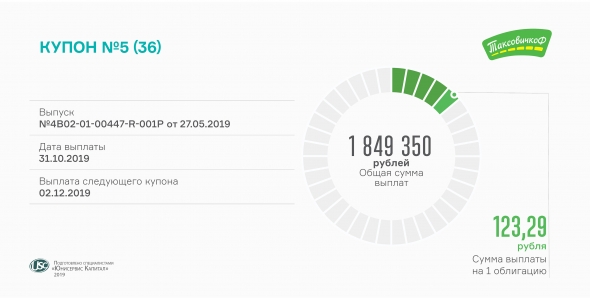

5-й купон сегодня выплатит «Транс-Миссия»

- 31 октября 2019, 14:11

- |

Выплате подлежит свыше 1,8 млн рублей. Купон выплачивается инвесторам каждые 30 дней, исходя из ставки 15% годовых.

Облигации сервиса «ТаксовичкоФ» (RU000A100E70) торговались в сентябре каждый из 21 торгового дня. Оборот составил более 25,5 млн рублей (2533 облигации), средневзвешенная цена выросла до 100,8% от номинальной стоимости облигаций.

Напомним, в июне ООО «Транс-Миссия» разместило на Московской бирже выпуск бондов объемом 150 млн рублей. Номинал ценной бумаги — 10 тыс. рублей. Предусмотрена амортизация: компания будет погашать заем равными частями раз в квартал, начиная с августа 2020 г. Инвестиции привлечены на 3 года с целью увеличения автопарка. Около 100 млн рублей компания направила на досрочное погашение лизинга автомобилей и рекламную кампанию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал