бпиф

Стратегия дивидендного портфеля с использованием БПИФ DIVD.

- 14 мая 2021, 13:38

- |

Стратегия дивидендного портфеля с использованием БПИФ DIVD.

DIVD ETF — биржевой фонд, нацеленный на следование индексу “ДОХОДЪ Индекс дивидендных акций РФ" (IRDIVTR), для пассивных инвестиций в качественные дивидендные акции российских компаний.

Преимущества для инвесторов

- Следование дивидендному индексу IRDIVTR. Целью фонда является следование индексу «ДОХОДЪ Индекс дивидендных акций РФ (полной доходности)» — IRDIVTR, рассчитываемый Московской биржей. В индекс включаются 50% лучших акций по сумме факторов «Дивидендная доходность», «Стабильность дивидендов» и «Качество эмитента».

- Потенциально более высокая долгосрочная доходность, чем у широкого рынка акций. Благодаря более высоким дивидендным выплатам, их стабильности и качеству бизнес-моделей компаний, акции которых входят в индекс, потенциально он может показывать лучшее соотношение риска и доходности по сравнению с широким рынком. Среднегодовая доходность индекса IRDIVTR с марта 2007 по март 2021 года составляет 15.23% против 9.52% у широкого рынка акций (включая дивиденды).

- Экономия на налогах и затратах. Фонд не платит налог с дивидендов и поэтому может реинвестировать полные суммы выплат для ускорения роста капитала. Налог для пайщиков откладывается до продажи паев. Его можно снизить или полностью избежать, используя ИИС или удерживая паи более трех лет. Этот фонд предлагает один из самых низких уровней комиссий на рынке.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 54 )

Обзор ключевых показателей паевых и акционерных инвестиционных фондов

- 27 апреля 2021, 08:46

- |

На прошедшей неделе Банк России выпустил информационно-аналитический материал: «Обзор ключевых показателей паевых и акционерных инвестиционных фондов» за 4 квартал 2020 года.

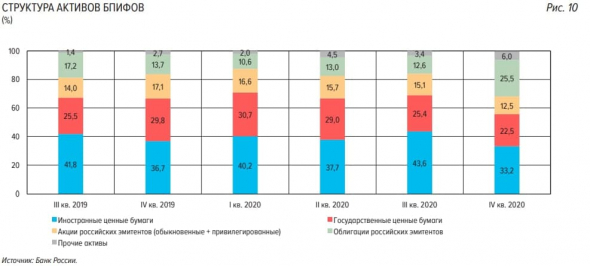

Наиболее сильные изменения произошли в сегменте БПИФов. Так по данным ЦБ: «Сегмент БПИФов, самый молодой сегмент на рынке, продолжил бурно развиваться в 2020 году. Совокупная СЧА биржевых фондов за год увеличилась более чем в пять раз, до 86 млрд рублей. Прирост произошел как за счет средств физических лиц (+471%), так и за счет средств юридических лиц и инвестиционных фондов (+364%). Доля СЧА, приходящаяся на физических лиц, за год увеличилась на 5 п.п., до 45%. Чистый приток средств в этот тип фондов по итогам IV квартала 2020 г. вырос в семь раз (г/г), до 35,2 млрд рублей. Это практически соответствует притоку средств в ОПИФы за тот же период.

В результате этот сегмент стал наиболее популярным у клиентов среди всех типов фондов. В 2020 г. произошел взрывной рост числа пайщиков в сегменте. Так, на конец декабря 2020 г. их число превысило 1,3 млн (на конец предыдущего года оно составляло 0,07 млн). Биржевые фонды пользуются спросом среди инвесторов с относительно невысокими суммами вложений (в том числе в связи с минимальными порогами входа). Средняя величина вложений пайщиков – физических лиц в БПИФы на конец 2020 г. составила 28 тыс. руб. (95 тыс. руб. годом ранее). Таким образом, БПИФы стали инструментом входа на фондовый рынок для широких слоев населения.

( Читать дальше )

Новый БПИФ на Московской бирже с фокусом на ESG

- 26 апреля 2021, 18:57

- |

Привет, смартлабовцы!

Запустили торги новым биржевым фондом «РСХБ – Российские корпоративные еврооблигации, вектор И.Эс.Джи». Торговый код – PRIE.

БПИФ инвестирует в наиболее ликвидные еврооблигации компаний, которые в своей работе привержены принципу ESG.

Новые фонды AMHC и AMGR на Московской бирже

- 23 апреля 2021, 18:01

- |

Ни дня без новых биржевых фондов! Сегодня запустили торги двумя БПИФ от УК «Атон-менеджмент». Фонды инвестируют в акции сектора медицины.

- AMHC копирует динамику Dow Jones U.S. Health Care Index.

- AMGR следует за активно управляемой стратегией ARK Genomic Revolution ETF Кэти Вуд, основательницы ARK Invest.

Торги проходят в $. Подробности – по ссылке в первом комментарии.

🔥Новые БПИФы на развивающиеся страны, value и отечественные компании 🔥

- 15 апреля 2021, 10:47

- |

Первые 3 фонда из новой линейки Атона начали торговаться на МосБирже.

AMEM — развивающиеся страны

Прямой конкурент VTBE на рынке инвестиций в развивающиеся страны. Инвестирует в международный ETF IEMG iShares Core MSCI Emerging Markets ETF. Конечным бенчмарком данной цепочки является MSCI Emerging Markets Investable Market.

Суммарная комиссия: 1,1% и 0,11% у IEMG.

Валюта торгов: 1,3 доллара.

Подробнее: https://rusetfs.com/etf/RU000A102XZ9

AMVF — недооцененные компании США

Фонд фондов инвестирует в акции не напрямую, а через международный ETF IWD iShares Russell 1000 Value. Конечным бенчмарком данной цепочки является Russell 1000 Value.

Суммарная комиссия: 1,1% и 0,19% у IWD.

Валюта торгов: 1,3 доллара.

Подробнее: https://rusetfs.com/etf/RU000A102XV8

AMRE — российские акции +

Первый БПИФ, который отслеживает ОПИФ той же компании.

Суммарная комиссия: 2%.

Валюта торгов: 100 рублей.

Подробнее: https://rusetfs.com/etf/RU000A102XX4

Фонды акций на индексы ESG/устойчивого развития

- 15 апреля 2021, 09:18

- |

Соответствие факторам ESG/устойчивого развития становится всё более весомым при принятии решений как для частных, так и для институциональных инвесторов. За 2019–2020 гг. число фондов, инвестирующих в соответствии с принципами ESG, выросло на 40% (по данным Morningstar) и достигло 4153, а вложения в них средств увеличились на 175%, что соответствует совокупному притоку $1 трлн за два года.

Несоответствие принципам устойчивого развития уже оказывает влияние на российские компании. Так, генеральный директор АО «РЖД» Олег Белозеров заявил о том, что иностранный инвестфонд направил компании письмо, в котором сообщил, что вынужден ограничить свое участие в приобретении облигаций РЖД, размещенных в конце 2020 г. В качестве причины фонд указал высокую долю доходов от перевозки углеводородов в структуре выручки. И вероятнее всего количество таких случаев на российском рынке будет расти.

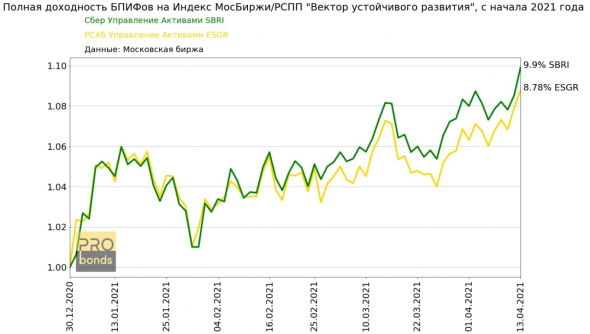

C 18 мая 2020 года Московская Биржа рассчитывает Индекс МосБиржи — РСПП Вектор устойчивого развития полной доходности брутто MRSVT. На данный момент на рынке существуют 2 БПИФа, инвестирующих в акции индекса: От Сбер Управление Активами (SBRI) и от РСХБ Управление Активами (ESGR)

Результаты БПИФов с начала года:

• SBRI Доходность 9.9% Максимальная просадка -4.68%

• ESGR Доходность 8.78% Максимальная просадка -4.69%

На Московской бирже начались торги БПИФ на 200 крупнейших компаний развитых рынков, кроме США

- 13 апреля 2021, 12:24

- |

13 апреля 2021 года на Московской бирже стартовали торги биржевым инвестиционным фондом (ETF – Exchange Traded Fund) на индекс Solactive GBS Developed Markets ex United States 200 USD Index.

Это 15-й фонд FinEx, представленный на Московской бирже.

В портфель фонда входят 200 крупнейших компаний развитых рынков, за исключением США. В фонде представлены эмитенты 18 стран: Японии, Великобритании, Швейцарии, Франции, Канады, Австралии, Нидерландов, Испании и других.

Торговый код – FXDM.

Общий уровень расходов фонда составит 0,9%.

источник

Новости компаний — обзоры прессы перед открытием рынка

- 12 апреля 2021, 08:29

- |

Telegram планирует провести IPO в течение двух лет

Telegram начал подготовку к IPO, вероятные сроки его проведения – 2023 г., рассказал «Ведомостям» источник, близкий к компании. По его словам, конкретная дата будет зависеть от динамики рынков. Эту информацию подтвердили два других собеседника «Ведомостей», один из которых близок к аудитору, занимающемуся подготовкой Telegram к размещению, другой – к инвестбанку, знакомому с планами Telegram. Мессенджер начал pre-IPO диагностику и сейчас выбирает регион и биржи, на которых планирует проводить размещение, утверждает первый. По его словам, сейчас акционеры Telegram «больше настроены на формат IPO». Источник, близкий к инвестбанку, уточняет, что «Павел [Дуров, основатель Telegram] пока не решил, как правильно выйти». Он говорит, что Telegram помимо IPO рассматривает еще два варианта: прямой листинг (direct listing) и использование для выхода на биржу SPAC-компании, хотя Telegram, по словам собеседника «Ведомостей», «уже перерос этот механизм».

https://www.vedomosti.ru/media/articles/2021/04/11/865492-telegram-planiruet-provesti-ipo

«Европлан» возвращается на биржу. «Сафмар Финансовые инвестиции» планирует повторное IPO лизинговой компании

На Московской бирже может появиться публичная лизинговая компания (ЛК). Холдинг семьи Гуцериевых «Сафмар Финансовые инвестиции» (СФИ) готовится провести первичное публичное размещение (IPO) акций своей ЛК «Европлан», чьи бумаги уже торговались на бирже в 2015–2016 годах. Сейчас благоприятное время для IPO и «Европлан» может быть оценен на уровне 36 млрд руб., полагают эксперты.

https://www.kommersant.ru/doc/4770404

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 08 апреля 2021, 08:21

- |

Вычесть успеют не все. Количество владельцев ИИС растет слишком быстро

В прошлом году число граждан, получивших инвестиционный налоговый вычет по взносам на индивидуальные инвестиционные счета (ИИС), достигло почти 166 тыс. человек. За пять лет действия программы гражданам возвращено 12,8 млрд руб. налога. Несмотря на то что число обратившихся за вычетом первого типа инвесторов растет, оно значительно отстает от динамики открываемых ИИС. Таким образом, по достижению отметки в 6 млн счетов, когда Минфин должен задуматься о потенциальной отмене инвестиционного налогового вычета (ИНВ) первого типа, инвесторы могут потерять возможность вычета.

https://www.kommersant.ru/doc/4762385

Россияне держат валюту в даркнете. Доля страны на рынке теневых криптоопераций достигла 40%

Россияне чаще других пользуются криптовалютными биржами, через которые проходят трансакции в даркнете, выяснили аналитики платформы Clain. По их мнению, это может быть связано с популярностью в стране запрещенных сервисов, в том числе площадки по продаже наркотиков Hydra. Эксперты отмечают, что пока «теневые биржи» находятся в серой зоне, то есть работают полулегально, но с развитием регулирования и приходом на криптовалютный рынок крупных игроков число таких площадок будет снижаться.

https://www.kommersant.ru/doc/4762544

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал