бонды

Бонды обеспечат розничными кредитами

- 26 октября 2022, 12:14

- |

ВТБ до конца года может разместить секьюритизированные облигации на портфель потребительских кредитов объемом 10 млрд руб. Эксперты отмечают, что у ВТБ уже есть опыт в секьюритизации таких активов, и прогнозируют доходность первого транша на уровне 9% годовых. Однако выпуск всей программы на 100 млрд руб. может осложнить целый ряд факторов, связанных с ухудшением качества потребительских кредитов. На это будет влиять повышение ключевой ставки ЦБ, снижение реальных располагаемых доходов населения и ряда других.

Подробнее – в материале «Ъ».

Частные инвесторы выкупили 6% от всех размещенных бондов в юанях в РФ в 2022г

- 19 октября 2022, 14:41

- |

В отдельных выпусках их доля достигала 15-20%, подсчитал Совкомбанк

Основными инвесторами в облигации в юанях, которые начали появляться на российском рынке в 2022 году, стали банки, следует из исследования Совкомбанка, в котором он проанализировал все размещения этого года, кроме одного последнего выпуска. Речь идет о покупке инвесторами таких облигаций на первичном рынке.

В частности, банки выкупили 72% объема от всех размещенных выпусков юаневых бондов, на управляющие компании пришлось 20%, а на инвестиционные дома — 2%.

При этом розничные инвесторы также проявляли спрос на такого вида бумаги, купив 6% от общего объема выпусков. «Были выпуски, в которых 15-20% приходилось на розницу», — пояснил журналистам заместитель председателя правления Совкомбанка Михаил Автухов в кулуарах конференции «Эксперт РА». Большие, но низкодоходные выпуски привлекают больше институциональных инвесторов и банки, а более маржинальные выпуски — частных инвесторов, отметил он.

( Читать дальше )

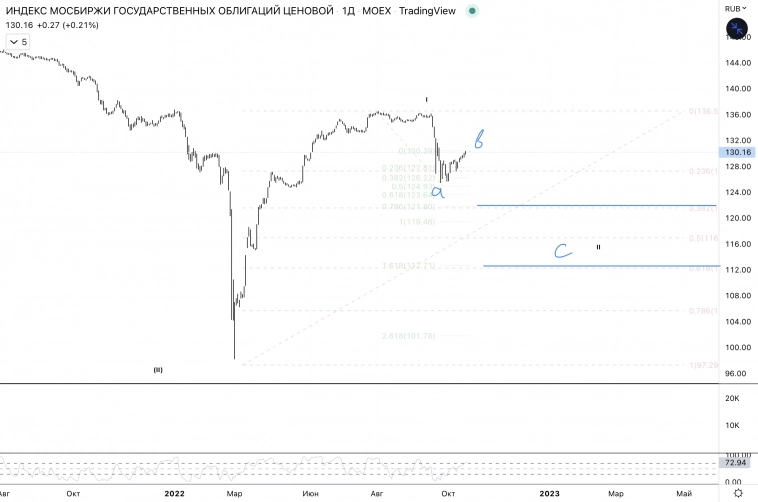

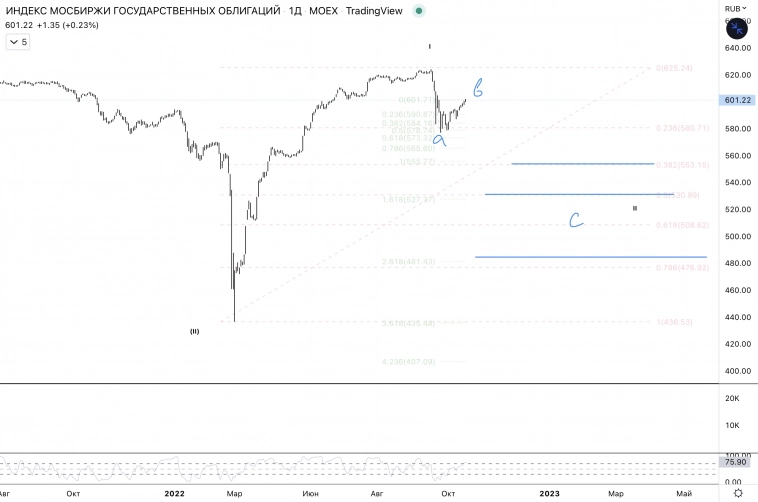

✅Индексы на облигации РФ

- 18 октября 2022, 17:00

- |

Инструмент отчётливо показывает, то что это идет волна b и коррекция еще не выполнила дно. Что то грядёт.

Телега: https://t.me/+F6Ka767DDgFhZGQy

( Читать дальше )

Корпоративные бонды. Что купить и как выбрать?

- 18 октября 2022, 15:58

- |

В прямом эфире РБК-Инвестиции Дмитрий Александров обсудил риски и возможности на рынке бондов. Поговорили про рейтинги, евробонды, бумаги в юанях и об общих подходах к выбору бумаг:

( Читать дальше )

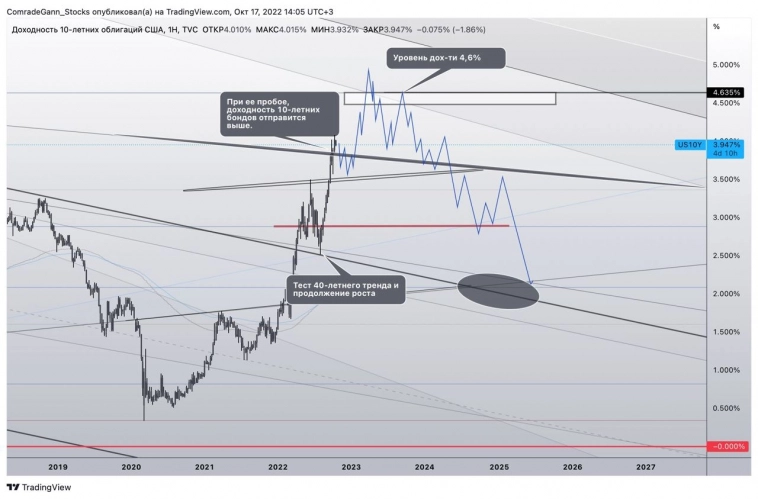

Планка по 10-летним трежерис пробита.

- 17 октября 2022, 14:09

- |

#STOCKS #US10Y

Планка по 10-летним трежерис пробита.

С момента последнего поста, показатель доходности 10-летних трежерис пробил трендовую Ганна на уровне 3,8%. По сути, это открывает путь для роста к показателям в диапазоне 4,5-4,6%.

В ноябре — выборы, и нужно показать хоть какой-то эффект от мер по борьбе с инфляцией. Эта главная задача. Ну вот что дальше? Предположим, что удалось как-то стабилизировать ситуацию с инфляцией (реально или манипулируя статистикой — уже другой вопрос) путем достижения таргета по ставке в районе 4,5%. Дальше пустить экономику в рецессию. И, спустя какое-то время, снова начать цикл снижения ставки и вывод экономики из рецессии? Текущие показатели ставки были в 2008 году, а значения в 4,5% в 2007. И ФРС хватило этого «запаса» в снижении ставки практически на 14 лет.

*Данный пост не является инвестиционной и торговой рекомендацией

Телеграмм канал: t.me/GTrading

#FOREX

#STOCKS

#CRYPTO

#BONDS

Политическая ошибка в процессе создания.

- 13 октября 2022, 18:15

- |

“Нестабильность рынка” заставляет Банк Англии отменить QT. Является ли ФРС следующим?

“Нестабильность рынка” остается наиболее значительным риском для центральных банков во всем мире. Несмотря на их желание бороться с растущей инфляцией, нестабильность рынка представляет большой риск для мировой экономики из-за огромного количества заемных средств. Ранее мы обсуждали важность контроля над нестабильностью.

( Читать дальше )

Почему вопрос рефинансирования долга сейчас так активно обсуждается?

- 05 октября 2022, 12:03

- |

#BONDS #US10Y

Почему вопрос рефинансирования долга сейчас так активно обсуждается?

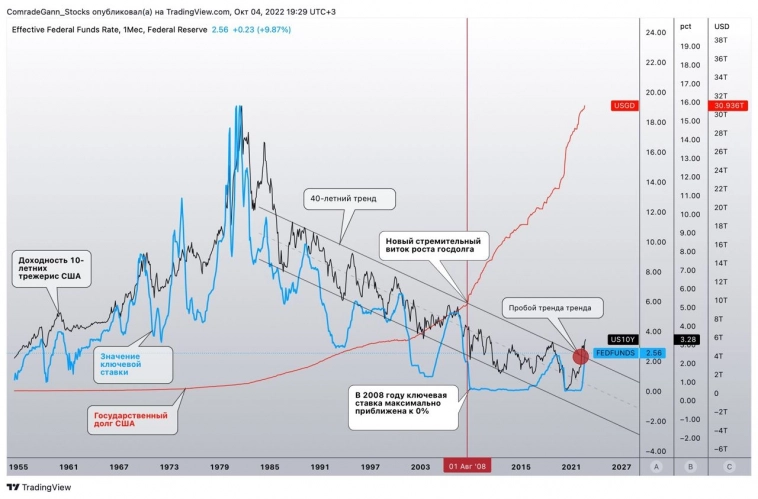

Коллеги, добрый день! Вновь вернемся к графику 10-летних казначейских облигаций США. Неоднократно писали, что слом 40-летнего нисходящего тренда является, в своем роде, сменой действующей экономической парадигмы. Но сейчас хотел бы остановиться на одном факторе, и с его помощью интерпретировать происходящее — это долг.

На представленном графике есть три составляющих:

⬛ Черный — линия доходности 10-летних казначейских облигаций США;

🟦 Синий — значение ключевой ставки ФРС;

🟥 Красный — государственный долг США.

Из простых закономерностей, которые сразу можно выделить:

📍Начало 40-летнего нисходящего тренда в доходности 10-летних трежерей в 80-х годах прошлого века;

📍Начало 40-летнего цикла снижения ставки ФРС;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал