SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

биржевые фонды

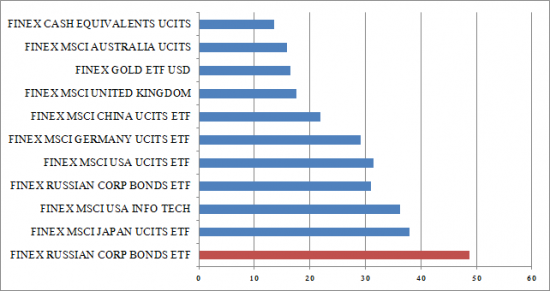

Подведем итоги-2015 по доходности ETF на Мосбирже

- 30 декабря 2015, 17:18

- |

- комментировать

- ★5

- Комментарии ( 47 )

Какие биржевые фонды (ETF) показывают наибольшую доходность и стабильность?

- 26 октября 2014, 15:02

- |

Инвесторы, придерживающиеся консервативной стратегии инвестирования получают большую премию за риск.

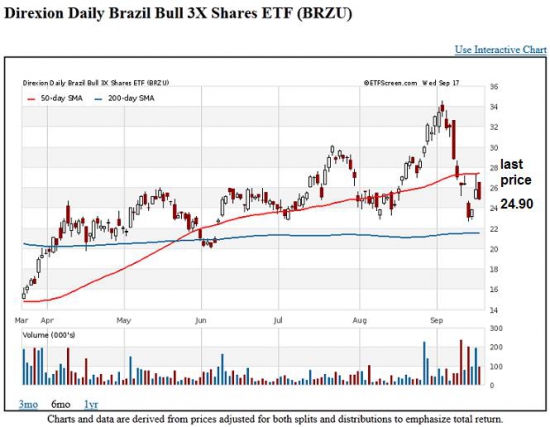

После недавней распродажи индекса S&P 500, которая составила почти 10%, некоторые биржевые фонды акций уже вернулись на свои прежние позиции. Причем некоторые из них обновили свои 52-недельные максимумы.

После заявлений о том, что Федеральный комитет по открытым рынкам (FOMC) рассмотрит поддержание нулевых политики процентных ставок в течение длительного периода, акции нециклических сегментов, не особенно привязанных к экономике США — это товары широкого потребления, коммунальные услуги, здравоохранение, показали положительные результаты, меньший уровень просадки и низкую волатильность.

читать дальше

Сравнение лучших дивидендных ETF: DVY, SDY, VIG, VYM

- 20 октября 2014, 20:56

- |

Не все дивидендные ETF одинаковы, некоторые нацелены на высокую доходность, другие — на рост дивидендов. Одним из лучших дивидендных биржевых фондов является VYM. Однако есть некоторые моменты, на которые надо обратить внимание.

В последнее время дивидендные акции стали весьма привлекательны. К тому же голубые фишки показали весьма неплохие результаты в 2014 году в благоприятных условиях низких процентных ставок. Сегодня инвесторы имеют широкий выбор различных дивидендных ETF. Рассмотрим самые популярные из них.

( Читать дальше )

В последнее время дивидендные акции стали весьма привлекательны. К тому же голубые фишки показали весьма неплохие результаты в 2014 году в благоприятных условиях низких процентных ставок. Сегодня инвесторы имеют широкий выбор различных дивидендных ETF. Рассмотрим самые популярные из них.

( Читать дальше )

Обзор доходности биржевых фондов (ETF) в первой половине 2013

- 16 июля 2013, 16:02

- |

Последние торги в биржевых фондах (exchange-traded funds – ETF) отражают почти все рыночные тенденции, проявившие себя в 2013, в том числе те, которые непосредственно связаны с переживаниями инвесторов относительно деятельности Федеральной резервной системы. Опасения того, что в будущем придет время относительно более высоких процентных ставок привели к оттоку средств из биржевых фондов драгоценных металлов. Но есть и выигравшие от этой ситуации, это финансовые ETF, которые становятся привлекательными с ростом доходности облигаций.

Например, iShares Dow Jones U.S. Broker-Dealers (ticker: IAI) фонд, который включает в себя такие компании, как Goldman Sachs Group (GS) и Charles Schwab (SCHW) выиграл у всех остальных фондов, кроме небольшого количества маржинальных ETF, показав в первой половине года 31% рост. Фирмы Уолл-стрит получают выгоду, выдавая кредиты при более сильной экономике, и будет зарабатывать еще больше по мере роста процентных ставок. Другой ETF — PowerShares KBW Capital Markets Portfolio (KBWC), дал 24% доходности к середине года, он вырос по аналогичным причинам. Еще один фонд за которым можно понаблюдать во второй половине года – это SPDR S&P Regional Banking (KRE) который дал 22% прироста в первое полугодие.

( Читать дальше )

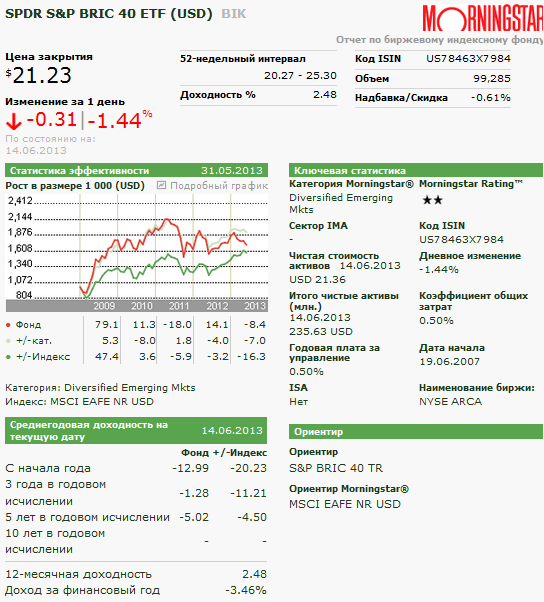

Формируем инвестиционный портфель из биржевых фондов: SPDR S&P BRIC 40 ETF (BIK)

- 01 июля 2013, 10:55

- |

Биржевые фонды БРИКС

Фонд своей целью ставит получение результата, аналогичному индексу S&P BRIC 40 Index. Средства фонда обычно не менее чем на 80% инвестированы в рыночные активы, такие как ADR и GDR акций компаний, входящих в индекс. Индекс является взвешенным по рыночной капитализации и включает 40 ведущих компаний, расположенных в развивающихся странах, таких как Бразилия, Россия, Индия и Китай.

( Читать дальше )

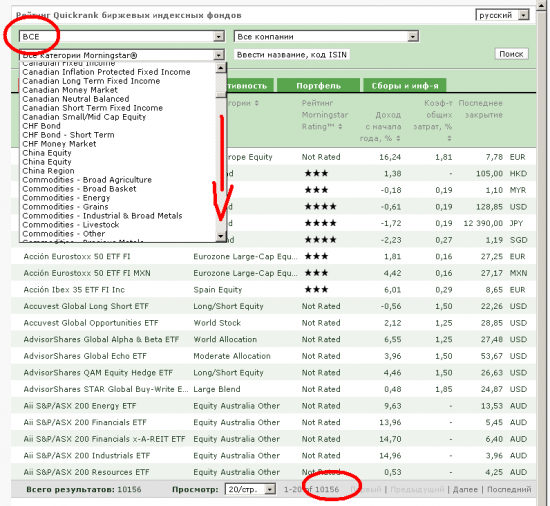

Ресурс о биржевых фондах на русском языке

- 12 июня 2013, 18:55

- |

Сильные стороны:

— все биржевые фонды

— возможность выбирать EFF по эмитентам, биржам, секторам, инструментам и т.д.

— графики, позволяющие провести корреляцию с огромным количеством индексов и бенчмарками

— можно посмотреть состав портфеля ц/б фонда

— и многое другое, например, можно выбрать фонды, в которых есть наш Газпром

адрес сайта alletf.ru/

— все биржевые фонды

— возможность выбирать EFF по эмитентам, биржам, секторам, инструментам и т.д.

— графики, позволяющие провести корреляцию с огромным количеством индексов и бенчмарками

— можно посмотреть состав портфеля ц/б фонда

— и многое другое, например, можно выбрать фонды, в которых есть наш Газпром

адрес сайта alletf.ru/

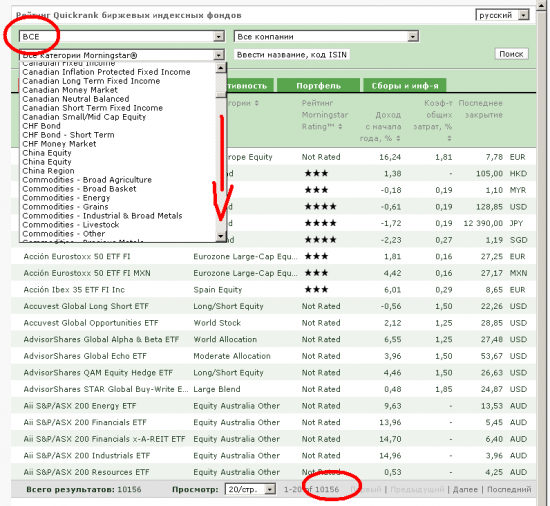

Сколько всего в мире биржевых фондов (ETF)? update 2

- 16 марта 2013, 10:11

- |

smart-lab.ru/finansoviy-slovar/ETF

( Читать дальше )

Некоторые фонды ликвидируются, появляются новые, но вот на сегодня их всего 10156!

Выбор огромен!

А вот выборка по фондам, содержащим российские активы… их всего 52

( Читать дальше )

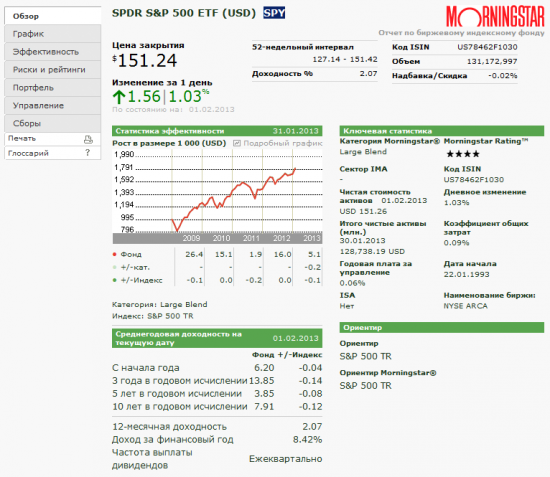

Биржевой фонд на S&P500 - SPDR S&P 500

- 02 февраля 2013, 13:11

- |

SPDR S&P 500 (SPY)

Впервые ETF (Exchange Traded Fund) появились в Канаде. В Соединенных Штатах Америки они появились в 1993 году с запуском ETF на индекс S&P500, который получил обозначение SPY, также известный среди специалистов под названием spider — «паук».

( Читать дальше )

Чем ETF привлекательны для инвесторов

- 02 февраля 2013, 08:40

- |

ETF позволяют инвесторам:

- занять позицию на рынке, совершив всего одну сделку в любое удобное время в течение торговой сессии. Инвестор, приобретая ETF, открывает позицию по индексу DAX, Nasdaq100 или S&P500 по цене, которая отражает текущие цены компонентов индекса на момент совершения сделки. Так как минимальный торгуемый объем ETF составляет всего один пай, инвестор может приобрести ETF, инвестировав всего несколько сотен евро или долларов.

- получать доходность, равную доходности определенного индекса. ETF позволяет инвестору получать доход, равнозначный инвестированию в индекс за счет абсолютно пассивного управления. Это достигается за счет тиражирования состава и весов компонентов, входящих в индекс, к которому относится ETF. Однако, если базовая валюта индекса отличается от валюты счета, прибыль от использования ETF может отличаться в результате колебаний валютных курсов.

- получать реальные цены, равные СЧА. В связи с тем, что создание ETF и их обратный выкуп позволяет уполномоченным участникам обменивать паи ETF на акции, входящие в референсный индекс, цены на бирже всегда согласуются с ценой на ETF, которая равна стоимости чистых активов. Цена ETF автоматически изменяется, следуя за изменениями весов и состава фондового индекса. В результате инвестор никогда не тратит время на пересчет активов на балансе.

- Добиваться более широкой диверсификации своих инвестиций. Инвестиции в ETF являются простым способом занять позицию на индекс, который состоит из корзины ценных бумаг (акций), таким образом диверсифицируя и снижая свои инвестиционные риски. Сравните с операционными издержками, которые необходимо будет понести инвестору для приобретения всего пакета акций, входящих в индекс DAX, например, пропорционально их весу в индексе. Выгода приобретения ETF вместо отдельных акций будет очевидна.

- для снижения расходов по обслуживании портфеля ценных бумаг. ETF имеют низкую ежегодную комиссию, взимаемую автоматически и пропорционально срокам владения ETF. Кроме этого с инвестора не взимаются платы за «вход», «выход» или «исполнение», присущие обычным паевым инвестиционным фондам (ПИФам). Инвестор платит только биржевые сборы, которые списывает его банк или брокер за исполнение.

- получать дивиденды и иные выплаты в период владения ETF. Дивиденды и процентный доход, получаемые биржевыми фондами за счет включенных в них акций, облигаций, а также доходы от реинвестирования свободных денежных средств и дивидендов, могут периодически выплачиваться инвестору или капитализироваться в цене ETF. В обоих случаях выигрывает только инвестор.

- для уменьшения рисков эмитента.

- Для более эффективного управления капиталом. Инвестиции в ETF, на практике, намного выгоднее инвестиций в отдельные акции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал