баффет

Деньги - не цель...

- 10 октября 2015, 22:25

- |

Хорошо, что есть такие люди...

Долларовый миллионер, ученый, меценат и просто очень хороший человек Владислав Тетюхин не стал тратить свое состояние (по оценке Forbes трехгодичной давности $650 000 000) на яхты и тропические острова. Вместо этого бывший совладелец «ВСМПО-Ависма» продал все акции и вложил деньги в передовой диагностический центр эндопротезирования, который даст фору подобным заведениям в Европе. Самое замечательное в этой истории то, что его «Госпиталь Восстановительных Инновационных Технологий», расположенный в Нижнем Тагиле, — вовсе не элитарное медучреждение для приболевших богачей. Там лечатся обычные люди.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 72 )

Злые Инвестиции: полку Шадрина прибыло.

- 08 октября 2015, 19:48

- |

Заинтригованы названием?

- 02 октября 2015, 10:53

- |

Формирование моего стиля инвестиций

- 22 сентября 2015, 16:01

- |

1. Инвестирование по Талебу — это значит 90% вкладывать в безрисковые инструменты, а на 10% покупать опционы с расчетом на события типа Черный Лебедь, то есть непредсказуемые события. Они действительно случаются, и я считаю разумным такой подход. Поэтому я буду на 10% покупать опционы.

2. Инвестирование по Питеру Линчу — это понимание бизнеса и финансового состояния компаний в которые ты инвестируешь, инвестиции в успешный бизнес с расчетом на то, что успех бизнеса приведет к росту акций, инвестиции именно в акции, а не облигации, так как их доходность обгоняет доходность облигаций, если акции подбираются тщательно. Очень разумно, на мой взгляд. Зачем вкладывать 90% в облигации, если можно вложить в акции с высокой вероятностью успеха и тоже почти без риска. Поэтому 90% я буду вкладывать в акции, а не долговые инструменты.

( Читать дальше )

Пенсионный возраст в России будет повышен в любом случае - эксперт

- 22 сентября 2015, 14:37

- |

«В течение 15-20 лет демографическая ситуация в стране будет стабильно ухудшаться.

Речь идет о том, чтобы ежегодно по полгода в год повышать пенсионный возраст. Этот процесс, если мы останавливаемся на возрасте 65 лет, займет 20 лет. Через 20 лет пенсионный возраст будет в 65 лет», — сказал В.Назаров.

До пенсионного возраста в России доживает порядка 60 % мужчин. В среднем, мужчины живут 13 лет на пенсии. Это не совсем хорошая статистика. Женщины на пенсии живут 24 года. Это много даже по европейским меркам. При этом доживают до пенсии практически все женщины. Более 90 %", — сказал он.

www.finmarket.ru/main/article/4114146

Рыночная турбулентность не слишком беспокоит Уоррена Баффета

- 10 сентября 2015, 05:13

- |

Нынешняя волатильность мировых финансовых рынков выглядит несколько пугающей, однако, Уоррен Баффет не из пугливых.

В интервью для CNBC легендарный инвестор заявил, что для него разница несущественна. По мнению Баффета, дни падения открывают возможности для инвесторов, ибо акции торгуются с дисконтом. «Важным является, где рынки будут через 5-10 лет». Легендарный инвестор уверен, что фондовый рынок США будет существенно выше через 10 лет.

Согласно оценке Баффета, американская экономика растет неплохими темпами (около 2-2,5%), хотя резкого подъема и не наблюдается. Говоря о монетарной политике ФРС, миллиардер отметил, что если процентные ставки в США будут заметно выше европейских, то это может негативно сказаться на американских экспортерах. При этом биржевой гуру признал, что строит инвестиционные решения, не особо учитывая действия Федрезерва.

Также Уоррен Баффет сообщил, что в 3-м квартале его компания Berkshire Hathaway приобрела дополнительное количество акций IBM.

БКС Экспресс

Советы от Баффета - не стань вечным инвестором

- 25 августа 2015, 01:01

- |

Рынки падают, пора бы вспомнить старика Баффета и напомнить об инвестициях. Надеюсь никто не стал сегодня “инвестором” не по своей воле. История повторяет себя и некоторые уроки можно подчерпнуть у легенд.

Об инвестировании

“Когда мы не говорили об акциях или носках, я предпочитаю покупать качественные продукты когда они дешевы”. Это и есть инвестирование.

О стаде

“Большинство людей начинают интересоваться акциями когда все начинают это делать. Время для начала это тогда, когда люди еще не заинтересованы. Ты не можешь купить то, что популярно и заработать на этом”.

О предсказателях

“Прогнозы о будущем и акциях больше подходят уличным предсказателям”.

О потери денег

“Правило первое. Никогда не теряй денег. Правило второе. Никогда не забывай правило первое”.

“Лучшее что можно сделать если вы оказались в яме, это прекратить копать дальше”.

( Читать дальше )

Состояние Уоренна Баффета сократилось на $3.6 млрд за прошлую неделю.

- 22 августа 2015, 08:30

- |

А 400 самых богатых людей мира за эту неделю в общей сложности потеряли $182 млрд. Уоренн Баффет потерял больше всех.

( Читать дальше )

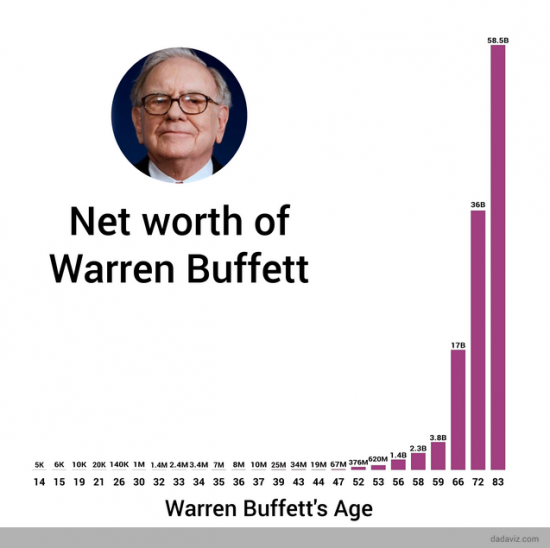

Как Баффет стал Баффетом

- 18 августа 2015, 16:17

- |

Что можно узнать из диаграммы внизу?

До 56 лет Баффет не был миллиардером, 30 лет назад и ранее (раньше 1985г, полученного 2015-30=1985) Баффет был обычным хедж фанд менеджером, может быть немного лучшим среди прочих. Но не выдающимся. Взрывной рост его благосостояния пришелся на 1985-1995гг, как раз вместе с колоссальным ростом американского фондового рынка.

Фондовый рынок в США до 1985г представлял собой довольно унылое зрелище. Он долгое время был в вялотекущем растущем тренде, начавшимся в 1945г.

И, как я уже писал в одной из статей на «Смарт Лабе», именно падение цен на нефть, крах СССР, снижение расходов на оборону привело к расцвету рынка акций США. Именно в этот период Соросы стали Соросами, а Баффеты стали Баффетами.

Поэтому не стоит искать чудес там, где их нет. Если отечественный рынок находится в нокдауне, то нет ничего удивительного в том, что ваш счет «благодаря заветам Баффета» не прибавляет нули. Верите или нет, только растущая экономика рождает Баффетов. А тактика «сиди-сиди и держи» не работает.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал