банковские гарантии

Денежный рынок. Банки.

- 12 февраля 2021, 19:07

- |

Совкомбанк.

Оценка баланса значительно улучшилась (банк более-менее переварил вливание в себя Экспресс-Волги). Текущая ликвидность (средняя между Н3 и ЛАТ/ОВТ) – 115,72.

Динамика банковских гарантий (91315П) к капиталу (000) растущая. На текущий момент этот показатель равен 0,93. Критический уровень – более 1,5. Доля облигаций иностранных государств в портфеле резко подросла, тогда как доля ОФЗ и ОБР снизилась. Анализ рыночного риска показывает снижение отрицательной переоценки ценных бумаг. Максимальная концентрация в активах до 30 дней статьи «Долговые ценные бумаги, переданные без прекращения признания». Нетто-МБК = -78,6 млрд. Минус сокращается.

Открытие.

Оценка баланса стабильна на нормальном уровне. Текущая ликвидность 106,88%. 91315П/000 = 0,85 растущая динамика за 6 мес. Просрочка по кредитному портфелю сокращается, также сокращается и отрицательная переоценка ценных бумаг. Нетто-МБК +121,7 млрд. Концентрация по статье «Долговые ценные бумаги Российской Федерации».

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 3 )

Банки и денежный рынок.

- 16 июня 2020, 13:20

- |

По данным последней отчетности — на 01.05.2020 — тренд на ухудшение показателей большинства банков продолжился.

По отчетности на 1.03 — среди наших (банков-контрагентов на которые установлены лимиты (это ± соответстует ТОП50) только у 3х банков текущая ликвидность (Активы до 30 дней/Пассивы до 30 дней) была в «желтой» зоне.

По отчетности на 01.05 — 10 банков пополнили «желтую» зону, а один даже смог пройти в «красную». Кстати, это крупный госбанк.

Тренд на снижение ключевой ставки продолжается, это так или иначе отражается на маржинальности банковского бизнеса.

Отмечаю, что исходя из данных балансов (ежемесячная 101 форма) видно, что банки начинают более активно работать с банковскими гарантиями.

У многих, особенно иностранных «дочек», показатель БГ/капитал (91315П — внебаланс. 101ф. / ст. 000 — 123 ф.) стал выше 1. Что характерно для «желтой» зоня.

Превышение этим показателем значения в 1,5 — может привести к тому, что «Око Саурона» ЦБ РФ может применить к банку определенные меры. Как это было с КБ Восточным, когда у него примерно за год данный показатель с «катастрофически красного» упал на показатель 0,73, что соответстует нормальному уровню.

( Читать дальше )

Рынок депозитов и банковская отчетность на 01.12.

- 31 декабря 2019, 12:51

- |

Рынок депозитов:

Есть ярко выраженные лидеры по привлечению из ТОП-10. Очень хорошие ставки через НГ.

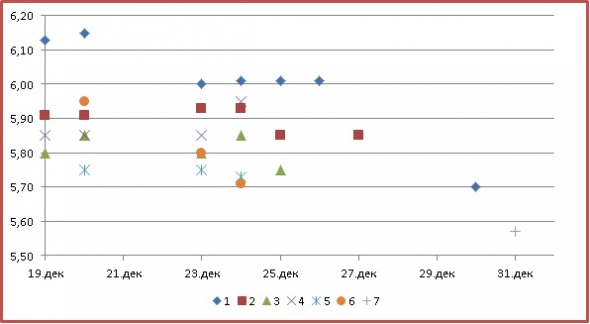

Также, вчера на Бирже эффективные ставки были на высоком уровне — 6%.

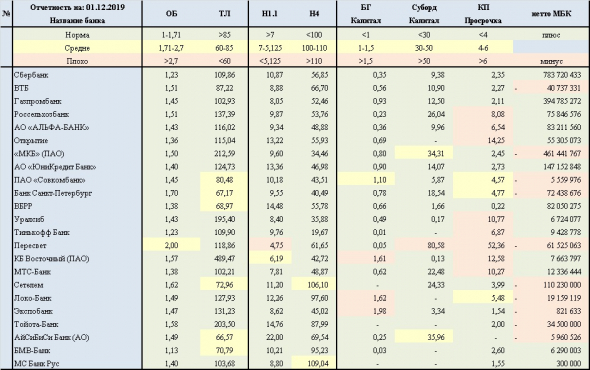

Отчетность банков на 01.12:

У некоторых банков произошли изменения, но в целом предыдущие тренды сохранились.

У МТСа — АФК вышла из владельцев, достаточность капитала Н1.1 подросла и стала выше 7%. Кстати, банк начал привлекаться более активно и предлагать более рыночные ставки.

У БСПб — структура баланса несколько ухудшилась, равно как и текущая ликвидность. При этом нормативы Н1.1 и Н4 выглядят вполне адекватно.

Локо-банк — проблемы сохраняются, хотя изменения баланса пока остаются не значительными.

( Читать дальше )

Ликбез: анализируем отчетность банков 2

- 08 августа 2019, 18:18

- |

Сегодня я бы поговорил о построении системы оценки финансового положения банка.

Вообще, важно помнить основную аксиому: «Банк не умирает за один день!».

Да, всегда есть предпосылки.

Где-то явные, из серии «разместите у нас депозит (в пределах АСВ) и получите Айфон», где-то неявные типа «минимальный депозит в нашем банке 10 миллионов рублей».

Если в первом случае вроде бы все понятно — банк «пылесосит» физиков (ФЛ) сооружая т.н. депозитно-кредитную схему. То на второй обычно не обращают внимание " с жиру бесятся богатые". Хотя по факту, это Надзор скорее всего уже применил к банку МВКО (меры воздействия на кредитную организацию). Надо отдать должное Регулятору, эти оба варианта уже совсем не на слуху в московском регионе, однако в других местах… особенно, там где много банков работающих с базовой лицензией можно встретить подобные «рекламные кампании». К слову — «депозит за айфон» — вполне может быть вкладом в тетрадку — т.е. забалансовым и соответственно возмещение от АСВ по нему будет не получить… Что-то меня несколько увело в сторону…

( Читать дальше )

Watch List (банковская отчетность на 01.04.2019):

- 06 мая 2019, 11:55

- |

Восточный.

Ситуация продолжает ухудшаться.

Показатели баланса выглядят достаточно плохо и тренды по некоторым счетам и показателям подтверждают негативные выводы.

Конфликт акционеров вылился в серьезное уголовное дело. Уже несколько месяцев идут аресты сотрудников с одной и другой стороны (в конфликте интересов). С учетом инкриминируемых статей (158 и 159 части 4) можно предположить, что Регулятор продолжит применять МВКО (меры воздействия на кредитную организацию) по части резервирования и ограничения некоторой деятельности.

Без притока «свежих» средств, банк вскоре не сможет поддерживать ликвидность на должном уровне (примерно также «уходил» банк Югра).

Отмечается сокращение остатков по счетам негосударственных организаций (407 счета).

За последние 4 отчетных периода динамика следующая: 4,3-3,8-3,3-2,9 млрд. руб.

( Читать дальше )

Итоги февраля. Банковская отчетность. (35 банков).

- 04 апреля 2019, 17:08

- |

Февраль выдался достаточно стабильным, большая часть банков-партнеров показала незначительные изменения нетто-активов:

- Аутсайдеры по изменению нетто-активов: ВБРР (-6,35%), Союз (-3,82%), ГПБ (-3,37%).

- Лидеры – кэптивные банки: Фольксваген Банк (+26,77%), БНП Париба (20,53%), АйСиБиСи (10,38%).

Выделю тех, на кого повышены риски:

Балтинвест. Безусловный лидер по просрочке в ссудах с показателем в 47,15%. Что выглядит абсолютно логичным, поскольку банк находится на санации. Санатор, в данном случае КБ Абсолют, «перевешивает» на Балтинвестбанк «токсичные» активы. Это позволяет освободить средства находящиеся в резервах. В целом, состояние Балтинвеста остается плохим. Тем более, что и у санатора – КБ Абсолют ситуация не слишком обнадеживающая. Лимит закрыт.

Абсолют Банк. Отношение выданных банковских гарантий к капиталу остается на весьма высоком уровне (показатель 91315П/Капитал = 2,41%), к слову у КБ Восточный – 2,08. При этом, Восточный уже получал предписание от Регулятора снизить долю БГ, что он с успехом начал выполнять. У Абсолюта, помимо высокой доли БГ, еще и заемные средства (субординированный кредит в составе капитала) выше среднерыночных – 33,28%. Но и по этому показателю лидер пока неизменный – МКБ – 38,63%. Просрочка по кредитному портфелю несколько повышена, но не критично – 6,2%.

( Читать дальше )

"Банкиры говорят банк-клиент, а «корпораты» - клиент-банк" (спецвыпуск)

- 04 февраля 2019, 14:51

- |

В процессе написания статьи про риск-менеджмент в корпорации решил, что тема про риски использования в работе банковских гарантий стоят отдельного поста.

Итак, что такое банковская гарантия (БГ)? Если совсем просто - один из способов обеспечения исполнения обязательств.

К примеру:

"Банк в дальнейшем именуемое Гарант, было уведомлено, что ООО Ромашка, в дальнейшем именуемое Принципал, заключило договор поставки чернозема, именуемое в дальнейшем Договор, с ООО Елец, в дальнейшем именуемое Бенефициар, на поставку товаров.

По просьбе Принципала Гарант принимает на себя обязательство уплатить по первому письменному требованию Бенефициара любую сумму, указанную в требовании Бенифициара, но не превышающую в совокупности 1 млрд.рублей, в случае неисполнения или ненадлежащего исполнения Принципалом нижеследующих финансовых обязательств по Договору:"

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал