баланс спроса и предложения

Когда рынок нефти может вернуться к дефициту

- 02 декабря 2025, 15:43

- |

К 1 декабря цена на нефть опустилась до $64/барр. по сравнению с $73/барр. в июле (-14%). Предполагаем, что основная причина снижения — рост избытка предложения нефти на мировом рынке.

В настоящее время на рынке нефти мы видим профицит, и он растет. За период июль-октябрь 2025 г. среднее значение выросло до 3,0 мбс с 1,0 мбс в 1-м полугодии. Сколько будет продолжаться профицит и когда рынок вернется к дефициту? Анализируем ситуацию на рынке и динамику цен.

В 2026 г. профицит на рынке нефти сохранится

Ожидаем, что в 2026 г. добыча будет обгонять по темпам спрос и на рынке сохранится профицит. Это связано с увеличением добычи нефти в странах ОПЕК+ — в сентябре 2025 г. они досрочно завершили выход из добровольных ограничений добычи на 2,2 мбс.

С октября 2025 г. ОПЕК+ начал постепенно возвращать на рынок еще 1,65 мбс (по 0,137 мбс в месяц). Ожидаем, что в среднем профицит вырастет с 1,9 мбс в 2025 г. до 2,9 мбс в 2026 г.

Полностью сняв ограничение, ОПЕК+ может остановить рост добычи

( Читать дальше )

- комментировать

- 259

- Комментарии ( 1 )

Курс рубля к ключевым валютам определяется балансом спроса и предложения валюты от внешнеторговой деятельности и не зависит от торговой площадки – ЦБ РФ

- 13 июня 2024, 08:03

- |

Банк России объявил о пересмотре методики расчета официального курса рубля, которая теперь будет базироваться на данных внебиржевого рынка. Это изменение сохранит рыночную природу курса, несмотря на изменения в круге используемых данных. Центробанк подчеркнул, что биржевая торговля валютой не является обязательным условием для формирования курса и свободного обращения иностранной валюты.

Особое внимание уделено роли юаня на российском валютном рынке. Согласно данным, за последние два года доля юаня на торгах Мосбиржи достигла 54%, что отражает изменение направлений торговых потоков и предпочтений в валютных расчетах. В результате юань стал основной валютой на биржевых торгах, задавая траекторию для других валютных пар и являясь ориентиром для участников рынка.

В то время как доллар США и евро продолжат торговаться на внебиржевом рынке, их оборот уже давно превосходит объем сделок на Московской бирже. Такие сделки в основном проводятся между банками и клиентами, включая российских экспортеров, а также через электронные торговые платформы.

( Читать дальше )

Ну что, товарищи!!!!Что же двигает ценой???От чего зависит все?Кто за этим всем стоит?

- 14 января 2022, 16:45

- |

Ранее был опрос

https://smart-lab.ru/blog/756271.php

=====================================

А теперь и мой ответ.

Попробуйте угадать почему) Кто поймет?

КО(Т)ЖЗГСФ

===>>>>

Мой_ответ

( Читать дальше )

Нефть «одумалась», надолго ли?

- 24 июня 2020, 11:46

- |

Буквально вчера писал про то, что нефть двигается не совсем согласно текущему балансу спроса и предложения. Факт восстановления спроса никто не исключает, но вот динамика цен опережала этот процесс. Сегодня видим возврат цен на более логичную траекторию. Но вот перерастет ли это в более масштабную коррекцию, прогнозировать не берусь, ведь слишком много позитива на рынке. Поэтому, если продажи, то только короткие по времени, а если продажа опционов, то только с закрытым риском.

В ЗАРОЖДЕНИИ 3-й ВОЛНЫ ЭЛЛИОТТА, сквозь КЛАСТЕР и ДЕЛЬТУ.

- 25 декабря 2017, 20:21

- |

Всем Трейдерам привет!

Поздравляем с Рождественскими праздниками и наступающим Новым Годом!

Желаем Вам Счастья, Здоровья и Процветания.

( Читать дальше )

Оправились ли инвесторы от январских шоков?

- 03 марта 2016, 08:59

- |

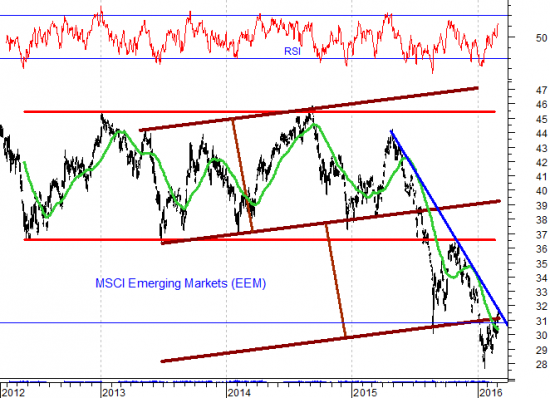

Вчера отечественные фондовые индексы показали отрицательную динамику. Ситуация за последние дни кардинально не поменялась, только долгосрочный понижательный тренд на индексе РТС спустился с 810 до 805 пунктов. При этом остались «медвежьи» расхождения на графике «Роснефти» и особенно сильные на дневном графике «ЛУКОЙЛа» (MACD-гистограмма). Индекс развивающихся рынков MSCI Emerging Markets (EEM) по итогам вчерашних торгов вырос на 1,34%, достигнув понижательного тренда, начало которому было положено 28 апреля прошлого года. К позитиву отнесем то, что нефтяные цены проигнорировали рост запасов в США, а также подъем цен на медь и железную руду. Также отнесем к позитиву, то что Индекс фрахта Baltic Dry Index (BDI) начиная с середины февраля плавно растет. Следовательно, спрос в мире на сухие грузы также растет.

Январь 2016 года оказался худшим началом года для индекса Standard & Poor's — 500 в истории. Тогда же произошел обвал на китайском фондовом рынке, а обвал на бирже в Токио был крупнейшим с 2008 года. Оправились ли в марте инвесторы от этих шоков? Если ответ отрицательный мы не вправе рассчитывать на долгосрочную позитивную динамику на мировых фондовых биржах. Парадокс заключается в том, что особое внимание инвесторов сейчас сосредоточено на китайском фондовом рынке. Но он составляет всего лишь 2,7 процентов от капитализации мирового рынка. Китайская экономика сейчас самая большая в мире (по паритету покупательной способности, в которой учитывается относительная стоимость местных товаров). По величине экономики за Китаем находятся США, Индия, Япония, Германия и Россия. Но фондовый рынок еще не развит и погоду на нем делают «внутренние инвесторы» и их участие не очень широко. Согласно результатам исследования финансовой жизни китайских домохозяйств, только около 8% китайских семей вложили средства в акции. На рынках материкового Китая всё еще действуют строгие ограничения на деятельность иностранных инвесторов. Иностранцы получают доступ на китайский рынок через Гонконгскую биржу и через торговлю акциями китайских компаний, доступных для торгов на Нью-йоркской фондовой бирже (NYSE). Поэтому турбулентность на биржах Поднебесной не означает турбулентность в китайской экономике. Она лишь отражает смятение в умах тонкого слоя китайских инвесторов, которые не привыкли к просадкам фондового рынка. В конце концов, мировые инвесторы осознают «домашний характер» китайского фондового рынка и будут спокойнее относиться к колебаниям китайских фондовых индексов.

( Читать дальше )

Практика принципа меньшинства победителей ... (не про ВАСЮ!)

- 07 сентября 2012, 16:02

- |

Итак, нам нужно выяснить, как скорее всего будет действовать количественное большинство участников рынка. Один из способов ответа на этот вопрос – это встречная постановка следующего вопроса: «что в текущей ситуации комфортнее сделать – купить или продать?»

Например, в предпочтениях рыночной публики имеет место сильный перекос в пользу поиска именно разворота рынка, нежели продолжения текущей тенденции. В какой бы ситуации рынок не находился, большинство трейдеров заняты поиском признаков и подсказок того, что на рынке формируется именно разворотная формация, нежели формация продолжения. Это связано с глубоко сидящими психологическими эффектами. Причем даже осознание людьми этого феномена не может отвратить их от этой пагубной привычки, так сильны подсознательные мотивы.

( Читать дальше )

Пошаговый механизм образования тренда

- 01 сентября 2012, 18:44

- |

Готов показать модель, рождающую тренд без приливов-отливов ликвидности – только на одних эмоциях.

Итак, пусть на рынке присутствует несколько участников, точнее один крупный и успешный трейдер («акула») и несколько мелких трейдеров-неудачников («лузеров»), например, их будет пять. Пусть они обладают разным эмоциональным зарядом при совершении сделок, причем именно акула является эмоционально устойчивой, а лузеры наоборот – эмоционально заряженными. Ранее уже было описано, что именно такое распределение размеров и знаков эмоций более вероятно в качестве общей оценки этих групп трейдеров, если мы будем судить по средним величинам.

Пусть лузеры могут открывать только по одному контракту в любую сторону (они же мелкие), а акула — любое.

( Читать дальше )

Конспирология рынков

- 15 августа 2012, 08:21

- |

Не готов биться об заклад, существуют ли кукловоды в реальности, однако это представление видится мне в большей мере конспирологическим. Что же касается меня, то при выборе между конспирологией и глупостью я всегда выбираю последнее. В моем списке инструментов мироописания конспирология – всегда на самой последней позиции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал